يعد بيان الربح والخسارة أحد أهم القوائم المالية الأساسية التي تصدرها الشركات ومن أكثرها شيوعاً، فهو الطريق إلى تقدير أرباح الشركة وخسائرها، والسبيل إلى تحديد المصروفات والإيرادات التي تحققها هذه الشركة خلال فترة معينة. يساعد فهمه المستثمرين في إتخاذ قرارات استثمارية، لذا غالبًا ما يلجؤون إلى طلب المشورة من المستشارين والمحللين الماليين لفهمه.

إلا أن معرفة القليل من التفاصيل والإطلاع على محتوى هذا المقال يجعلك قادرًا على فهم بيان (P&L)، وتحليل مكوناته واستخلاص مجموعة من النتائج الهامة التي من شأنها أن تقودك نحو قرارات استثمارية صائبة. يوفر عليك فهم هذه القضايا الكثير من الوقت والمال لذا تابع معنا كامل المقال.

ما هو بيان الربح والخسارة (P&L)

يعرف بيان (p&L) أو بيان الدخل والعمليات بأنه تقرير مالي تصدره الشركات لعرض حاصل معاملاتها المالية وما ينتج عنها من إيرادات ونفقات وأرباح وخسائر خلال فترة زمنية معينة تعرف بالدورة المحاسبية (غالبًا ما تكون سنة) (قد يهمك: شرح مفهوم تقييم الاستثمار). يشمل هذا البيان بشكل أساسي ثلاث مكونات هامة:

- الإيرادات: الدخل الناتج عن العمليات المالية التي تجريها الشركة خلال فترة زمنية محددة سواء ما نتج عن بيع السلع أو تقديم الخدمات أو إيرادات الاستثمار.

- النفقات: التكاليف التي تدفعها الشركة لقاء الخدمات التي تحصل عليها بما يشمل رواتب الموظفين ونفقات الإعلان والتسويق ومصاريف التشغيل وغيرها

- صافي الدخل: هو الفرق بين الإيرادات والنفقات. عندما تكون الإيرادات أكبر من النفقات نحصل على قيمة الربح. بالمقابل، عندما تكون النفقات أكبر من الإيرادات نحصل على قيمة سالبة تعبر عن مقدار الخسارة.

يمكنك الإطلاع على: كيفية حساب ربح السهم لكل صفقة تداول وماهو معدل السعر/الربح ADSS

أنواع تقارير الربح والخسارة

يوجد نوعين أساسيين لتقارير الربح والخسارة، وهي الطريقة النقدية وطريقة الاستحقاق. نقدم فيما يلي تقيمًا وتحليلًا لكلتا الطريقتين:

طريقة النقد (Cash Method)

طريقة بسيطة جدًا، تقوم على مبدأ تسجيل النقد المستلم أو المدفوع عندما يدخل أو يخرج من الشركة بشكل فعلي. تعرف المحاسبة في هذه الحالة بالمحاسبة النقدية، وتتضمن النقاط والمبادئ التالية:

- عند استلام النقد من قبل المدينين، تسجل الشركة في سجلاتها هذا البند ضمن الإيرادات.

- بالمقابل، عندما يتم دفع النقد واستخدامه للوفاء بالالتزامات والفواتير وغيرها. يسجل في هذه الحالة ضمن المصروفات أو النفقات أو ما يسمى بالخصوم.

- تستخدم هذه الطريقة بشكل شائع من قبل الأشخاص الراغبين بإدارة شؤونهم المالية الخاصة أو من قبل الشركات الصغيرة التي تفضل الدقة في تسجيل معاملاتها.

طريقة الاستحقاق (Accrual Method)

تختلف طريقة الاستحقاق عن الطريقة السابقة، بكونها تضيف إلى البيان الأموال المتوقع استلامها أو المتوقع دفعها في المستقبل.

- على سبيل المثال، فلنفترض أن الشركة X قامت بتزويد أحد عملائها بمنتج معين Y. تعهد العميل بالوفاء وتسديد المبلغ في وقت اتفق عليه الطرفين.

- عندها وفق الطريقة المحاسبية تسجل الشركة X هذا المبلغ في بيانها حتى لو لم تتلق الشركة أي مبلغ بعد.

- تحتاج الشركة X إلى شراء بعض المواد الخام، تقوم بشراء هذه المواد من أحد الموردين Z لقاء مبلغ معين سيتم دفعه في وقت لاحق.

- تسجل الشركة X هذا المبلغ في بيانها بشكل مسبق.

أهمية البيان الخاص بالربح والخسارة

تتمثل أهمية بيان الربح والخسارة في عدة نقاط أساسية هي:

- يُظهر بيان (p&L) قدرة الشركات على تحقيق الأرباح وإدارة النفقات والوفاء بالالتزامات.

- يساعدك في إدارة مواردك وتتبع أعمالك لاتخاذ قرارات استثمارية صائبة.

- قد يكون مؤشر إلى ضرورة تعديل استراتيجية التسعير الخاصة بك إذا تبين لك أنك تخسر أموالك.

- بالمقابل، قد يكون مؤشر إلى ضرورة إعادة استثمار المزيد من الأموال في مشروعك إذا كان ناجح.

- أداة فعالة لمراقبة الصحة المالية للشركة.

- يتم إعدادها بالاعتماد على مجموعة من المبادئ المحاسبية المعروفة بما في ذلك مبدأ الاعتراف بالإيرادات والمطابقة والاستحقاق التي سنوضحها فيما بعد، مما يجعله مختلفاً عن قائمة التدفق النقدي.

يستخدم مصطلح إدارة الربح والخسارة للإشارة إلى عملية إدارة الإيرادات والتكاليف التي تقوم بها الشركات لضمان التوازن وزيادة أرباحها.

للتعرف على خدمات الاستشارة المالية الآلية ننصح بقراءة المقال التالي: ماهو المستشار الآلي robo-advisor

هيكلية بيان الربح والخسارة (بيان الدخل)

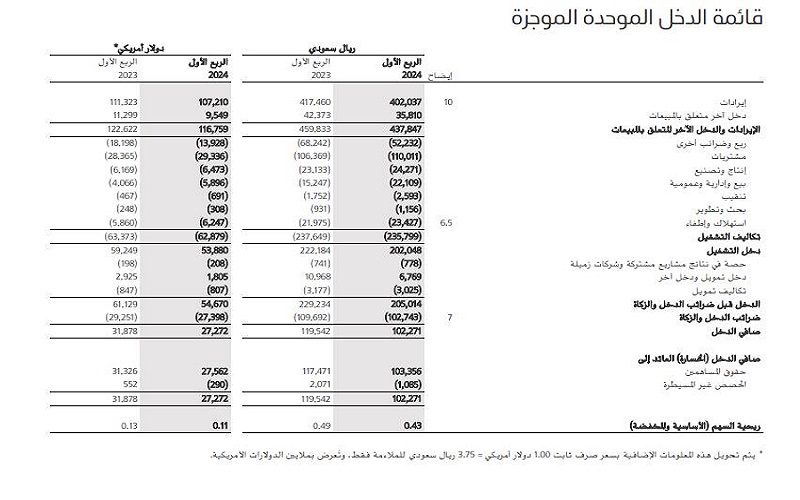

يتم إصدار هذا البيان من قبل الشركة نفسها خلال فترة زمنية معينة، عادة ما تكون ربع سنة أو سنة مالية. تتبع معظم قوائم P&L الخاصة بالربح والخسارة تنسيقًا محددًا مؤلفًا من ثلاث بنود أساسية. (نوضحها في الصورة أدناه التي تبين هيكلة قائمة الدخل الموحدة أو قائمة الربح والخسارة الخاصة بشركة أرامكو السعودية):

- قسم الإيرادات: كل ما يضاف إلى أرباح الشركة لقاء بيع منتجاتها أو تقديم خدماتها. (صنف في بيان أرامكو إلى الإيرادات بشكل عام ثم الإيرادات والدخل المتعلق بالمبيعات).

- قسم النفقات: يتضمن هذا القسم عادة جميع الأموال المنفقة خلال فترة معينة. بما في ذلك: مصاريف البيع أو تكلفة البضاعة المباعة (COGS) والإيجارات والمصاريف العمومية والإدارية أو ما يعرف ب (SG&A). إضافة إلى تكلفة التسويق والإعلان، تكلفة التكنولوجيا والبحث والتطوير وغيرها.

- صافي الدخل هو القسم الأخير في هذا البيان يحسب من خلال إيجاد الفرق بين الإيرادات والنفقات، قد يكون قيمة موجبة تشير للربح أو سالبة تظهر الخسارة.

نلاحظ في مثالنا، أن النفقات هي واحدة من بنود البيان الموحد الخاص بشركة أرامكو، وتشمل هذه النفقات عدة نقاط ذكرها البيان منها: تكاليف البيع والضرائب، تكلفة المشتريات، الإنتاج والتصنيع، تكاليف التمويل، والبحث والتطوير، وتكاليف الاستهلاك والإطفاء.

اقرأ أيضاً: قائمة أهم الأسهم ذات رأس المال الصغير أو مايعرف ب Small-cap stocks

مثال على بيان الربح والخسارة (P&L)

لتوضيح مفهوم البيان وأبرز مكوناته نستعرض البيان الخاص بشركة أرامكو السعودية لعامي 2023-2024 المعروف أيضًا باسم “بيان العمليات الموحد”. الذي يشير إلى النقاط التالية:

- حققت الشركة إيرادات قدرها 122622 مليون دولار في الربع الأول من عام 2023. مقابل، 116759 مليون دولار في الربع الأول من عام 2024 (اطلع على أسهم شركة أرامكو السعودية) . تقوم الشركة بتقسيم إجمالي إيراداتها إلى بندين: إيرادات، الإيرادات والدخل المتعلق بالمبيعات.

- تتكون التكاليف التشغيلية في بيان الشركة من عدة نقاط منها: ريع وضرائب أخرى، مشتريات، إنتاج وتصنيع، بيع وإدارية وعمومية، تنقيب، بحث وتطوير،استهلاك وإطفاء.يشير البيان إلى انخفاض في النفقات من 63 مليون دولار إلى ما يقارب 62 مليون دولار.

- يظهر البيان أن صافي الدخل يقل من 31 مليون دولار إلى حوالي 27 مليون دولار، الأمر الذي يعتبر مؤشراً إلى تراجع أداء هذه الشركة.

- يمكن الاستفادة من هذا البيان أيضًا في حساب قيمة الإجمالي الفرعي في بيان الدخل التشغيلي، الذي يشار إليه أيضًا باسم الأرباح قبل الفوائد والضرائب (EBIT).

- بالمقابل، يتم خصم مصاريف الفوائد والضرائب للوصول في النهاية إلى صافي الربح أو الخسارة خلال فترة معينة.

تأثير المبادئ المحاسبية على بيان الربح والخسارة

تؤثر المبادئ المحاسبية بشكل كبير على بيان الدخل الموحد. بالرغم من صعوبة استقراء الأمر إلا أنه حقيقة واقعة تجعل القيمة الإجمالية للربح والخسارة مختلفة بعض الشيء عن القيم الفعلية التي يتم كسبها أو خسارتها. من العوامل الرئيسية التي تسبب هذا الاختلاف نذكر:

|

مبدأ الاعتراف بالإيرادات قبل الاستلام |

مبدأ المطابقة

|

مبدأ الاستحقاق |

| تلجأ العديد من الشركات إلى الاعتراف بالإيرادات وإضافتها إلى القائمة قبل استلام النقد (مما يؤدي إلى إنشاء حسابات القبض في الميزانية العمومية دون استلامها حقيقة) | يقوم هذا المبدأ على فكرة مراجعة الأداء من خلال مطابقة النفقات مع الإيرادات خلال الفترة التي يتم فيها اكتساب تلك الإيرادات | يقتضي هذا المبدأ وجوب تحري المصداقية عند محاولة تسجيل الإيرادات والنفقات، وذلك بأن تتم العمليات في الفترة التي تحدث فيها، وليس قبل استلام النقد. غير ذلك تصبح الإيرادات والمصروفات مختلفة عن التدفق النقدي الحقيقي |

هل يكفي الإطلاع على بيان الربح والخسارة لتكوين صورة عامة عن الأداء المالي للشركة؟

بالرغم من أهمية البيان المخصص للربح والخسارة، إلا أن معظم المحللين الماليين يتجاوزون هذا البيان، فيلجأ معظمهم إلى الاستفادة من المعلومات التي توفرها الميزانية العمومية وبيان التدفق النقدي وذلك بهدف تقييم الأعمال بشكل دقيق ورغبةً في الحصول على صورة كاملة عن الوضع المالي للشركة.

1. تحليل الميزانية العمومية

تعرض الميزانية العمومية أصول الشركة وخصومها وحقوق الملكية في وقت محدد. تعتبر هذه البيانات هامة جدًا لاستيضاح وتقييم الوضع المالي للشركة في وقت معين:

- أصول الشركة هي كل ما تملكه الشركة وتستخدمه من آلات ومعدات ونقد وغيرها. وتقسم إلى نوعين أصول ملموسة وأخرى غير ملموسة كالسندات والفواتير غير المدفوعة.

- الالتزامات هي كافة الأموال المستحقة الدفع التي يجب على الشركة الوفاء بها بما يشمل القروض والفواتير المسجلة على حساب الشركة. (للتعمق أكثر في كامل الفروقات بين الأصول والالتزامات اقرأ المقال التالي: شرح الفرق بين الأصول والالتزامات وماذا يندرج تحت كل منهما).

- رأس المال يمثل وضع السيولة في الشركة على المدى القصير.

- هيكل رأس المال يشير إلى كيفية تمويل الشركة وتوزيع أموالها بين الديون وحقوق الملكية.

2. تحليل قائمة التدفق النقدي

يوضح بيان التدفق النقدي مقدار النقد الذي أنتجته الشركة واستهلكته على مدار فترة زمنية.

ويتكون من ثلاثة أجزاء:

- النقد من العمليات.

- النقد المستخدم في الاستثمار.

- النقد من التمويل.

يسمح هذا البيان بتقييم عدة نقاط هامة منها:

- قدرة الشركة على توليد النقد من العمليات المالية التي تجريها.

- قدرة الشركة على توليد التدفق النقدي الحر.

- مقدار الأموال التي تم جمعها (الديون أو حقوق الملكية)

- صافي التغير في المركز النقدي خلال الدورة المحاسبية.

تعرف على: أكبر الشركات الأجنبية الاستثمارية الموجودة في الإمارات والقيمة السوقية لكل منها

كيفية تحليل بيان الربح والخسارة (P&L)

يسعى المحلل المالي المحترف إلى تحليل الربح والخسارة وفهم كافة التفاصيل المتعلقة بالوضع المالي للشركة سواء لتقييم قوتها المالية أو لاستشفاف قرارات استثمارية مدروسة بشأن أي استثمار جديد. تتضمن أمثلة تحليل (P&L) ما يلي:

- مقارنة الأرقام السنوية (التحليل الأفقي) كيفية تغير القيم من سنة إلى السنة التالية لها.

- النظر إلى الهوامش وتحليلها بما يشمل: هامش الربح الإجمالي، هامش الأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك. هامش التشغيل، هامش صافي الربح.

- تحليل الاتجاه: دراسة الوضع الحالي للشركة بمعنى آخر هل المقاييس تتحسن أم تتدهور

- معدلات العائد: تشمل هذه المعدلات العائد على حقوق الملكية (ROE)، العائد على الأصول (ROA)

- مقاييس التقييم: EV/EBITDA، نسبة السعر إلى الربحية، ونسبة السعر إلى القيمة الدفترية، إلخ

أهمية مقارنة بيانات الربح والخسارة

من المهم جداً مقارنة بيانات الربح والخسارة خلال فترات محاسبية مختلفة. والأسباب الكامنة وراء ذلك هي:

- أي معرفة التغييرات في الإيرادات وتكاليف التشغيل والإنفاق على البحث والتطوير خلال السنوات تكون أكثر أهمية من الأرقام نفسها. على سبيل المثال، قد تنمو إيرادات شركة ما على أساس ثابت، ولكن قد تنمو نفقاتها بمعدل أسرع بكثير.

- إن مقارنة بيان P&L لشركة ما ببيان آخر لشركة تعمل في نفس المجال يساعد المستثمرين بشكل أكبر في تقييم الأداء المالي للشركة. على سبيل المثال، قد تكشف عملية المقارنة أن إحدى الشركات أكثر كفاءة في إدارة النفقات ولديها إمكانات نمو أفضل من الأخرى.

في الختام، استعرضنا أهم التفاصيل المتعلقة ببيان الربح والخسارة باعتباره أحد القوائم المالية الهامة، ودرسنا أبرز الحقائق والمعلومات المالية التي تفيد المحللين الماليين والمستثمرين عند اتخاذ القرارات. مع تطبيق مثال عملي على تحليل قائمة البيان الخاصة بشركة أرامكو السعودية في محاولة لإسقاط المعلومات النظرية على التجربة العملية.