تابعوا مقالنا للتعرف أكثر على أهم تغييرات سوق الأسهم في عام 2022 ومستقبل سوق الفوركس وتحليلات مؤشرات الاسهم الرئيسية في عام 2023.

من منا لاينتظر قدوم عامٍ جديدٍ ليبدأ معه صفحةً جديدة على كل الأصعدة. منا من ينتظر عمل جديد وربما البعض الآخر ينتظر أن يبدأ مشروعه الخاص. في عالم الاقتصاد هناك من ينتظر عام 2023 بشدة ليس لما قد يحمله من تحسنات وإنما فقط لمعرفة أن 2022 ومصائبه اللامنتهية قد انتهت!

نعم إنهم المستثمرون من يمثل هذه الفئة، فلا أحد أشد ترقبًا لنهاية عام2022 الكارثي من المستثمرين أكثر من مستثمري الأسهم في الولايات المتحدة. وهو عام قاسٍ هيمنت عليه زيادات أسعار الفائدة المتعاقبة بواسطة مجلس الاحتياطي الفيدرالي والتي كان الهدف منها الحد من التضخم الأكثر حدة منذ 40 عامًا.

مؤشر S&P 500

العديد من الانتكاسات في سوق الأسهم تجعل رغبة المستثمرين بانقضاء عام 2022 بأسرع مايمكن لعل أبرزها انخفاض مؤشر S&P 500 بنسبة 20٪ تقريبًا منذ بداية عام 2022 حتى الآن. نقول “حتى الآن” لأنه مع تبقي بضعة لحظات تداول في سوق الفوركس عام 2022 لايزال مؤشر S&P 500 في طريقه لأكبر انخفاض في السنة منذ أزمة الركود عام 2008. مؤشر ناسداك المركب هو الآخر لم يكن بمنأى عن المذبحة، فقد انخفض بدوره بما يقرب من 34٪ حتى الآن لهذا العام.

أما عن تفاصيل خسارات الشركات الداخلة في تركيب هذه الأسهم فتشمل الخسائر البارزة أسهم أمازون Amazon.com Inc (NASDAQ: AMZN) التي ارتفعت مرة واحدة فقط هذا العام وتراجعت بنحو 50٪. نبقى في مؤشر ناسداك ولكن هذه المرة مع إيلون ماسك، حيث انخفضت أسهم شركة Tesla (NASDAQ: TSLA) Inc بنحو 70٪. ماسك لم يكتفي فقط بهذه الخسائر بل شملت خسائره أيضًا شركة ميتا. حيث فقدت أسهم Inc (NASDAQ: META) حوالي 65٪. بالمقابل، وفي سلوك مغاير لماسبق، خالفت أسهم الطاقة اتجاه الخسائر من خلال تسجيل مكاسب ملفتة للنظر.

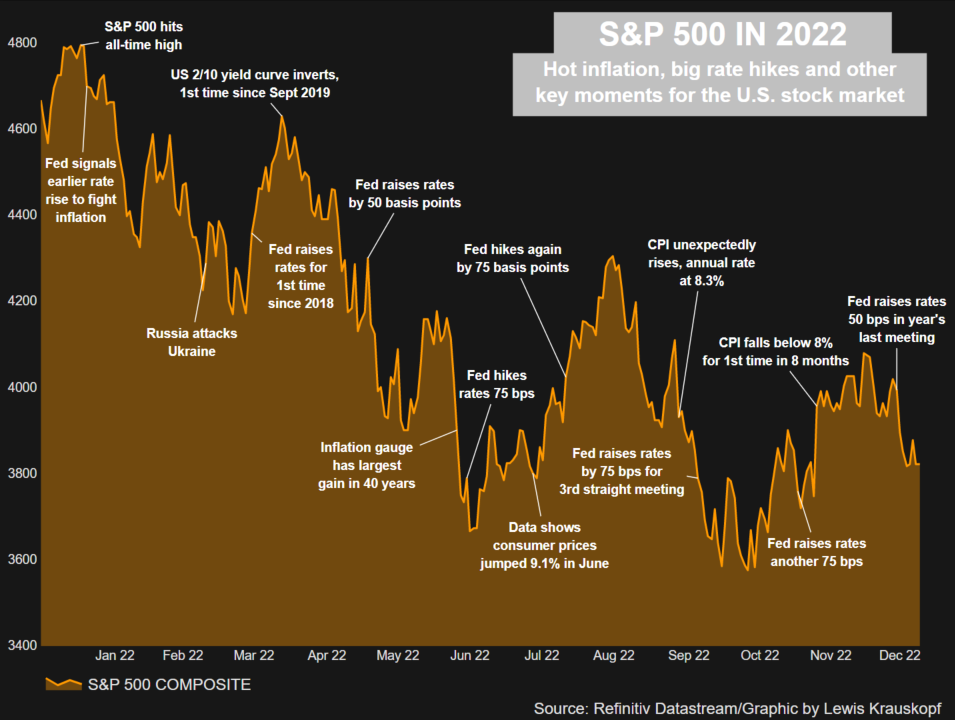

لنلقي نظرة تحليلية على الرسم البياني التالي الذي يوضح الجدول الزمني لمؤشر S&P 500 ابتداء من الشهر الأول عام 2022 حتى الشهر الحالي:

من المتوقع أن يستمر التضخم في عام 2023، وعليه ستسمر درجة عدوانية البنك الاحتياطي الفيدرالي الأمريكي في محاولة التصدي له، والنتيجة؟ بالتأكيد سينعكس هذا على أسواق الفوركس وبالتحديد الأسهم مع بدء عام 2023. لكن من جهةٍ أخرى، ينظر المستثمرون أيضًا إلى التداعيات الناتجة عن ارتفاع أسعار الفائدة وتأثير السياسات النقدية الأكثر صرامة على الاقتصاد وما إذا كانت ستجعل الأصول الأخرى أكثر قدرة على المنافسة مع الأسهم. فيمايلي نتابع معكم النظرة التحليلية على بعض الجوانب الكبيرة لسوق الأسهم الأمريكية في عام 2023.

اقرأ أيضًا: كيف ضرب عام 2022 الاقتصاد العالمي

هل ننتظر ركود اقتصادي؟ أم مجرد نكسة ناعمة!

ربما يكون الهمّ الأكبر الذي يؤرّق المستثمرين هو توجه الاقتصاد نحو الركود وتأثيره على الأسهم مع بداية العام الجديد. في حال صدقت التوقعات وتوجّه الاقتصاد إلى الركود في العام المقبل، فقد يتم تصنيف الأسهم على أنها لاتزال قبل منطقة القاع قبل بداية الركود. هذا ماتشير له البيانات التاريخية.

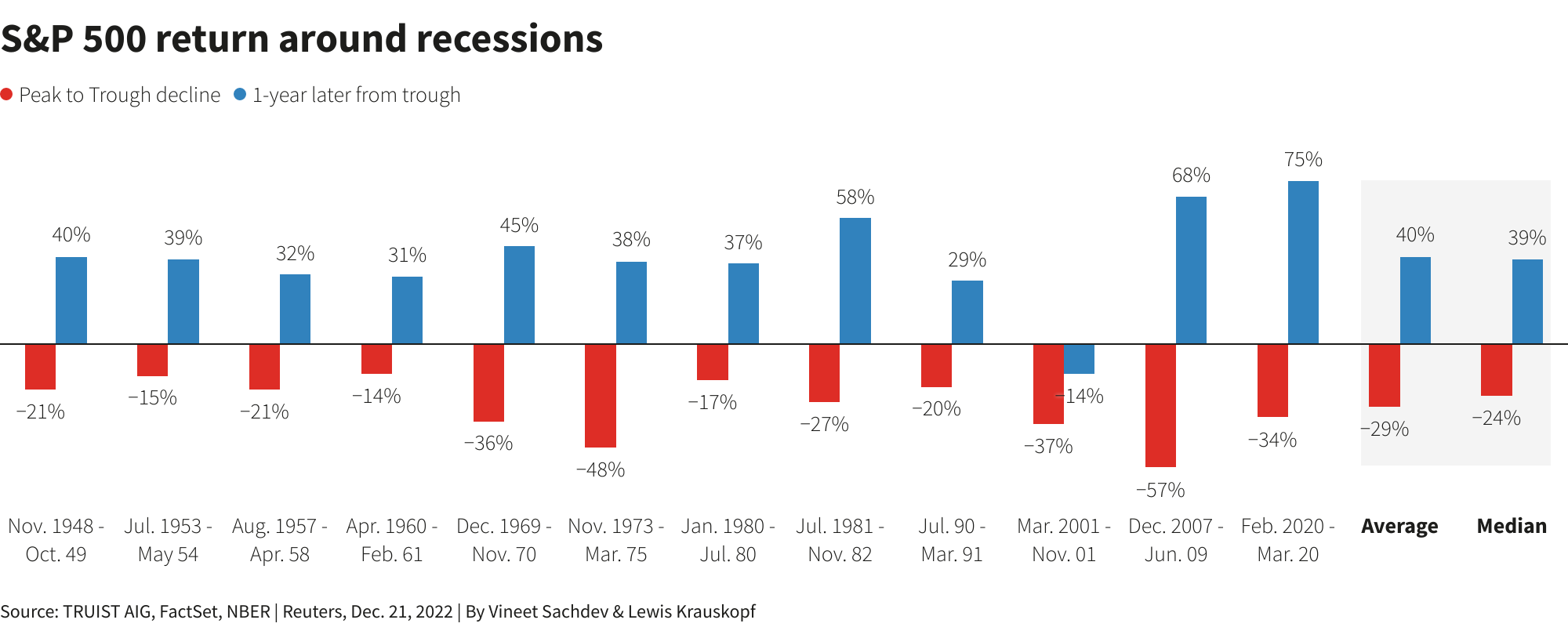

فبالنظر الى هذه البيانات نرى أنه لطالما أثرّت حالات الركود على الأسهم بشدّة. ففي فترات الركود التي تلت الحرب العالمية الثانية انخفض مؤشر S&P 500 بمعدل 29٪ وفقًا لـ Truist Advisory Services. بالرغم من ذلك، عادة ما تلى هذه الانخفاضات انتعاش قوي. يشير الجرافيك التالي إلى تغييرات مؤشر S&P 500 مع مرور فترات الركود المختلفة منذ عام 1948.

أرباح آمنة أم خطرة؟

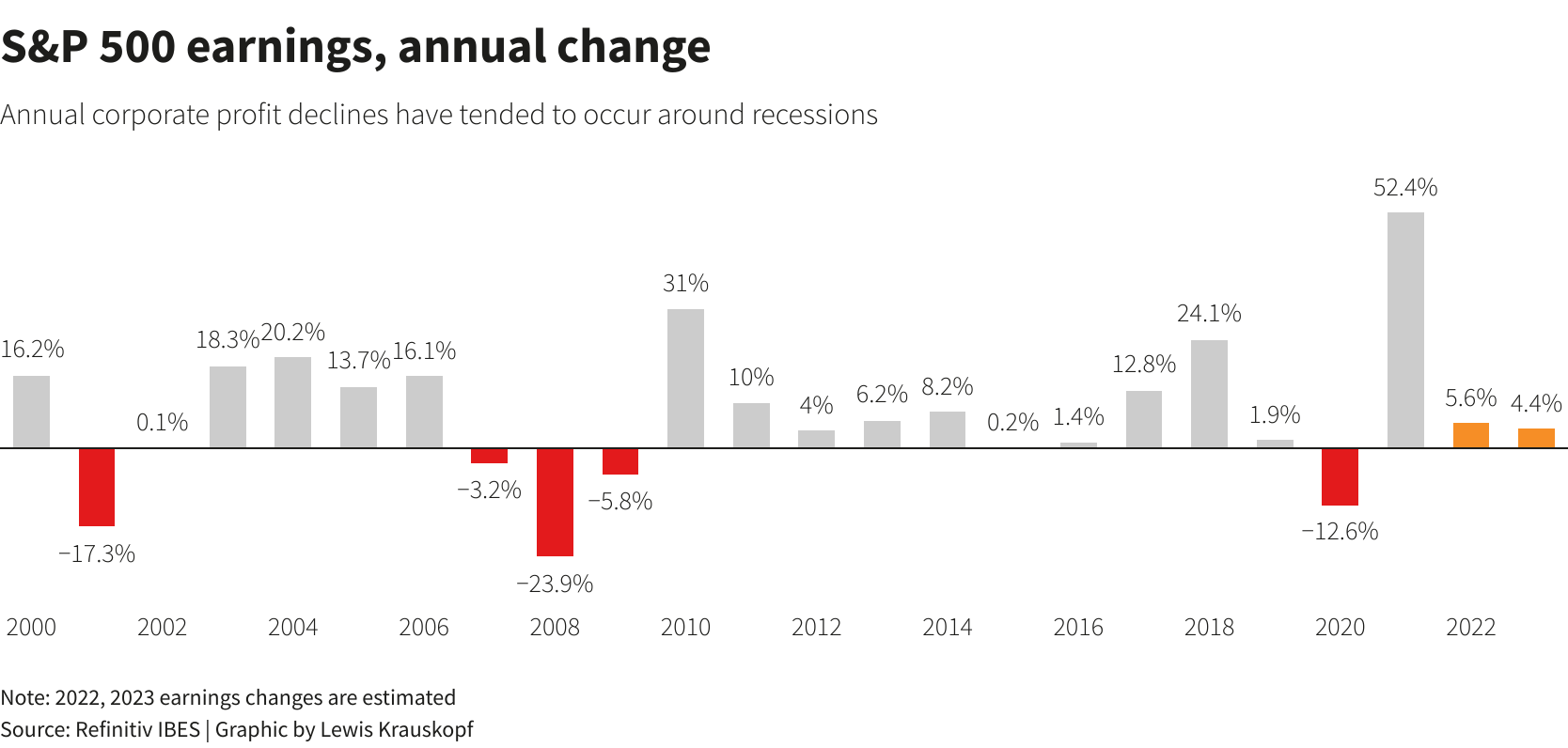

في خضم المخاوف القائمة بخصوص حالة السوق في نهاية عام 2023 وسوق الفوركس عام 2023 يشعر المستثمرون بالقلق أيضًا من أن التقديرات المتعلقة بأرباح الشركات ربما لم تأخذ في حسبانها بشكلٍ كامل التباطؤ الاقتصادي المحتمل. إلى ماذا يقود هذا؟ ليست بمفاجأة أن تترك هذه التقديرات المنقوصة المزيد من الاتجاه السلبي ل مؤشرات الأسهم الرئيسية.

من المقدر أن أرباح مشروع S&P 500 سترتفع بنسبة 4.4٪ في عام 2023 ، وفقًا لـ Refinitiv IBES. بالرغم من ذلك، عادة ماتنخفض الأرباح بمعدل سنوي متوسط قدره 24٪ خلال فترات الركود. فيمايلي رسم بياني يوضح أرباح مؤشر S&P 500 والتغيير السنوي في قيمته:

عوائد سندات الخزانة والاسهم

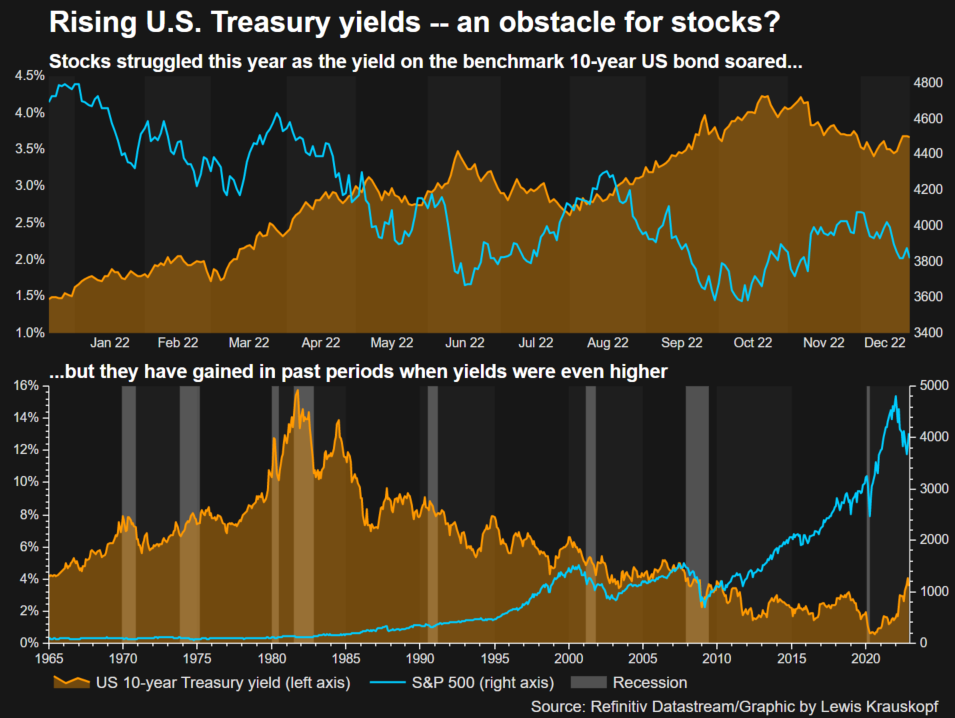

لاشك في أن زيادة أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي قد أدت إلى ارتفاع عائدات السندات وخلقت منافسة في سوق الأسهم.

وصلت عوائد سندات الخزانة المحمية من التضخم لمدة 10 سنوات مؤخرًا إلى 1.5% بعد أن وصلت إلى أعلى مستوى لها في أكثر من عقد في شهر أكتوبر. من الجدير ذكره أن هذه السندات تعرف أيضًا باسم “العائدات الحقيقية” لأنها تستبعد التضخم المتوقع. بالرغم من ذلك، لاحظ بعض المستثمرون أن أداء الأسهم كان جيدًا في الفترات الماضية عندما كانت عوائد سندات الخزانة أعلى. يوضح الجرافيك التالي ارتفاع عائدات الخزانة الأمريكية وأداء الأسهم الموازي لها:

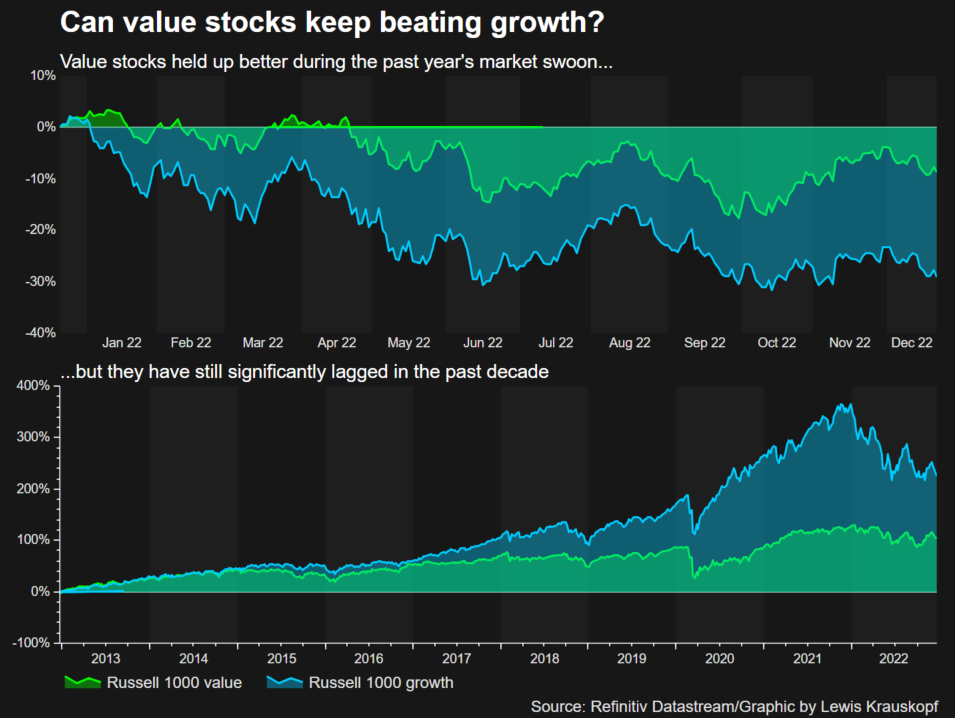

قيمة المؤشرات مقابل نموها

في العام الماضي، كانت قيمة الأسهم الأساسية أفضل من أسهم شركات التكنولوجيا وأسهم النمو الأخرى. لكن ماهي قيمة المؤشرات؟ تُعرَّف قيمة المؤشرات عمومًا على أنها تلك التي يتم تداولها بخصم على مقاييس مثل: القيمة الدفترية أو السعر إلى الأرباح. بالنتيجة أدى هذا إلى عكس الاتجاهات التي كانت موجودة في كثير من الأسهم.

مع ارتفاع عوائد السندات والشكوك حول وضع نمو الأرباح للضغط على أسهم التكنولوجيا والنمو، فإن السؤال المطروح هنا هو: هل يمكن للقيمة الممثلة بشكل أكبر من قبل المجموعات المالية والطاقة أن تستعد لعام آخر من الأداء القويّ؟.

يوضح الجرافيك أدناه قيمة الأسهم مقابل معدل نموها:

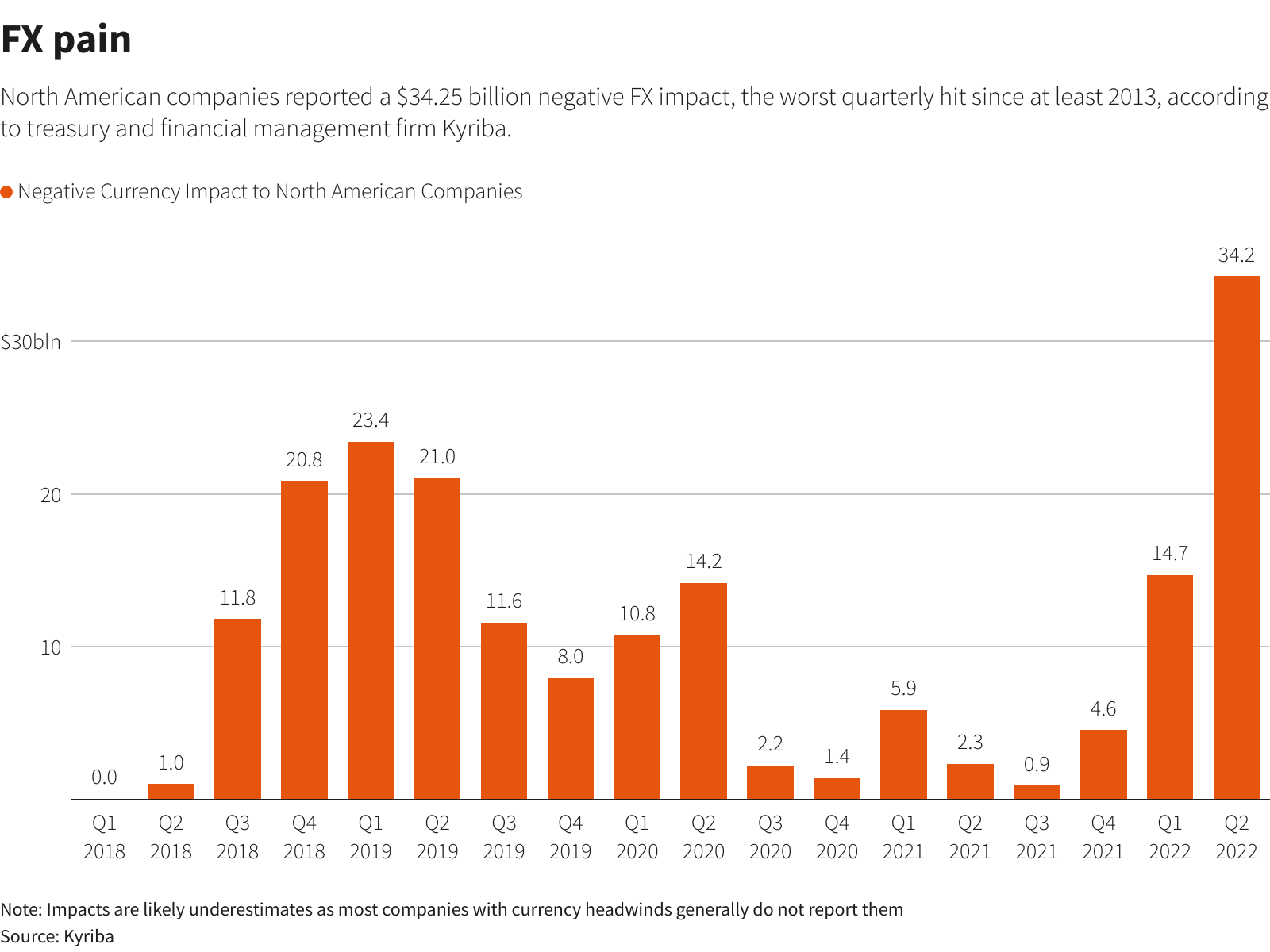

سوق الفوركس وعاصفة الدولار

أضرّ صعود الدولار مقابل العملات الأخرى هذا العام بأرباح العديد من الشركات الأمريكية. أما بالنسبة للشركات المتعددة الجنسيات فقد جعل هذا الصعود إعادة أرباحها إلى عملتها المحلية أكثر كلفة. إلا أن الدولار كان قد قلّص بعضًا من هذه المكاسب في الأسابيع الأخيرة الماضية. يوضح الجرافيك التالي انتكاسات سوق الفوركس انطلاقا من عام 2018 حتى الربعين الاول والثاني من عام 2022:

البنوك المركزية وسياساتها النقدية

أنفقت البنوك المركزية لكثير من الدول مبالغ ضخمة من الأموال المقترضة خلال فترة الوباء ولعل هذا سبب رئيسي يدفعها للإبقاء على سياساتها النقدية مقيّدة. لن تتوقف الأمور عند هذا الحد، سيكون هناك خطر إضافي يتمثل في تشديد كميّ منتظر في البنوك المركزية، حيث يحاول بنك الاحتياطي الفيدرالي وبعض البنوك المركزية الرئيسية الأخرى تقليص ميزانياتهم العمومية الضخمة. في الواقع، لم يخفي بنك الاحتياطي الفيدرالي هذا وأشار بالفعل إلى أنه سيرفع أسعار الفائدة أكثر وأن السياسة الانكماشية ستبقى لفترة طويلة في العام المقبل.

هل أوروبا بمعزل عن التغيرات؟

في أوروبا، لا تزال المؤشرات أمثال DAX معرضة للخطر. فعلى مايبدو أن البنك المركزي الأوروبي لم ينته بعد أيضًا من تشديد السياسة النقدية. في الواقع هذا لم يكن سرًا، لماذا؟ حذرت كريستين لاغارد من أن الارتفاعات بمقدار 50 نقطة أساس ينبغي توقعها لبعض الوقت في المستقبل القريب.

ماذا يعني الناتج الاقتصادي المنخفض والتضخم المرتفع بلغة الفوركس؟

يعني الجمع بين الناتج الاقتصادي المنخفض والتضخم المرتفع أنه سيكون هناك الكثير من الأسباب التي تجعل المضاربين على الانخفاض يبيعون بقوة أكثر من شراء المضاربين على الارتفاع في حالة الضعف.

في اليابان

وفي مكان آخرٍ، وتحديدًا في اليابان، يبدو أن هناك مرحلة جديدة قادمة بعد سنوات طويلة تم دعم مؤشر نيكاي فيها من قبل سياسة فضفاضة للغاية لبنك اليابان. نعم هنا في اليابان يجب أن يراقب المستثمرون حدوث انعكاس كبير في واحد من المؤشرات الرئيسية. وفي حركة منه قام بنك اليابان بتعديل سياسة منحى العوائد قليلًا حتى لا يتم استبعاده هذه المرة. وقد فسرت الأسواق هذه الحركة على أنها نقطة انطلاق لبداية نهاية سياسة البنك النقدية المتساهلة بشكل كبير.

الآن وقد وصلنا لنهاية مقالنا ونهاية عام مليء بالتغييرات الاقتصادية بكل ماتعنيه كلمة “تغييرات” من معنى. انخفاض هنا وارتفاع هناك، تقلب هنا وتخبط هناك، ماذا أيضًا؟ ارتفاع التضخم وأسعار الفائدة المجنونة والكثير الكثير من الأحداث التي لاتعد ولاتحصى وجميعها في عام القساوة 2022! فهل تصدق التوقعات السوداوية لعام 2023 أيضًا؟ هل يأتي عام 2023 لينهي ما بدأه عام 2023 من تباطؤ اقتصادي وركود وشيك؟ نعتقد أنه لا يسعنا إلا الانتظار للتأكد من صحة التكهنات والتحليلات.