نخصص مقالنا لليوم للحديث عن استراتيجية التداول بالتباعد أو Divergence Trading وأنماطها، وذلك انطلاقًا من أهمية التباعد في تحديد الفترات التي قد ينعكس فيها الاتجاه الحالي.

ويأتي هذا المقال بعد سلسلة مطولة من المقالات الموجهة لتعليم التداول مثل استراتيجية تداول المراكز فضلًا عن استراتيجية تداول النطاق إضافةً لاستراتيجية تداول الشبكة واستراتيجية تداول الارتداد. تابع معنا عزيزي القارئ لتتعرف أكثر عن مفهوم تداول التباعد Divergence Trading وأهميته، وكيفية الدخول الأمثل له.

مفهوم استراتيجية التداول بالتباعد

بدايةً دعونا نبدأ من ناحية التحليل الفني، يشير التباعد لتحرك سعر أحد الأصول في اتجاه معاكس لمؤشر فني آخر مثل المذبذب (مؤشر القوة النسبية RSI على سبيل المثال)، أي عند وصول سعر السهم لمستويات مرتفعة أو حتى مستويات منخفضة جديدة لا يقوم المؤشر بتأكيدها.

حيث يحذر التباعد المتداولين من ضعف اتجاه السعر الحالي، وفي حالات أخرى يؤدي التباعد لتغيير اتجاه السعر برمّته. أي بالمختصر، ينشأ التباعد فنيًا عند وصول الأسعار لمستويات جديدة مرتفعة في وقت يفشل فيه المذبذب في تجاوز المستويات المرتفعة السابقة له.

وبناءً على ذلك، تشير استراتيجية تداول التباعد أو Divergence trading Strategy إلى انقطاع بين حركة سعر الأوراق المالية ومؤشر المذبذب، بحيث يدل على سيناريوهات لا يتم فيها تأكيد سعر الأصل وزخمه.

علمًا أنه من بين أهم المؤشرات المستخدمة بشكلٍ شائع في استراتيجية التداول بالتباعد نذكر لك، مؤشر القوة النسبية (RSI)، والمذبذب العشوائي، إضافةً إلى المذبذب الرائع (AO)، ومؤشر تقارب المتوسط المتحرك (MACD).

وتأتي أهمية استراتيجية التباعد من قدرتها على مساعدة المتداولين في فهم وتحديد الفترات التي ينعكس فيها الاتجاه الحالي، حيث يشير التباعد لانعكاسات الاتجاه على مخطط الأسعار قبل أن تحدث. لكن ذلك لا ينفي أن إشارات التباعد وحدها غير فعالة دائمًا، لأنه وفي بعض الأحيان لا يتم تأكيد الإشارة من تحرك السعر، الأمر الذي يولد إشارات خاطئة.

اقرأ أيضًا: ما هو مؤشر باربوليك سار في سوق الفوركس وكيف يعمل.

أنواع التباعد في التداول

تنطوي استراتيجية التداول بالتباعد على نوعين من التباعد هما:

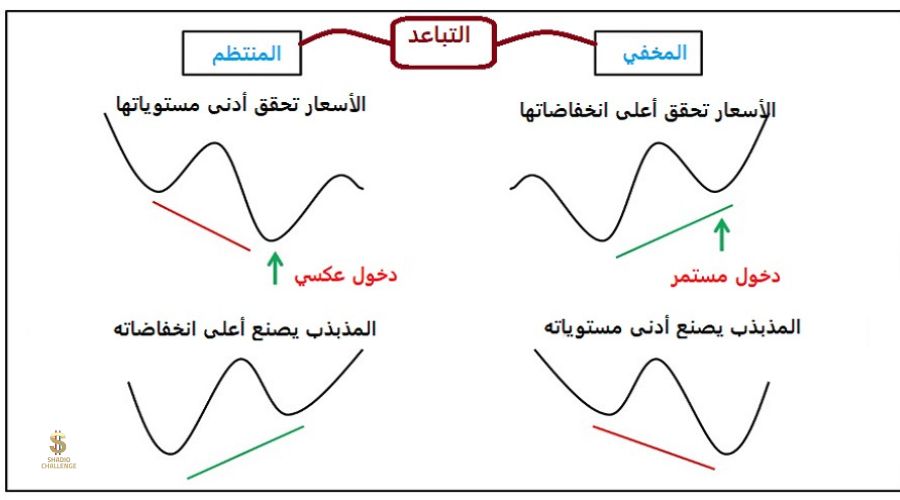

- التباعد المنتظم أو العادي: ويحدث هذا النوع من التباعد عندما تخلق إشارة السعر ارتفاعات أعلى أو حتى انخفاضات أقل، في وقت يشكل فيه المؤشر ارتفاعات أقل أو حتى انخفاضات أعلى على التوالي.

- التباعد الخفي: وهو معاكس للنوع السابق، حيث يشكل فيه المؤشر ارتفاعات أعلى أو انخفاضات أقل في وقت يخلق فيه السعر ارتفاعات أقل أو حتى انخفاضات أعلى على التوالي.

ولعلك تتساءل عن تفاصيل أكثر حول النوعين السابقين من التباعد لذا سنوضح لك في الفقرة التالية:

التباعد العادي أو المنتظم

تتضمن استراتيجية التداول بالتباعد العادي نوعين من التباعد هما: التباعد الهبوطي العادي والتباعد الصعودي العادي.

- التباعد الهبوطي العادي: وهو تباعد يحدث عندما تشكّل حركة السعر ارتفاعات أعلى متتالية، في حين يشكّل المؤشر ارتفاعات أقل متتالية. وهو الأمر الذي يشير إلى استعداد سعر الأصل للانعكاس في اتجاه هبوطي. حيث تدل إشارة المؤشر على تغير الزخم، ولكن حتى ومع صنع حركة السعر لارتفاعات أعلى، قد يكون الاتجاه الصعودي ضعيفًا. وفي هذه الحالة سيتعين على المتداول الاستعداد للتداول على المكشوف وهو ما يتلخص ببيع الأصل ومن ثم إعادة شرائه في وقتٍ لاحق بسعر أقل.

- التباعد الصعودي العادي: وهو إحدى أنواع استراتيجية التداول بالتباعد التي تحدث عندما تشكل حركة السعر قيعان منخفضة بشكلٍ تدريجي، في حين يصنع المؤشر قيعان أعلى. وهو ما يدل على أن الأسعار ستتحرك في اتجاه صاعد في فترة قريبة. حيث يشير تحرك المؤشر إلى حاجة السعر للحاق بإشارة المؤشر، أو إلى أن الاتجاه الهبوطي ضعيف. وفي هذه الحالة سيتعين على المتداول أن يستعد لشراء الأصل.

ولهذا السبب، وحتى يستفيد المتداول من استراتيجية التداول بالتباعد المنتظم أو العادي، ينبغي الجمع بين أدوات ومؤشرات تداول مختلفة، علمًا أنه لكل نوع من التباعد المنتظم الصعودي والهبوطي أدوات دخول مختلفة. لذا، من المهم التفكير في كيفية الدخول للسوق والخروج منه مع وضع أوامر وقف الخسارة أو جني الأرباح.

التباعد الخفي

يشير التباعد الخفي إلى استمرار الاتجاه، وذلك على عكس التباعدات المنتظمة العادية التي تعتبر إشارات محتملة تدل على انعكاسات الاتجاه. أي بالمختصر:

التباعد المنتظم: إشارة لانعكاس الاتجاه المحتمل

التباعد المخفي: إشارة لاستمرار الاتجاه المحتمل

يشتمل التباعد الخفي بدوره أيضًا على النوعيين الصعودي والهبوطي، لذا دعونا نوضح كلا المفهومين على حدة:

- التباعد الصعودي الخفي: يتشكل هذا النوع من التباعد عند تسجيل السعر قاع أعلى أو HL، إلا أن المذبذب يُظهر قاع أدنى أو ما يعرف بـ LL.

- التباعد الصعودي الخفي: يتشكل هذا التباعد عند وصول السعر لمستوى مرتفع أقل أو LH، في وقتٍ يصل فيه المذبذب إلى مستوى مرتفع أعلى أو ما يُعرف بـ HH.

ما هو التباعد الكاذب؟

قد تصادف أثناء تطبيق استراتيجية التداول بالتباعد تشكّل ما يُعرف بالتباعد المزيف أو الكاذب، والذي يظهر لك وكأن سعر الأصل أو الأوراق المالية والمؤشرات تتباعد، إلا أن الحقيقة عكس ذلك. لأنها تفشل في التباعد ولا تنعكس كما تشير التوقعات.

أي أن الاتجاه لا يتغير بل على العكس يستمر الاتجاه وبشكلٍ حاد، ما يوقع المتداولين ممن قاموا بالبيع على المكشوف أو حتى الشراء بالاعتماد على المؤشرات التي طرحتها التباعدات. أي بالمجمل، يحاكي التباعد المزيف أو الكاذب التباعد الكلاسيكي المنتظم، إلا أنه يفشل ولا يجب الأخذ بما يشير إليه.

أهمية التباعد في التداول

إن استخدام استراتيجية التداول بالتباعد يُعتبر أمرًا مفيدًا سيما للمتداولين من النوع المحافظ، ممن يبحثون عن تأكيدات إضافية ونقاط التقاء لتعزيز إعداد التداول. حيث تسهم التباعدات بإنتاج صفقات عالية الجودة في حال تم رصدها في أطر زمنية أعلى. فضلًا عن ذلك، يمكن أيضًا تحقيق إعدادات عالية المخاطر مقابل مكافآت ضمن أطر زمنية أقل على التوالي، وذلك إذا تم العثور على المداخل المناسبة ضمن أطر زمنية أقل. وفيما يلي سنبين لك أهم الميزات والفوائد التي يقدمها تداول التباعد لك كمتداول:

- توفير إشارات الإنذار المبكر: يحظى المتداول الذي يستخدم استراتيجية التداول بالتباعد على إشارات تحذيرية مبكّرة تتعلق بالتغييرات المحتملة لاتجاهات الأسهم، لأن التباعد يكشف أوقات تحرك السعر وزخم المؤشر في اتجاهين متعاكسين. أي يشير التباعد إلى أي تحول قادم في معنويات السوق، وذلك قبل أن يظهر اتجاه جديد. والتالي، فإن هذا الاكتشاف المبكر يساعد المتداول على توقع انعكاس الاتجاه في الأسهم والاستعداد له قبل أن تحدث تحولات كبيرة في اتجاهات الأسعار.

- القدرة على تأكيد الاتجاهات: يمنح التباعد المتداولين ثقة إضافية بخصوص اتجاه السوق، كونه يثبت صحة الاتجاهات الناشئة في أسعار الأسهم. فعندما يتم تأكيد اتجاه السعر الحالي وتعزيز الزخم وراء الاتجاه، فمن المرجح أن يستمر السعر بذلك، ومن خلال ذلك يساعد التباعد على تجنب الخروج المبكر للمتداولين وتمسكهم بالمراكز الرابحة لأطول فترة.

- تحديد نقاط الانعكاس: يسهم التباعد في تحديد نقاط الانعكاس المحتملة في اتجاهات الأسهم، من خلال قيامه بتنبيه المتداول عند مستويات الدعم والمقاومة الرئيسية إلى حصول تحول وشيك في اتجاه السعر. ما يجعل المتداولين مستعدين للخروج من صفقاتهم الحالية بناءً على تحديد وقت حدوث التباعد قرب نقاط التحول. أي أن استراتيجية التداول بالتباعد تكشف عن الوقت الذي يفقد فيه الزحم -سواء كان الصعودي أم الهبوطي- قوته، حتى ولو استمر السعر في الاتجاه. كل ذلك يسمح للمتداول أن يتوقع انعكاسات الاتجاه مع القدرة على الاستفادة منها عند نقاط التحول الحرجة في السوق.

- تجنب التصرف بناء على إشارات خاطئة: وذلك من خلال التفسير الصحيح للتباعد، الأمر الذي يقلل من التقلبات عبر تصفية القراءات المضللة للمؤشر. وبهذا الصدد، ينبغي أن يكون المتداول على قدرٍ من المعرفة كي يتمكن من التحقق من صحة التباعد من خلال استخدام أدوات التحليل الفني الأخرى، ما يمكّنه من تقليل الصفقات السيئة غير المربحة. كل ذلك يساعد المتداول على التمييز بين الإشارات الحقيقية والإشارات المزيفة، ما ينتج عنه تحليل جيد وصحيح يقلل من ضوضاء السوق إضافةً للإيجابيات الخاطئة.

دلالات التباعد في التحليل الفني

تشير استراتيجية التباعد في التحليل الفني إلى مجموعة من الأمور وهي:

- يُظهر التباعد حدوث تناقض بين كل من حركة السعر ومؤشر المذبذب أو حتى مؤشر آخر.

- يدل التباعد على تباطؤ الزخم واقتراب الاتجاه من الاستنزاف.

- يدل التباعد على تحول العرض والطلب، ما قد ينتج عنه عكس الاتجاه.

- تساعد استراتيجية التباعد على تحديد نقاط التحول والفرص المحتملة من أجل الدخول بصفقات تداول مضادة للاتجاه.

- يشير التباعد فنيًا إلى تحرك سعري كبير سواء إيجابي أو سلبي، علمًا أن التباعد الإيجابي يحدث عند وصول سعر الأصل لمستوى منخفض جديد، في حين يحدث التباعد السلبي عند وصول السعر لمستوى مرتفع جديد، إلا أن المؤشر يصل لمستوى مرتفع أقل.

كيف يمكن للمتداول تأكيد التباعد؟

يمكن للمتداولين ممن يعتمدون استراتيجية التداول بالتباعد أن يؤكدوا ذلك عبر البحث عن إشارات التأكيد التي تدعم نمط التباعد الأولي، والذي تمت ملاحظته على الرسم البياني.

ومن بين هذه الإشارات مثلًا تحليل حركة السعر المتعمقة، إضافةً إلى تحليل الإطار الزمني المتعدد، وأنماط انعكاس الشموع في اتجاه التباعد على سبيل المثال شمعة الدوجي أو شمعة المطرقة، التي تدل على الانعكاس بعد التباعد الهبوطي.

فضلًا عن ذلك، يمكن لخطوط الاتجاه ومستويات الدعم والمقاومة والمتوافقة مع إشارة التباعد أن تساعد المتداول على تأكيد التباعد، ومن الأمثلة على ذلك كسر الدعم والذي يعكس التباعد الهبوطي.

ومن جهةٍ أخرى، يتم دعم التباعد الهبوطي من خلال انخفاض مستويات الحجم مع استمرار ارتفاع السعر، وهو ما يؤكد أيضًا على تضاؤل القوة الشرائية. ولا ننسى بالطبع التحليل الفني ودوره في تحديد أنماط الانعكاس، والتي بدورها تدعم إشارة التباعد.

فضلًا عن ذلك، يشير انخفاض أشرطة الهيستوجرام MACD عند تكوين السعر لارتفاعات أعلى، على تأكيد التباعد الهبوطي. أما بالنسبة لتأكيد التباعد الخفي، يمكن للمتداول استخدام خطوط الاتجاه أو حتى مستويات الدعم والمقاومة، بالإضافة لأنماط الشموع في اتجاه الاتجاه السائد (قد يهمك أيضًا: الشموع اليابانية وأهم نماذجها في التداول).

ويُنصح عادةً باستخدام مؤشر القوة النسبية إضافةً لمؤشر التباعد المتوسط المتحرك، كمؤشرات فنية تعكس التباعد من خلال تذبذباتها، وتقوم بتأكيد أقوى كونها مؤشرات تحليل فني.

ما الإطار الزمني الأفضل للتباعد؟

يختلف أفضل إطار زمني لاستراتيجية التداول بالتباعد حسب أسلوب التداول الخاص بك. إلا أنه وفي الغالب، تُعتبر الإشارات التي تتشكل على الرسم البياني الأسبوعي واليومي هي الأكثر موثوقية.

حيث تحدث التباعدات بشكلٍ متكرر على الأطر الزمنية القصيرة مثل إطار الـ 15 دقيقة أو حتى الساعة الواحدة، إلا أن نجاحها ودقتها قليلة. في حين يتجه المتداولون ممن يستخدمون استراتيجيات تداول سريعة إلى تباعدات الرسوم البيانية ذات الـ 15 دقيقة، على الرغم من أن الرسوم البيانية ذات المدة الزمنية “ساعة واحدة” هي من توفر المزيج الأفضل للإشارات القابلة للتنفيذ مقابل الضوضاء.

أما فيما يخص التداول المتأرجح، فإن الرسوم البيانية اليومية والأسبوعية تعتبر مثالية من أجل اكتشاف إعدادات التباعدات ذات الاحتمالية العالية. وتجدر الإشارة إلى أنه كلما كان الإطار الزمني أطول، كان التباعد أقوى، لأن تغير الزخم بشكل ملحوظ يحتاج لبعض الوقت.

ولهذا السبب، يبحث المتداولون المحترفون عن تباعد الرسوم البيانية اليومية والأسبوعية فقط ليجدوا نقاط دخول وتكتيكات مناسبة على الأطر الزمنية الأقل. سيما وأن الأطر الزمنية الأقصر تعاني من الكثير من الضوضاء والتقلبات.

وبناءً على ما سبق، يُنصح بالتركيز على الأُطر الزمنية اليومية أو الأطول في حالة البحث عن إعدادات التباعد، مع ضرورة استخدام مؤشرات أخرى من أجل تأكيد الإشارات.

مفهوم حدود التباعد

تتشكل حدود التباعد عند إنتاج إشارات خاطئة سيما في الأسواق المتقلبة عندما يكون التباعد مؤقتًا فقط. أي أنه في حال تم ملاحظة التباعد في أطر زمنية أقل، ستكون نتيجةً لذلك عرضة لإعطاء إشارات مضللة.

فضلًا عن ذلك، لا يسبق التباعد كل انعكاس للسعر، وذلك لأنه يعكس التناقض بين الزخم والسعر. علمًا أنه ليست كل الانعكاسات مدفوعة بالزخم. وبالمجمل، لا يُعتبر التباعد مضمونًا ولهذا السبب لا ينبغي أن يستخدم التباعد كمؤشر بشكلٍ وحيد للتداولات، وإنما يجب استخدامه لتكملة إشارات أخرى.

يعمل التباعد على تأكيد انعكاسات الاتجاه وليس من أجل التنبؤ ببدايات جديدة للاتجاه، أو حتى لتحديد القيعان والقمم بدقة. ومن جهةٍ أخرى، وكون إشارات التباعد تحتاج لوقت طويل لتتحقق وتتطور، فإنها قليلة الفعالية في التداول سيما على المدى القصير جدًا. وكل ما سبق يجعلنا ننصحك بضرورة اختيار استراتيجية التداول بالتباعد والعمل على تحسينها، ليزداد معدل النجاح حسب الأطر الزمنية وإعدادات المؤشر.

هل تُعتبر استراتيجية التباعد جيدة ومربحة؟

كإجابةٍ عن الشق الأول من السؤال، فإن استراتيجية التداول بالتباعد تُعتبر جيدة وفعالة للغاية في تداول الأسهم في حال تم استخدامها بالشكل الصحيح ووفق التوصيات التي أشرنا إليها في مقالنا.

مثلًا تعتبر إشارات التباعد على الأطر الزمنية الأطول كالأسبوعية أو اليومية ذات دقة أكبر مع أقل عدد من الإشارات الخاطئة، الأمر الذي ينتج عنه عدد أقل من الصفقات لكن مع زيادة في الربح لكل صفقة كبيرة، في حال قام المتداول بإدارة المخاطر وهيكلة صفقته بالشكل الصحيح.

لهذا، يجب دمج التباعد مع عوامل التقاء أخرى ليكون أداةً قوية ويمكّن المتداول من الاستفادة من انعكاسات الاتجاه الرئيسية، مع الحماية من التقلبات المفاجئة التي تنتج عن الإشارات الخاطئة.

أما بالنسبة لموضوع الربح، تمكّنك استراتيجية التداول بالتباعد من تحقيق الربح عند تطبيقها بشكلٍ صحيح. لهذا السبب، ومن أجل تحقيق أقصى قدر من الربح، ينبغي التركيز على الإعدادات ذات الاحتمالية العالية، إضافةً لتأكيد الإشارات بعوامل أخرى إلى جانب ضرورة إدارة المخاطر في كل صفقة تداول.

ما هو أفضل مؤشر فني للتباعد؟

تُعتبر المذبذبات من أفضل المؤشرات الفنية لاستراتيجية التداول بالتباعد، ومن أمثلتها مؤشر القوة النسبية RSI إضافةً لمؤشر تقارب وتباعد المتوسط المتحرك MACD. حيث تعتبر هذه المؤشرات -والتي تعد مؤشرات زخم- مثالية جدًا لرصد التباعد، لأن مدها وجزرها يوضّح كل من الزخم الإيجابي والسلبي.

حيث تشير هذه المؤشرات لتباعد هبوطي أو حتى انعكاس محتمل للاتجاه في حال تسجيل السعر لارتفاعات جديدة، بينما يبدأ مؤشر القوة النسبية أو مؤشر تقارب وتباعد المتوسط المتحرك بالانخفاض.

أما في حال سجل السعر مستويات منخفضة جديدة إلا أن مؤشر القوة النسبية أو مؤشر تقارب وتباعد المتوسط بدأ في الارتفاع، فإن ذلك يشير لتباعد صعودي. وبالمجمل يُعتبر مؤشر القوة النسبية إضافةً لمؤشر التقارب والتباعد المتوسط من المؤشرات السهلة الاستخدام والقابلة للتخصيص، كما أنها مؤشرات متاحة بشكلٍ واسع على منصات التداول مثل MT5 والرسوم البيانية.

في الختام:

تساعد استراتيجية التداول بالتباعد أو Divergence Trading على تحقيق نتائج وأرباح جيدة، في حال تم دمجها مع مؤشرات فنية مثل المذبذبات. ولا يمكن القول أن هناك مؤشر مثالي بالمطلق، لذا ينبغي الانضباط واتباع النصائح التي وردت في مقالنا.