قبل أن تبدأ بالاستثمار في صناديق الاستثمار المتداولة أو ETFs، عليك أن تكون على دراية ببعض معايير اختيار صندوق ETF، بحيث توفر لك هذه الأساسيات دليل أوضح لتمكنك من الاستثمار في الصندوق المناسب لاحتياجاتك وتطلعاتك الاستثمارية.

خاصةً مع وجود عدد كبير من صناديق الاستثمار المتداولة في البورصات اليوم وما يتمتع به كل صندوق متداول من ميزات ورسوم وحجم، وعمر، ووضع ضريبي مختلف عن الآخر. لهذا السبب، ننصحك بمتابعة قراءة مقالنا لتتعرف أكثر على المعايير الأساسية والثانوية لاختيار صندوق الاستثمار المتداول ETF الملائم لك.

معايير اختيار صندوق ETF

بدايةً تعرف صناديق الاستثمار المتداولة ETFs بأنها مجموعة أوراق مالية يمكن شراؤها وبيعها من قبل المستثمرين، من خلال شركات الوساطة (قد يهمك أيضًا: معايير اختيار وسيط أسهم عبر الانترنت) ضمن البورصة. وهي لا تقتصر فقط على نوع أصل معين بل تشمل الأصول التقليدية بالإضافة للعملات المشفرة والسلع أي ما يعرف بالأصول البديلة.

ومن ميزاتها الابتعاد عن ضرائب رأس المال القصيرة الأجل، بالإضافة لإمكانية الحصول على رافعة مالية. أي ببساطة هي أداة استثمارية فعالة جدًا في حال تمكنت من الاستثمار بها بذكاء. ولهذا السبب، يشير مقالنا إلى أهم معايير اختيار صندوق ETF المناسب لك كمستثمر.

حجم صندوق ETF

يعتبر حجم الصندوق من أوائل معايير اختيار صندوق ETF حيث تتنوع صناديق الاستثمار المتداولة في البورصات، فهناك صناديق استثمار متداولة ذات حجم كبير وأخرى ذات حجم صغير وعليك أنت أن تختار.

لكن ينبغي أن نوضح لك بأنه غالبًا ما تشير صناديق الاستثمار المتداولة من الحجم الكبير إلى القدرة على زيادة السيولة للمستثمرين، فضلًا عن انخفاض التكاليف. وهو السبب الذي يجعل معظم المهتمين والخبراء في التداول ينصحون بالابتعاد عن صناديق الاستثمار صغيرة الحجم.

(ننصحك أيضًا بقراءة مقالنا حول: أفضل أسهم الربع الأول من 2024).

عمر صندوق الاستثمار المتداول

يزداد عدد صناديق الاستثمار المتداولة يومًا بعد يوم على الرغم من كونها أنشئت أول مرة منذ ما يقارب الـ 20 عام. لكن تظهر مشكلة قد تواجه المستثمرين بالنسبة لصناديق الاستثمار المتداولة الجديدة وتتمثل في عدم وجود بيانات تاريخية كافية من أجل التحليل وإمكانية تقييم الأداء.(قد يهمك: التحليل الفني والتحليل الأساسي في الفوركس).

لهذا السبب عادةً ما يوصي الخبراء في مجال التداول باختيار صناديق ETF يبلغ عمرها على الأقل عامين، بالإضافة لضرورة الانتباه إلى أن أي أداء للصندوق فيما مضى لا يشير بالضرورة إلى إمكانية تحقيق عوائد مستقبلًا.

حجم التداول الخاص بصندوق ETF

يعرف حجم التداول لصندوق ETF بأنه عدد الأسهم المتداولة في يوم محدد وهو من معايير اختيار صندوق ETF، كما أنه مقياس مهم للسيولة خلال تلك الفترة المحددة.

وكلما كان عدد الأسهم المتداولة مرتفع، كلما ارتفع حجم التداول والعكس صحيح. لهذا السبب، يعتبر حجم التداول مهم من أجل تحليل الاتجاهات الهبوطية والأسباب التي أدت لذلك، بحيث يساعدك هذا في اتخاذ قرار مستنير حول اختيار صندوق الاستثمار.

التكاليف ونسبة النفقات

تعتبر صناديق الاستثمار المتداولة ETF مدارة سلبيًا، أي أنها تتبع مؤشر معين ومحدد. وهو الأمر الذي يجعل نفقاتها قليلة بالمقارنة مع صناديق الاستثمار المتداولة المدارة بشكل نشط، أي الصناديق المدارة من قبل مدير أو فريق يتخذون القرارات الاستثمارية المتعلقة بالمحفظة مثل الاستثمار في محافظ أصول، وذلك بأسلوب يظنونه أكثر كفاءة من معيار الصناديق القياسي.

لذلك، ينبغي أن يبحث المستثمر عن صندوق استثمار ذو تكاليف منخفضة من ناحية الشراء أو البيع. من ناحية أخرى، تُفرض غالبًا رسوم من قبل وسطاء التداول عند شراء صناديق ETF ضمن البورصات، هذا بالإضافة لوجود فارق بين أسعار الشراء والبيع والذي بدوره أيضًا يؤثر على سيولة صناديق الاستثمار ETF.

السيولة

تعتبر السيولة من معايير اختيار صندوق ETF المهمة، ويعبر مفهومها بشكل عام عن مقدار الكفاءة في تداول صناديق ETF في البورصة. أي أنه عند ازدياد سيولة صناديق ETF تزداد معها احتمالات الشراء والبيع وبتكاليف أقل.

وبشكل عام تتسم صناديق الاستثمار المتداولة ETF ذات الأحجام الكبيرة بسيولة عالية، كونها تحتفظ بأوراق وأصول مالية ذات تداول ضخم ومنتظم. وفيما يلي أهم العوامل الأساسية في السيولة وهي:

- الأوراق المالية الأساسية ضمن صناديق الاستثمار المتداولة: حيث يفضل دومًا الأوراق المالية القابلة للتداول بشكل كبير.

- حجم الصندوق: يعتبر حجم صندوق ETF عاملًا مهمًا في السيولة كما سبق وأشرنا في الفقرة السابقة، حيث يفضل العديد من المستثمرين الصناديق الأكبر حجمًا.

- حجم التداول اليومي: كلما كان حجم تداول صندوق ETF أكبر كلما كان ذلك أفضل.

- ظروف السوق: تؤثر ظروف السوق بشدة على سيولة صناديق الاستثمار المتداولة. أي أنه في حال كان السوق متقلب جدًا من الممكن أن تنخفض السيولة.

طريقة النسخ

من معايير اختيار صندوق ETF أيضًا نذكر لك طريقة النسخ، حيث تعتمد صناديق الاستثمار المتداولة ETF في تتبع مؤشراتها على ثلاثة أساليب أساسية للنسخ وهي:

- النسخ الفعلي الكامل: ووفق هذا الأسلوب يقوم صندوق الاستثمار ETF بحفظ الأوراق المالية نفسها التي تخص المؤشر وبنسب مماثلة، وذلك كي تحقق أدق أداء. لكن من جهة أخرى، تتسم هذه الطريقة بارتفاع التكاليف.

- أخذ العينات: وهنا يقوم صندوق ETF بالاحتفاظ بعينة تمثيلية من الأصول المالية للمؤشر الذي يتم تتبعه، وذلك كبديل عن العينات الأخيرة. أي أنه يتم أخذ عدد من الأوراق المالية التي تمتلك تأثير قوي على أداء المؤشر من قبل صندوق الاستثمار. ومن أهم ميزات أخذ العينات هو القدرة على تقليل التكاليف المرتبطة بالتداول والإدارة، سيما في حالة المؤشرات التي تتضمن عدد كبير من الأوراق المالية. لكن مع وجود عيب متمثل في زيادة تقلب الانحراف بين أداء كل من صندوق ETF و أداء المؤشر.

- الاستنساخ الاصطناعي: وهو نوع من النسخ المتماثل يقوم بتحرير صناديق الاستثمار المتداولة من الاحتفاظ الفعلي بالأوراق المالية للمؤشر الذي يتم تتبعه، وذلك من خلال تتبع عائد المؤشر من قبل صندوق ETF باستخدام المقايضة. حيث يقوم الطرف المقابل للمقايضة بالتعهد بتقديم أداء المؤشر المراد تتبعه مع سبريد متغير يدفعه صندوق ETF. وهو أسلوب نسخ شائع جدًا في أسهم الأسواق الناشئة، كونها أقل سيولة وأصعب من ناحية الوصول.

ويعتبر ذلك مفيدًا جدًا في حالات مثل الأوراق المالية التي لا يمكن الوصول إليها، أو الأوراق غير السائلة أو الأوراق الكثيرة التي لا يمكن عمليًا الاحتفاظ بها كلها. لكن ومن ناحية أخرى، هناك خطر متمثل في مخاطر الطرف المقابل أي أنه من الممكن ألا يلتزم طرف المقايضة الثاني بعهوده.

خطأ في التتبع

ينصح عادةً بالتوجه نحو صناديق ETF ذات خطأ التتبع المنخفض. والسبب في ذلك، أنه غالبًا ما يعمد مديرو صناديق ETF التي تتبع مؤشر معين لشراء أصول مالية تجعل العوائد المرتبطة بالصندوق مماثلة للعوائد التي يقدمها المؤشر الأساسي.

لكن وفي كثير من الأحيان لا يقوم مدير الصندوق بشراء جميع الأصول المالية المكونة للمؤشر، ما يسبب احتمال ظهور فروقات ما بين عوائد المؤشر وعوائد صندوق ETF، وهو ما يعرف بخطأ التتبع. لذلك، كلما كان خطأ التتبع أصغر كلما حقق صندوق ETF عوائد متقاربة مع العوائد التي يقدمها المؤشر.

المؤشر

يلعب المؤشر الأساسي لصندوق ETF بالإضافة لفئة الأصول دورًا مهمًا ضمن معايير اختيار صندوق ETF، ومن المهم إدراك تتبع الفرق بين أداء صندوق ETF ومؤشره الأساسي الذي يتّبعه. لذلك، ينصح عادةً بالتنويع، أي ينصح بالتوجه نحو الاستثمار بصندوق ETF ذو مؤشر واسع ونطاق واسع.

(يمكنك أيضًا أن تقرأ: ما هو مؤشر باربوليك سار).

مستوى الأصول

ينعكس مستوى الأصول لصندوق ETF على السيولة وفروق الأسعار وهو من بين معايير اختيار صندوق ETF الهامة. فكلما كان الحد الأدنى للأصول أقل، كلما ضعفت السيولة وزادت فروق الأسعار. لهذا السبب يجب أن يمتلك صندوق ETF حد أدنى من الأصول، بالإضافة لحد مشترك لا يقل عن 10 ملايين دولار. أي كلما كان الحد الأدنى مرتفع كلما زاد جذب المستثمرين لصندوق الاستثمار المتداول ETF.

وضع السوق

ينصح عادةً بالابتعاد عن صناديق الاستثمار المتداولة التي تقلد في استثماراتها صناديق أقدم وأكثر أصالة. كون الأخيرة تعتبر أول من امتلك أعلى نسبة من الأصول، وسبقت صناديق الاستثمار المشابهة التي جاءت بعدها للسوق.

كيف يمكنك اختيار أفضل صناديق الاستثمار المتداولة طويلة الأجل؟

يختلف تقييم صناديق الاستثمار المتداولة طويلة الأجل من مستثمر لآخر. لكن بشكل عام، هناك مجموعة من النصائح التي يمكن اتباعها من أجل اختيار موفق لصناديق ETF طويلة الأجل. ومن أهم معايير اختيار صندوق ETF طويل الأجل ما يلي:

- نسبة النفقات: إن كنت محتارًا في الاختيار بين مجموعة صناديق ETF طويلة الأجل، عليك أن تنظر إلى الصندوق الذي يمتلك أدنى نسبة نفقات، لأنه سيكون أفضل أداء من غيره.

- الأصول الخاضعة للإدارة: كلما كانت صناديق الاستثمار المتداولة كبيرة، أو تمتلك أصول مُدارة بشكل أكبر، كلما كانت أحجام التداول أعلى، وهو الأمر الذي قد يؤدي إلى أسعار أعلى، وذلك من خلال فروق أسعار العرض والطلب المنخفضة.

- تاريخ الأداء: بشكل عام لا يمكن للأداء السابق لأي صندوق استثمار متداول ETF أن يضمن نتائج جيدة وعوائد مستقبلية، إلا أن تاريخ الأداء الطويل قد يمكّن المستثمر من تكوين فكرة حول مدى دقة صندوق ETF في تتبع المؤشر الأساسي، بالإضافة لكيفية أدائه مقارنةً بغيره من صناديق ETF ضمن نفس الفئة المختارة.

أهم صناديق الاستثمار المتداولة ETF ذات رأس المال الكبير

بعد الاطلاع على أهم معايير اختيار صندوق ETF، نقدم لك فيما يلي قائمة تتضمن أشهر وأكبر صناديق الاستثمار المتداولة لعام 2024:

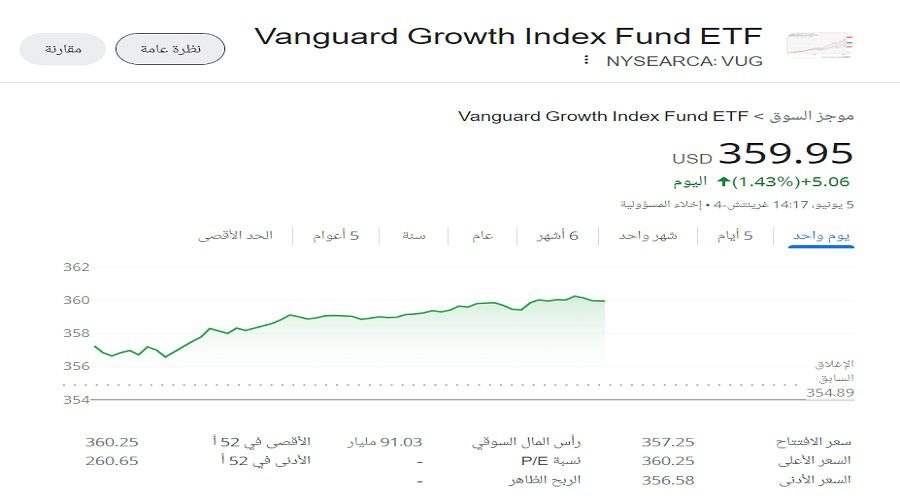

- صندوق Vanguard Growth ETF ويتم تداوله تحت الرمز VUG. الصورة أدناه توضح سعر سهم Vanguard Growth Index Fund ETF ليوم 5 حزيران 2024 والذي بلغ 359.95 دولار أمريكي.

- صندوق Invesco QQQ Trust ويتم تداوله تحت الرمز QQQ. والصورة أدناه توضح سعر سهم Invesco QQQ Trust ليوم 5 حزيران 2024 حيث بلغ السعر حوالي 462.02 دولار أمريكي.

- صندوق Schwab US Large-Cap ETF ويتم تداوله تحت الرمز SCHX.

- صندوق Invesco S&P 500 Top 50 ETF ويتم تداوله تحت الرمز XLG.

- صندوق Vanguard Mega Cap Growth ETF ويتم التداول به تحت الرمز MGK.

- صندوق iShares Russell 1000 Growth ETF ويتم التداول به تحت الرمز IWF.

- صندوق Schwab US Large-Cap Growth ETF ويتم التداول به تحت الرمز SCHG.

في الختام:

تلعب معايير اختيار صندوق ETF دورًا أساسيًا في نجاح اختيارك لما يناسبك ويلائم متطلباتك. لذلك، ننصحك باتباع تلك المعايير من أجل تحقيق أفضل استثمار في صناديق الاستثمار المتداولة ETFs لأنها أداة استثمار فعالة وقوية. وبالقليل من الحكمة والذكاء، ستتمكن من استغلالها في تحقيق مكاسب جيدة لك.