على مدى الخمسين عام الماضية، نال الاستثمار في العقارات اهتمامًا متزايدًا كطريقة لبناء الثروة على المدى الطويل. سيما مع تمتع سوق العقارات بمجموعة من المزايا التي يتطلع إليها غالبية المستمرين.

حيث تشمل العقارات كل من الأراضي، والمباني السكنية وأي إضافات دائمة من صنع الإنسان. كما أن أي تحسين على عقار ما، يعتبر تحسينًا له ويزيد من قيمة العقار المالية، خاصةً وأن إجمالي رأس المال والعمالة المستخدمة للبناء والتحسين تعتبر استثمارًا ثابتًا. وبسبب تعدد خيارات الاستثمارات العقارية وكونها لا تقتصر فقط على العقارات المادية، سنطلعك في مقالنا على أهم مميزات ومخاطر الاستثمار ضمن سوق العقارات.

أهم طرق الاستثمار في العقارات

هناك عدة طرق يمكن لك اعتمادها في حال رغبت بالاستثمار في العقارات نذكر لك أهمها:

استئجار العقارات

يعتبر استئجار العقارات من أكثر طرق الاستثمارات العقارية شيوعًا. حيث يقوم معظم مالكي العقارات بتأجيرها مقابل مبالغ مالية. ويقع على عاتق المالكين كل الأمور المتعلقة بالرهن العقاري والصيانة والتأمين والضرائب العقارية وكل المشاكل التي من الممكن أن تحدث مع المستأجرين.

وهنا يلعب مقدار الإيجار دورًا هامًا في جذب المستأجرين للعقار حيث يتوجب فرض مبلغ إيجار مناسب يغطي النفقات المطلوبة. كما يمكن لصاحب العقار بيع ما يملكه عند ارتفاع الأسعار وهو ما يعود عليه بالربح وتعتبر هذه الطريقة مجدية في فترة التقلبات الكبيرة في أسواق العقارات.

تقليب المنازل أو ما يعرف بـ Flipping Houses

يشير مصطلح تقليب المنازل في قطاع العقارات إلى شراء المنازل وإجراء الإصلاحات اللازمة لها بغرض بيعها بعد فترة قصيرة، من أجل تحقيق الربح. وهي إحدى طرق الاستثمار في العقارات الرائجة جدًا هذه الأيام، علمًا أن هناك طريقتين لعملية تقليب المنازل هما:

- إصلاح وتحديث المنزل: وهنا يميل المشتري إلى شراء عقار أو منزل يعتقد أو يرجح أن قيمته ستزداد بعد إجراء الإصلاحات اللازمة له. وهنا يجب إكمال التعديلات بسرعة حتى يتم بيع العقار بسعر يفوق إجمالي الاستثمار. متضمنًا بالطبع كلفة التعديلات والإصلاحات التي تم إجراؤها.

- الشراء وإعادة البيع: ويتم هذا النوع من الاستثمار عبر شراء عقار أو منزل بسوق سريع النمو، ومن ثمّ الاحتفاظ به لعدة أشهر ثم بيعه من أجل الربح، دون الحاجة لإجراء أية إصلاحات أو تعديلات على المنزل.

صناديق الاستثمار العقارية REITs

يعرف صندوق الاستثمار العقاري أو Real Estate Investment Fund بأنه شركة تملك أو تدير أموال مستثمرين لشراء وبيع العقارات المدرة للربح، ومن أهم ميزاتها السيولة العالية. حيث تعامل صناديق الاستثمار العقارية مثل الأسهم والصناديق المتداولة في البورصة.

أي أنه يمكن بيعها وشرائها في البورصات الرئيسية. لذلك، تعتبر مناسبة للمستثمرين ممن يرغبون بدخل منتظم. كما أنها تستثمر في مجموعة متنوعة من العقارات مثل مراكز التسوق (حوالي ربع جميع صناديق الاستثمار العقارية متخصصة في هذه)، ومرافق الرعاية الصحية، والرهون العقارية، ومباني المكاتب.

مجموعات الاستثمار العقاري REIGs

تتشابه مجموعات الاستثمار العقاري Real Estate Investment Groups (REIGs) مع صناديق الاستثمار الصغيرة لتأجير العقارات. كونها شركات تلبي رغبة الشخص بامتلاك عقار مستأجر دون أن يكون مالكًا له.

حيث تقوم الشركة بشراء أو بناء مجموعة من المباني، وغالبًا ما تكون شققًا، ثم تسمح للمستثمرين بشرائها من خلال الشركة، وبالتالي تسمح بالانضمام إلى المجموعة.

علمًا أنه يمكن للمستثمر ضمن مجموعات الاستثمار العقاري أن يمتلك وحدة واحدة أو مجموعة من الوحدات السكنية المستقلة. ويبقى على عاتق الشركة المسؤولة عن المجموعة الاستثمارية أن تدير كافة الوحدات وتهتم بالصيانة والإعلان وإيجاد المستأجرين.

لتأخذ مقابل ذلك نسبة من الإيجار الشهري. وتعتبر هذه الطريقة في الاستثمار في العقارات من الطرق الآمنة، لكن بنفس الوقت قد تفرض مجموعات الاستثمار رسومًا عالية.

الشراكات العقارية المحدودة RELP

تتشابه أيضًا الشراكة العقارية المحدودة (RELP) مع مجموعة الاستثمار العقاري. حيث تعتبر الشراكات العقارية المحدودة مؤسسة مختصة بشراء والاحتفاظ بمحفظة من العقارات، أو في بعض الأحيان عقار واحد فقط، لكنها تبقى موجودة لعدد محدود من السنوات.

وتتلخص آلية العمل ضمنها بوجود شريك عام ويكون غالبًا مدير عقارات صاحب خبرة أو شركة تطوير عقاري، ويتم الاستعانة بمستثمرين خارجيين من أجل تمويل المشروع العقاري.

وذلك بشرط حصولهم على حصة من الملكية باعتبارهم شركاء محدودين. حيث من الممكن حصول الشركاء على أرباح دورية من الدخل الناتج عن ممتلكات برنامج الشراكات العقارية المحدودة. إلا أن المردود الأكبر يأتي عند بيع العقارات، ويستمر ذلك حتى انتهاء برنامج الشراكات مستقبلًا.

(يمكنك أن تقرأ أيضًا: أهم بودكاستات تعلم ريادة الأعمال والاستثمار).

ميزات ومخاطر الاستثمارات العقارية

يصنف الاستثمار في العقارات من ضمن الأسواق المنخفضة التقلب، سيما عند مقارنته مع الأسهم والسندات. لهذا السبب سنبين لك أبرز إيجابيات وسلبيات الاستثمارات العقارية:

إيجابيات الاستثمار بالعقارات

إليك أبرز فوائد وميزات الاستثمار في العقارات:

التحوط من التضخم

يرتبط نمو الناتج المحلي الإجمالي والطلب على العقارات بعلاقة إيجابية، وهو ما كان السبب في قدرة سوق العقارات على التحوط من التضخم. (يمكنك الاطلاع على: استراتيجيات إدارة رأس المال في فترات التضخم).

كما يؤدي الطلب على العقارات إلى ارتفاع الإيجارات، مما يؤدي إلى قيم رأسمالية أعلى. وبناءً على ذلك، تحافظ العقارات نوعًا ما على القوة الشرائية لرأس المال، عن طريق تمرير بعض الضغوط التي تسبب التضخم على المستأجرين، وأيضًا من خلال دمج قسم آخر من هذه الضغوط على شكل زيادة في رأس المال.

التنويع والحماية

إن العلاقة بين العقارات وفئات الأصول الرئيسية هي علاقة سلبية تقريبًا. لذلك، تتميز العقارات بإمكانية التنويع مما يعني أنه عندما تنخفض الأسهم، غالبًا ما ترتفع العقارات. وهو ما يعني بدوره أن إضافة العقارات إلى المحفظة يمكن أن يقلل من تقلباتها ويوفر عائدًا أعلى.

لهذا السبب، كلما كان الاستثمار العقاري مباشرًا، كلما كان التحوط أفضل، فالأدوات الأقل تداولًا بشكل مباشر، مثل صناديق الاستثمار العقارية، ستعكس الأداء العام لسوق الأوراق المالية.

الرافعة المالية القوية

تمنح معظم طرق الاستثمار في العقارات مستثمريها ما عدا صناديق الاستثمار العقارية، ما يعرف بـ “الرافعة المالية”. حيث يتم استخدام الدين لتمويل عملية شراء أكبر تتطلب نقودًا أكثر من الأموال المتوفرة لديك.

وبالمقارنة فإنه في حال كنت ترغب في شراء سهم، فيجب عليك دفع القيمة الكاملة للسهم في وقت تقديم أمر الشراء، إلا في حال كنت تشتري بالهامش. كما أن النسبة التي يمكنك اقتراضها لا تزال أقل بكثير من تلك التي يمكنك اقتراضها من العقارات، وذلك بفضل طريقة التمويل المعتمدة في سوق العقارات وهي، الرهن العقاري.

كما يؤثر حجم الرهن العقاري الخاص بالشخص على مقدار الملكية التي يمتلكها بالفعل في العقار. لكن هناك إمكانية في التحكم بهذا العقار في اللحظة التي يتم فيها التوقيع على الأوراق. أي أن الراهن يسيطر على الأصول على الرغم من أنه لم يدفع سوى جزء صغير من القيمة الإجمالية.

إمكانية التقدير

تتجه قيمة العقارات إلى الارتفاع على المدى الطويل، لذلك تعتبر ميزة إمكانية تقدير الارتفاع من أبرز إيجابيات الاستثمار في العقارات. أي ببساطة، يمكن للشخص الاحتفاظ بالعقار لفترة زمنية معينة وكسب عائد كبير على هذا الاستثمار. وتتزايد فوائد ميزة التقدير في المناطق ذات الكثافة السكانية العالية والمتزايدة.

الدخل السلبي

إمكانية الدخل السلبي هي الأخرى من مزايا الاستثمار في العقارات. حيث من الممكن أن توفر العقارات المستأجرة تدفقًا ثابتًا من الدخل للمستثمرين، كون المستأجرين يدفعون شهريًا.

وبالمقابل، من الممكن استخدام هذا الدخل لتغطية النفقات المتعلقة بالعقار، مثل دفعات الرهن العقاري، والضرائب العقارية، وتكاليف الصيانة. لكن في حال تجاوز دخل الإيجار تغطية النفقات السابق ذكرها، فيمكننا القول أن المستثمر تمكن من تحقيق ربح شهري أيضًا.

المزايا الضريبية

يستطيع المستثمر خصم فوائد الرهن العقاري، والضرائب العقارية، والنفقات الأخرى المتعلقة بالعقار من دخله الخاضع للضريبة، الأمر الذي قد يقلل العبء الضريبي عنه.

سلبيات الاستثمار بالعقارات

فيما يلي أهم مخاط أو سلبيات الاستثمار في العقارات:

تكاليف أولية مرتفعة

وهي من أكبر التحديات التي تواجه الاستثمار في العقارات. لذلك يجب أن يكون المستثمر قادر على توفير قدر كبير من رأس المال من أجل شراء عقار. بالإضافة إلى سعر شراء العقار، قد يحتاج المستثمر أيضًا إلى دفع تكاليف الإغلاق والضرائب العقارية، وغيرها من الرسوم الأخرى.

الحاجة لإدارة الممتلكات

عليك كمستثمر أن تتمتع بالقدرة على الإدارة ومواجهة المشاكل المتعلقة بالمستأجرين، وتحصيل الإيجار، وصيانة الممتلكات. قد يستغرق ذلك وقتًا طويلاً وقد يتطلب الاستعانة بشركة لإدارة الممتلكات، وهو ما قد يمثل نفقات إضافية عليك.

مخاطر السوق

لا يمكن حماية الاستثمارات العقارية من مخاطر السوق. حيث أنه من الممكن أن تنخفض قيمة العقارات، مما قد يؤدي إلى خسارة قيمتها بالنسبة للمستثمرين. بالإضافة إلى ذلك، فإن التغيرات في الاقتصاد، مثل الركود أو انهيار سوق الإسكان، جميعها عوامل من الممكن أن يكون لها أيضًا تأثير كبير على قيمة العقارات. (يمكنك الاطلاع أيضًا على: أنواع مخاطر الاستثمار في سوق المال).

عدم السيولة

تصنف العقارات ضمن فئات الأصول غير السائلة، مما يعني أنه قد يكون من الصعب تحويلها إلى نقد بسرعة. لذلك، إذا أراد المستثمر بيع عقار بسرعة، فقد يضطر إلى البيع بخسارة أو انتظار تحسن السوق.

المخاطر التنظيمية

يخضع الاستثمار العقاري أيضًا للمخاطر التنظيمية. ومن الممكن أن يكون للتغييرات في قوانين تقسيم المناطق أو قوانين البناء أو غيرها من اللوائح تأثير كبير على قيمة العقار. لذلك، يحتاج المستثمرون إلى البقاء على اطلاع على التغييرات التنظيمية من أجل اتخاذ قرارات استثمارية مستنيرة.

نصائح مهمة في استثمار العقارات

من المهم أن تتأنى وتحدد ما إذا كان الاستثمار العقاري مناسبًا لك أم لا. لهذا السبب، هناك عدة عوامل يجب مراعاتها في حال كنت تخطط للاستثمار العقاري، وإليك أهمها:

موقع العقار

يعد اختيار الموقع المناسب للعقار من أهم العوامل وأولها لتحقيق الربح في مجال الاستثمار في العقارات. لذلك، عليك كمستثمر الميل للمواقع القريبة من الأسواق ومراكز النقل، أو حتى المساحات الخضراء والمناظر الجذابة. بالإضافة لذلك، من المهم أن تطلع على المدى المتوسط والطويل لتطور المنطقة المختارة خلال فترة الاستثمار.

تقييم العقار

يتطلب الاستثمار في العقارات تقييمًا لها من أجل التمويل. لأن ذلك يشكل أساسًا لكل من الشراء وسعر الإدراج والتأمين والضرائب، وتحليل الاستثمار. ومن أهم طرق تقييم العقارات نذكر لك:

- نهج مقارنة المبيعات: وذلك بوجود مبيعات حديثة قابلة للمقارنة بعقارات ذات خصائص متشابهة. حيث يعتبر هذا النهج الأكثر شيوعًا ومناسبًا لكل من العقارات الجديدة والقديمة.

- نهج التكلفة: ويتمحور حول تكلفة الأرض والبناء، مطروحًا منها الاستهلاك، وهو المنهج الملائم للبناء الجديد.

- نهج الدخل: يعتمد هذا النهج على التدفقات النقدية المتوقعة، ويعتبر نهجًا مناسبًا للإيجارات.

الغرض من الاستثمار

يسبب عدم تحديد هدف واضح للاستثمار نتائج غير متوقعة من بينها الضائقة المالية مثلًا. سيما في حال كان الاستثمار في العقارات مرهونًا، أو حتى في حال انخفاض السيولة ووجود استثمار ذو قيمة عالية في العقارات. لذلك، يتوجب عليك كمستثمر تحديد أيًا من الفئات العامة التالية يناسب غرضك:

- الشراء والاستخدام الذاتي: وهو ما يبعدك عن الإيجار ويعطيك ميزة الاستخدام الذاتي، بالإضافة لتقدير القيمة.

- الشراء والاستئجار: يوفر هذا النوع دخلاً منتظمًا وتقديرًا للقيمة على المدى الطويل، لكن عليك أن تكون مرنًا في التعامل مع المستأجرين والمشاكل الأخرى التي قد تواجهك.

- الشراء والبيع قصير الأجل: يهدف هذا النوع عمومًا إلى تحقيق ربح سريع، صغير إلى متوسط. حيث يكون العقار النموذجي قيد الإنشاء ويتم بيعه بربح عند اكتماله نهائيًا.

- الشراء والبيع على المدى الطويل: ويركز هذا النوع بشكل عام على تقدير القيمة الكبيرة على مدى فترة طويلة.

فرص الربح والتدفقات النقدية المتوقعة

يعبر مفهوم التدفق النقدي عن مقدار الأموال المتبقية بعد النفقات. وفي حال كان التدفق النقدي إيجابي، فإن ذلك يعني تحقيق معدل عائد جيد على العقارات الاستثمارية. لذلك، ومن أجل الاستثمارات في العقارات عليك وضع توقعات لأنماط الربح والنفقات التالية:

- التدفق النقدي المتوقع من دخل الإيجار.

- الزيادة المتوقعة في القيمة الجوهرية بسبب ارتفاع الأسعار على المدى الطويل.

- فوائد الاستهلاك والمزايا الضريبية المتاحة.

- تحليل التكلفة والعائد للتجديد قبل البيع من أجل الحصول على سعر أفضل.

- تحليل التكلفة والعائد للقروض المرهونة مقابل ارتفاع القيمة.

الحذر عند استخدام الرافعة المالية

من المهم جدًا أن تتأكد من فهم كيفية التعامل مع القروض وتجنب المستويات المرتفعة من الديون، أو ما يعرف باسم الإفراط في الرافعة المالية. لأن ارتفاع التزامات الديون في هذه الحالة قد يسبب انهيار المشروع العقاري بأكمله. لذلك اتبع ما يلي:

- حدد نوع الرهن العقاري الذي يناسب وضعك: هل تريد الرهن العقاري ذو السعر الثابت، أو الرهن العقاري ذو السعر القابل للتعديل (ARM)، أو الفائدة فقط؟.

- كن على دراية بالشروط والأحكام والرسوم الأخرى التي يفرضها مُقرض الرهن العقاري.

- قم بالبحث للعثور على أسعار فائدة أقل وشروط أفضل.

هل تختار البناء الجديد أم تتجه للممتلكات القائمة مسبقًا؟

إن اختيارك للاستثمار بأبنية جديدة سيعطيك أسعارًا جذابة ووسائل راحة حديثة، لكن هذا يتضمن تكاليف إضافية. في حين قد توفر لك العقارات القائمة الحالية راحة أكثر ووصول أسرع، وبالتالي تكاليف أقل. لهذا السبب إليك النقاط الواجب مراعاتها عند الاختيار:

- قم بمراجعة المشاريع السابقة وابحث عن سمعة شركة البناء للاستثمارات الجديدة.

- قم بمراجعة سندات الملكية والمسوحات الأخيرة وتقارير التقييم للعقارات القائمة.

- انتبه إلى تكاليف الصيانة الشهرية والمستحقات والضرائب، خاصةً وأن تكاليف مثل هذه يمكن أن تؤثر بشدة على التدفق النقدي الخاص بك.

التوجه للاستثمارات غير المباشرة في العقارات

لا تتضمن الاستثمارات غير المباشرة في العقارات ملكية مباشرة للعقار، ومن أهم أنواعها:

- صناديق الاستثمار العقاري (REITs).

- أسهم الشركات العقارية.

- صناديق الاستثمار المشتركة وصناديق الاستثمار المتداولة التي تركز على القطاع العقاري.

- الرهن العقاري.

- الأوراق المالية المدعومة بالرهن العقاري (MBS).

تأثير العوامل الاقتصادية على قطاع الاستثمار العقاري

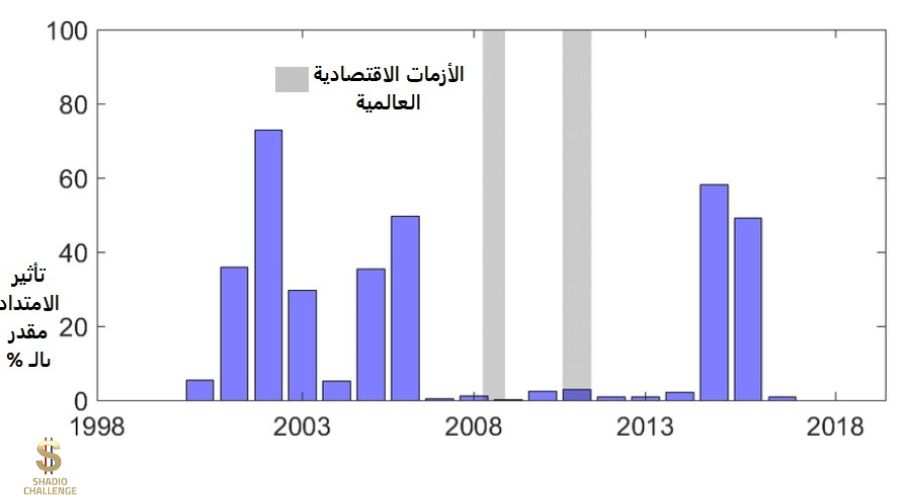

هناك ترابط وثيق بين العوامل والأزمات الاقتصادية، وأسواق العقارات. خاصةً وأن بيئات السوق الصعبة تتضمن ارتفاع أسعار الفائدة على أسواق العقارات. حيث تم الكشف عن هذه العلاقة الترابطية بين الأزمات الاقتصادية وسوق العقارات بعد الأزمة المالية العالمية عام 2008.

والجدول التالي يوضح أهم العوامل الاقتصادية التي تؤثر على الاستثمار في العقارات:

|

العامل الاقتصادي |

التأثير على الاستثمارات العقارية |

| التضخم الاقتصادي | يؤثر التضخم الاقتصادي على الدخل والمدخرات، وعوائد إيجار المشترين لأول مرة، وذلك بسبب تقليله الأجور الحقيقية. |

| أسعار الفائدة | ارتفاع أسعار الفائدة تقلل نسبة المشترين بسبب زيادة أقساط السداد، بينما تؤدي المعدلات المنخفضة إلى زيادة جاذبية العقارات. |

| النمو الاقتصادي | يدعم النمو الاقتصادي ارتفاع الطلب وزيادة القوة الشرائية، إلا أنه وبنفس الوقت، قد يؤدي النمو المفرط إلى ارتفاع أسعار الفائدة وهو ما يؤدي بدوره إلى تباطؤ الطلب. |

| السياسات الحكومية | إما أن تشجع السياسات الحكومية المستثمرين على الاستثمار من خلال توفير التسهيلات الضريبية أو الحوافز المالية، أو أن تكون السياسة النقدية متشددة وأسعار الفائدة مرتفعة، ما يقلل من الاستثمار. |

هل يمكن إضافة العقارات إلى المحفظة الاستثمارية؟

نعم، إلى جانب شراء العقارات مباشرةً كإحدى طرق الاستثمار في العقارات، يمكن للمستثمرين العاديين شراء صناديق الاستثمار العقاري، أو الصناديق التي تستثمر في صناديق الاستثمار العقاري.

في الختام:

يمكن للاستثمار في العقارات أن يوفر دخل ثابت ويساهم في بناء ثروة للمستثمرين. لكن وبنفس الوقت، فإن عدم السيولة والصعوبة في تحويل الأصل إلى نقد أو العكس هي إحدى أكبر مخاطر هذا النوع من الاستثمار.

كما نشير إلى نقطة هامة وهي المدة التي قد تستغرقها الصفقة العقارية حتى تكتمل، فمن الممكن أن تأخذ أشهرًا حتى يتم إغلاقها على عكس الأسهم والسندات.

أما صناديق الاستثمار العقارية فهي ذات سيولة وأسعار سوقية أفضل، لكن مع ارتفاع في التقلبات وانخفاض فوائد التنويع، حيث أن ارتباطها بسوق الأوراق المالية بشكل عام أعلى بكثير من الاستثمارات العقارية المباشرة.