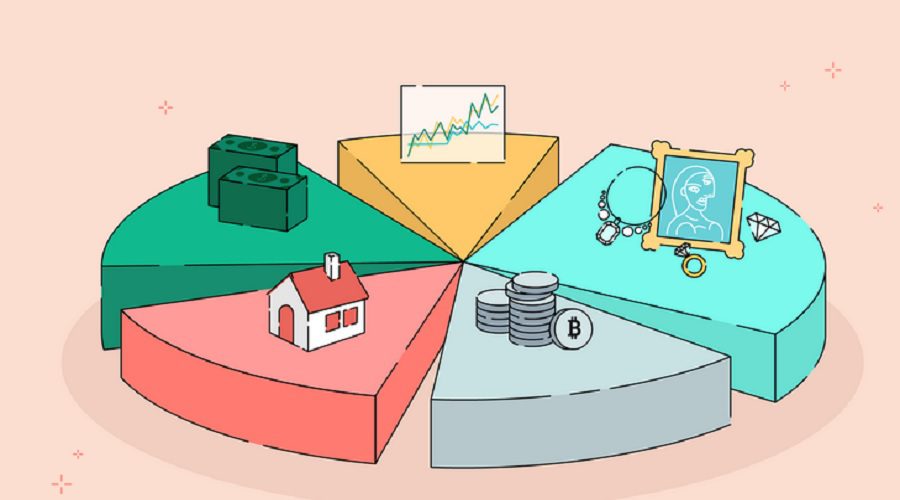

يتوجب على كل مستثمر تبني استراتيجية لإدارة المخاطر أثناء استثماراته، وذلك للحفاظ على محفظته من المخاطر الممكنة. لذلك، تأتي استراتيجية تنويع الاستثمارات للحفاظ على رأس المال، وخلق مزيج من الأصول المتميزة وأدوات الاستثمار في محاولة للحد من التعرض لأي أصل أو خطر منفرد.

ويتم ذلك على أساس منطقي قائم على فكرة أن المحفظة الاستثمارية المبنية على أنواع مختلفة من الأصول، ستحقق في المتوسط عوائد أعلى على المدى الطويل، وتقلل من مخاطر أي ملكية فردية أو ضمانة. حيث يتم التنويع عبر الاستثمار في فئات أصول مثل الأسهم أو السندات أو العقارات أو حتى العملات المشفرة.

مفهوم تنويع الاستثمارات

تنويع الاستثمارات هو أحد استراتيجيات إدارة المخاطر، ويقوم على مبدأ خلق مزيج من الاستثمارات المختلفة داخل المحفظة الاستثمارية للمستثمر. بمعنى ستحتوي المحفظة المتنوعة على مزيج من أنواع الأصول المتميزة وأدوات الاستثمار، كخطوة للحد من التعرض لأي أصل أو خطر منفرد.

الأمر الذي يتيح إمكانية تحقيق عوائد أعلى على المدى الطويل، وتقليل مخاطر الملكية الفردية أو الضمانة. كما يمكن للمستثمر أيضًا تحقيق التنويع عبر شراء استثمارات في بلدان أو صناعات أو أحجام شركات مختلفة، أو فترات زمنية للاستثمارات المدرة للدخل.

ويمكن أيضًا التنويع من خلال الاستثمار في استثمارات مختارة أو الاحتفاظ بأموال متنوعة. أما من ناحية قياس جودة التنويع في المحفظة، فيتم ذلك من خلال تحليل معامل الارتباط لأزواج الأصول. فضلًا عن ذلك، لا تتحقق فوائد تنويع الاستثمارات إلا إذا كانت الأوراق المالية في المحفظة غير مترابطة بشكل كامل. أي بصياغة أخرى تستجيب الأوراق المالية بشكل مختلف وبطرق متعارضة لتأثيرات السوق.

استراتيجيات التنويع

يمكنك كمستثمر الجمع بين العديد من استراتيجيات تنويع الاستثمارات أدناه، لتعزيز مستوى التنويع داخل محفظتك الواحدة:

تنويع فئات الأصول

يقوم مديرو الصناديق والمستثمرون أيضًا بتنويع الاستثمارات عبر فئات الأصول، بالإضافة لتحديد النسب المئوية للمحفظة التي سيتم تخصيصها لكل منها. حيث تحتوي كل فئة من فئات الأصول على مجموعة مختلفة ومميزة من المخاطر والفرص، ويمكن أن تشمل:

- الأسهم : الأسهم أو حقوق الملكية في شركة يتم تداول أسهمها بشكل عام.

- السندات : أدوات الدين ذات الدخل الثابت للحكومة والشركات معًا.

- العقارات :متمثلة بالأراضي والمباني والثروات الطبيعية والزراعة، والثروة الحيوانية والثروات المائية والمعدنية.

- الصناديق المتداولة في البورصة (ETFs) : وهي مجموعة من الأوراق المالية القابلة للتسويق و تتبع مؤشرًا أو سلعة أو قطاعًا.

- السلع : السلع الأساسية اللازمة لإنتاج منتجات أو خدمات أخرى.

- النقد ومعادلات النقد قصيرة الأجل: مثل أذونات الخزانة (CCE)، وشهادات الإيداع (CD)، وأدوات سوق المال، وغيرها من الاستثمارات قصيرة الأجل والتي تتميز بأنها منخفضة المخاطر.

والجدير بالذكر أن نظرية تنويع الاستثمارات ترى أن ما قد يؤثر سلبًا على إحدى فئات الأصول قد يفيد فئة أخرى. مثلًا، يؤثر عادةً ارتفاع أسعار الفائدة بشكل سلبي على أسعار السندات.

حيث يجب زيادة العائد لجعل الأوراق المالية ذات الدخل الثابت أكثر جاذبية. ومن جهة أخرى، من الممكن أن يؤدي ارتفاع أسعار الفائدة إلى زيادات في إيجارات العقارات أو زيادات في أسعار السلع.

تنويع الصناعات أو القطاعات

قيام المستثمر باتباع استراتيجية تنويع الاستثمارات في مختلف الصناعات يجعله أقل عرضة للتأثر بالمخاطر الخاصة بالقطاع، خاصةً مع وجود اختلافات هائلة في الطريقة التي تعمل بها الصناعات. يمكن للمستثمرين التنويع عبر الصناعات، من خلال ربط الاستثمارات التي قد توازن الأعمال المختلفة.

وإن كنت تتساءل عن عدد الأسهم التي تحتاج إلى امتلاكها لتنويعها بشكل صحيح، فببساطة توجد الكثير من المتغيرات التي يجب أخذها بعين الاعتبار، ولا يوجد عدد أمثل من الأسهم التي تشكل محفظة متنوعة بشكل جيد.

مراحل دورة حياة الشركة (النمو مقابل القيمة)

يمكن التنويع في الاستثمارات ضمن الشركات. حيث تقسم الأسهم العامة إلى فئتين: أسهم النمو وأسهم القيمة. تعرف أسهم النمو بأنها أسهم الشركات التي من المتوقع أن تشهد نموًا في الأرباح أو الإيرادات أكبر من متوسط الصناعة.

أما أسهم القيمة فهي أسهم في الشركات التي تتداول بسعر مخفض بناءًا على الأساسيات الحالية للشركة. تعتبر أسهم النمو أكثر خطورة لأن النمو المتوقع للشركة من الممكن ألا يتحقق.

مثلًا، إذا قام بنك الاحتياطي الفيدرالي بتقييد السياسة النقدية، فعادةً ما يتوفر رأس مال أقل (أو يكون الاقتراض أكثر تكلفة)، الأمر الذي يخلق سيناريو أكثر صعوبة للشركات النامية.

لكن على الرغم من ذلك، قد تستغل الشركات النامية إمكانات تبدو غير محدودة وتتجاوز التوقعات، مما يسبب عوائد أكبر من المتوقع. أما أسهم القيمة فتميل إلى أن تكون شركات أكثر رسوخًا واستقرارًا وذات مخاطر أقل.

ومن خلال التنويع في كليهما، يمكن للمستثمر الاستفادة من الإمكانات المستقبلية لبعض الشركات، مع الاعتراف أيضًا بالفوائد الحالية للآخرين.

التنويع بالاعتماد على القيمة السوقية

يرغب بعض المستثمرين في الاستثمار في أوراق مالية مختلفة بناءًأ على القيمة السوقية الأساسية للأصل أو الشركة. مثلًا، إذا أخذنا الاختلافات التشغيلية الشاسعة بين شركة Apple وشركة Newell Brands Inc.

حيث في يوليو 2023، اختلفت الشركتان بالقيمة السوقية، كما كانتا ضمن مؤشر S&P 500، حيث تمثل Apple حوالي 7.6% من المؤشر، فيما تمثل Newell Brands حوالي 0.0065%.

خاصةً وأن لكل شركة منهما نهج مختلف في زيادة رأس المال، بالإضافة لتقديم منتجات جديدة إلى السوق، والاعتراف بالعلامة التجارية، وإمكانات النمو. كما تتمتع الأسهم ذات القيمة السوقية المنخفضة بمساحة أكبر للنمو، على الرغم من أن الأسهم ذات القيمة السوقية العالية تعتبر من الاستثمارات الأكثر أمانًا.

التنويع في الأوراق المالية الأجنبية والبلدان

يمكنك كسب المزيد من فوائد التنويع من خلال الاستثمار في الأوراق المالية الأجنبية. مثلًا القوى التي تسبب كساد الاقتصاد الأمريكي، ربما لا تؤثر على الاقتصاد الياباني بنفس الطريقة.

ولهذا السبب، يمنح الاحتفاظ بالأسهم اليابانية للمستثمر قدر من الحماية ضد الخسائر أثناء الانكماش الاقتصادي الأمريكي. كما قد يكون هناك جانب إيجابي أكبر لكن بدرجات أكبر من المخاطر، وذلك عند التنويع عبر البلدان المتقدمة والناشئة.

التنويع عبر المنصات

كيفية الاحتفاظ بالأصول هي أيضًا جانب من التنويع، على الرغم من أن هذا لا يعني ضمنًا مخاطر الاستثمار. لكن هذا الجانب من الممكن أن يمثل خطرًا إضافيًا يستحق النظر فيه.

مثلًا، لنفترض أن شخصًا لديه 400000 دولار أمريكي من العملة الأمريكية. في جميع الحالات المذكورة في الأسفل سيكون لدى المستثمر نفس توزيع الأصول. ومع ذلك، فإن ملف المخاطر الخاص بهم مختلف:

- يمكن للفرد إيداع مبلغ 200,000 دولار في أحد البنوك و200,000 دولار في بنك آخر. كلا الودائع تحت حد تأمين مؤسسة تأمين الودائع الفيدرالية (FDIC) لكل بنك ومؤمنة بالكامل.

- يمكن للفرد إيداع مبلغ 400,000 دولار في بنك واحد. يتم تغطية جزء فقط من الوديعة بالتأمين. بالإضافة إلى ذلك، في حالة تعرض هذا البنك الفردي لحالة تشغيل مصرفي، فقد لا يتمكن الفرد من الوصول الفوري إلى النقد.

- يجوز للفرد تخزين 400000 دولار نقدًا فعليًا في منزله. على الرغم من أنه يمكن الوصول إليه على الفور، إلا أن الفرد لن يحقق أي فائدة أو نمو على أمواله. بالإضافة إلى ذلك، قد يخسر الفرد رأس المال في حالة السرقة أو الحريق أو وضعه في غير موضعه.

يمكن تعميم المفهوم السابق على كل فئة من فئات الأصول تقريبًا. وكمثال آخر، عندما تقدمت شبكة سيلسيوس بطلب إفلاسها في يوليو 2022، واجه المستثمرون الذين يحملون عملة مشفرة في البورصة مشكلة في عدم القدرة على سحب الأموال أو تحويلها.

ولو قام المستثمرون بتنويع مصادرهم عبر المنصات، لكان خطر الخسارة قد انتشر عبر البورصات المختلفة.

إيجابيات وسلبيات التنويع في الاستثمارات

فيما يلي قائمة بأبرز إيجابيات وسلبيات تنويع الاستثمارات:

الإيجابيات

- يقلل من مخاطر المحفظة.

- التحوطات ضد تقلبات السوق.

- يقدم عوائد محتملة أعلى على المدى الطويل.

- يجد بعض المستثمرين متعة في البحث عن استثمارات جديدة.

السلبيات

- يحد من المكاسب على المدى القصير (يمكنك الاطلاع على: التداول على المدى القصير).

- يستغرق وقتًا طويلاً للإدارة

- المزيد من رسوم المعاملات والعمولات.

- قد يكون خطيرًا بالنسبة للمستثمرين الجدد عديمي الخبرة.

كيفية قياس التنويع في الاستثمارات

من المستحيل حساب الدرجة الفعلية لتنويع الاستثمارات، وذلك نتيجة وجود الكثير من المتغيرات التي يجب مراعاتها عبر عدد كبير جدًا من الأصول. ومع ذلك، يستخدم المحللون ومديرو المحافظ مجموعة قياسات للحصول على فكرة تقريبية عن مدى تنوع المحفظة الاستثمارية. ومن ضمن هذه القياسات نذكر:

معامل الارتباط

يعد معامل الارتباط قياس إحصائي يقارن العلاقة بين متغيرين، حيث يتتبع معامل الارتباط المصنف كحساب إحصائي حركة أصلين، وما إذا كانت الأصول تميل إلى التحرك في نفس الاتجاه. كما تتراوح نتيجة معامل الارتباط بين القيمتين -1 إلى 1، وتتراوح التفسيرات من:

- أقرب إلى -1 : يعني تنوع قوي بين الأصلين، حيث تتحرك الاستثمارات في اتجاهين متعاكسين. أي أن هناك علاقة سلبية قوية بين المتغيرين محل التحليل.

- أقرب إلى 0 : هناك تنوع معتدل بين الأصلين، حيث لا يوجد أي ارتباط بين الاستثمارات. أي بمعنى تتحرك الأصول معًا في بعض الأحيان، بينما في أحيان أخرى لا تتحرك.

- أقرب إلى 1 : هناك نقص قوي في التنويع بين الأصلين، حيث تتحرك الاستثمارات في نفس الاتجاه. بمعنى هناك علاقة إيجابية قوية بين المتغيرين قيد التحليل.

الانحراف المعياري

يقيس الانحراف المعياري (SD) عدد المرات التي تحدث فيها النتيجة بعيدًا عن المتوسط، حيث يستخدم لتقدير المخاطر بناءً على تكرار الإرجاع. يقيس الانحراف المعياري في الاستثمارات مدى انخفاض العائدات الأخرى عن متوسط عائد الأصل.

كما أنه كلما زاد الانحراف المعياري، زادت المخاطر. ولكن هناك فرصة لتحقيق عوائد أعلى. مثلًا بوجود استثمارين، كل منهما بمتوسط عائد سنوي قدره 5٪ أحدهما يملك انحراف معياري مرتفع، ما يعني أن عوائد الاستثمار يمكن أن تختلف بشكل كبير.

أما الاستثمار الآخر فله انحراف معياري منخفض، ما يعني أن عوائده كانت أقرب إلى 5٪. كما أن المحفظة المليئة بالاستثمارات ذات الانحرافات المعيارية العالية من الممكن أن تحقق أرباح أعلى. ومع ذلك، قد تكون هذه الأصول أكثر عرضة لمواجهة مخاطر مماثلة عبر فئات الأصول.

بيتا الذكية

توفر استراتيجيات بيتا الذكية إمكانية التنويع عبر تتبع المؤشرات الأساسية، إلا أنها لا تزن بالضرورة الأسهم وفقًا للقيمة السوقية. وبشكل عام يعمل مديرو صناديق الاستثمار المتداولة أيضًا على فحص قضايا الأسهم بناءً على الأساسيات.

بالإضافة لقيامهم بإعادة توازن المحافظ وفقًا للتحليل الموضوعي، وليس فقط حجم الشركة. أما بالنسبة لمحافظ بيتا الذكية فهي غير مُدارة، أي أن الهدف الأساسي سيصبح الأداء المتفوق للمؤشر نفسه.

عدد الأصول أو الترجيح

يمكن قياس تنويع المحفظة الاستثمارية عن طريق حساب عدد الأصول أو تحديد وزن كل أصل. حيث يؤخذ في عين الاعتبار عند حساب عدد الأصول عدد كل نوع من الاستراتيجيات المذكورة سابقًا.

هل يعتبر تنويع الاستثمارات استراتيجية جيدة؟

تعتبر استراتيجية التنويع في الاستثمارات قوية بالنسبة لمن يرغب في تقليل المخاطر، بغض النظر عن تقليل العائدات الناتج عن هذه الاستراتيجية. لكن من خلال تقليل المخاطر، يكون المستثمر على استعداد لجني أرباح أقل مقابل الحفاظ على رأس المال.

في ختام مقالنا نشير:

في مجال التخطيط المالي، يعتبر تنويع الاستثمارات مفهوم مهم جدًا في الإدارة. أي بدلاً من وضع كل أموالك في أصل واحد، فإن توزيع ثروتك عبر أصول مختلفة يجعلك أقل عرضة لخسارة رأس المال.

ومع ما نشهده من تطور وسهولة في إجراء المعاملات والاستثمارات عبر الإنترنت، أصبح من السهل جدًا تنويع المحفظة الاستثمارية عبر فئات أصول واستراتيجيات متنوعة.