تعرفنا في مقالات سابقة على موجات إليوت وخصائصها ،وكيفية تداولها وبتذكير مقتضب، قلنا أنها كسور مع موجات لا تتجزأ داخل موجات داخل موجات داخل موجات.

موجات أي درجة في أي تسلسل تتكون من موجات بدرجة أقل مثل الموجة الدافعة، قد تظهر على فريم الربع ساعة أو الساعة أو اليومي أو الأسبوعي. بنية الموجة نفسها على أي فريم زمني كون الموجات متماثلة ذاتياً، فهذه الموجة الصاعدة يمكن أن تكون موجة الموجة الأولى أو الثالثة الخامسة في تسلسل خمس موجات هذه هي الموجة الدافعة التي تتحرك في الاتجاه العام.

سنقدم في هذا المقال توضيحاً مفصلًا حول النماذج الدافعة في إليوت وامتداداتها، ولكن قبل النظر لبعض الأمثلة من السوق، سنتحدث عن الاصطلاح المسمى بتحديد أو عد الموجات.

تحديد الموجات

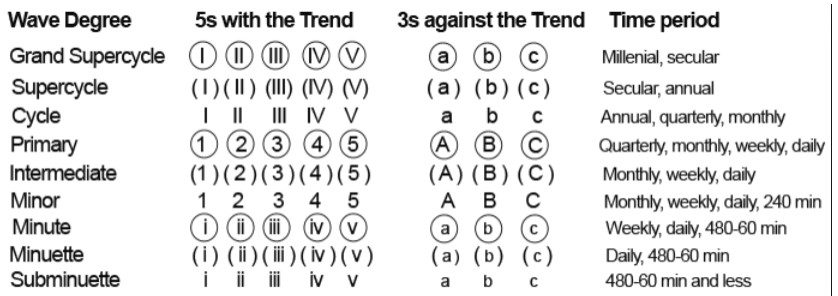

درجات الموجة لها أسماء وعلامات، درجة الموجة الأولية نراها على الفريم الشهري على النحو التالي:

- محددة بدوائر ب

و(A) (B) (C)وبالأحرف الكبيرة.

- درجة الموجة متوسطة تظهر على فريم الأسبوعي، بتحديد من الأرقام والحروف محددة بأقواس (1) (2)(3)(4)(5)

(a) (b) (c)بالأحرف الصغيرة.

- وآثار درجة الموجة البسيطة على الفريم اليومي وتظهر في الأرقام والحروف دون قوسين1 2 3 4 5 A B C.

- وأخيراً، الدرجة الدقيقة تظهر على فريم الساعة وبالأرقام الرومانية والأحرف الصغيرة.

اصطلاح التسمية المستخدم هو المتسق مع علامات إليوت كما سماها، تسع درجات موجات والتي تستطيع رؤيتها في هذا الجدول:

الأرقام تشير إلى الموجات الدافعة والحروف تشير إلى الموجات التصحيحية، وكل درجة موجة تنقسم إلى درجة موجات أصغر أضاف إليوت الدرجات كضرورة.

تتبدل الموجات الدافعة بين الأرقام الرومانية والأرقام العربية، تحديد الموجات البسيطة يكون بالأرقام الرومانية الصغيرة وتحديد الموجات الأولية يكون بالأرقام الرومانية الكبيرة. بينما الموجات التصحيحية يرمز لها بالحروف الصغيرة مع الأرقام الرومانية، وبالحروف الكبيرة مع العمود الأخير في الجدول يرمز إلى الفريم الزمني.

قمنا هنا بتحديد أي درجة موجة تنطبق على الإطار الزمني في العملات:

- الفريم الاسبوعي هو درجة الموجة المتوسطة.

- الفريم اليومي هو درجة الموجة الأولية.

- الفريم الساعة هو درجة الموجة الدقيقة.

- الفريم ربع الساعة هو درجة الموجة الأقل.

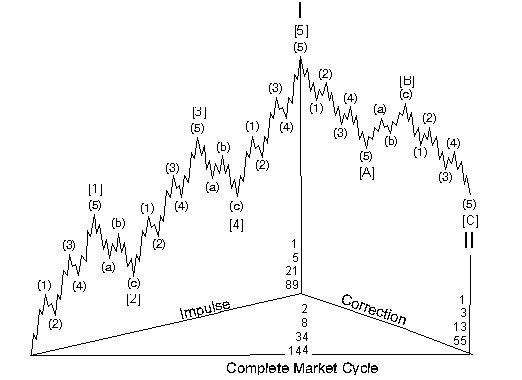

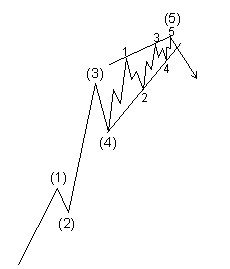

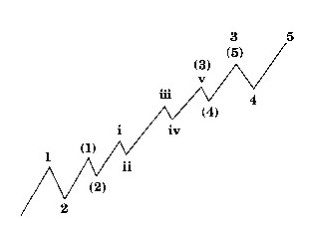

الأهم هو أن نرى ما إذا كنا في تسلسل خمس أو ثلاث موجات ثم معرفة كيفية تحديد هذه الموجة. انظر إلى الفريم الزمني الأقل وفجأة ستتحول موجتين إلى ثماني موجات وثماني موجات على إطار زمني أصغر قد تصل إلى أربع وثلاثين موجة.

تشتمل 34موجة على خمس موجات، بها 21موجة دافعة و ثلاث موجات بها 13موجة تصحيح، وبعد اكتمال سلسلة الخمس موجات ستصبح موجة بها درجة أكبر، أو موجة تساهم في موجة أكبر لإنهاء حركة كاملة من الموجات من 1 إلى 5ستكمل الموجة 1 3 5 من تسلسل الموجة التالية الأعلى على سبيل المثال.

الموجة الأولى، تظهر كخط مستقيم على الفريم اليومي، وعند النزول على فريم الساعة سيبدو وكأنها سلسلة من خمس موجات لاستكمال موجات الحركة التصحيحية والموجة ABC ستظهر الموجة الثانية أو الرابعة على فريم الدايلي لتكون هي تصحيح ABC على فريم الساعة.

ماهي النماذج الدافعة في إليوت

يعقب كل موجة دافعة بمجرد نهايتها موجة تصحيحية، وبعد معرفتك وفهمك للطبيعة المتكررة للموجات التي وصفها إليوت لأول مرة عندما نظر إلى سوق الأسهم باعتباره كسور.فأنت تعرف الآن أنً إتمام دورة كاملة ب 8موجات تعتبر موجتان بدرجة أكبر.

يمكننا أن ننظر في الأمر بطريقة أخرى، وكذلك النظر في التسلسل كما الموجات الأولى والثانية يمكننا أن نقول موجات أي درجة في أي تسلسل دائماً تنقسم إلى موجات بدرجة أقل، تحديداً الموجات الأولى والثانية على الفريم اليومي سوف تنقسم إلى موجتين بدرجة أقل وهو ما يمكن ملاحظته على فريم الساعة.

في نظرية الموجات، تسمى تلك الموجة الدافعة بتشكل الموجة. وكلما نظرنا إلى تشكل الموجة نبدأ على الفريم الزمني الأكبر وعد خمس موجات أساسية دافعة تليها حركة تصحيحية بثلاث موجات بمجموع 8 موجات.

الأنواع الثلاثة للنماذج الدافعة في إليوت

- الدافعة

- الدافعة القطرية الرائدة

- الدافعة القطرية النهائية

الدافعة

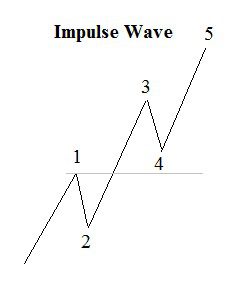

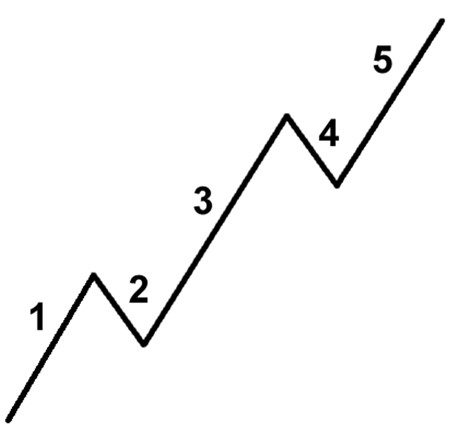

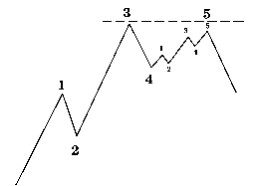

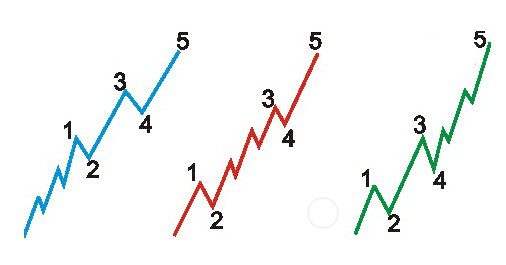

الموجة الدافعة هي العنصر الأساسي لأنماط موجة إليوت، والأكثر شيوعاً لهياكل النماذج الدافعة في إليوت، وتتكون من خمس حركات منفصلة.

- الموجة الأولى في اتجاه الترند.

- والموجة الثانية تصحيحية

- والموجة الثالثة حركة قوية في اتجاه الترند

- والموجة الرابعة تصحيحية

- والموجة الخامسة كخطوة نهائية باتجاه الترند.

تتحرك الموجة الدافعة بقوة في اتجاه الترند، الموجات الدافعة الصاعدة سوف تبدأ عند أو بعد نقطة LOW في سوق هابط الموجات الدافعة الهابطة ستبدأ من أو بعد نقطة HIGH في سوق صاعد.

لاحظ أن هناك قواعد في الموجات الدافعة الثلاث المذكورة سابقاً لا يمكن أن يتم كسرها:

- الموجة الثانية لا تقوم بتصحيح أكثر من ١٠٠% من الموجة الأولى.

- الموجة الثالثة لاتكون أقصر موجة أبداً.

- لا تخترق الموجة الرابعة نفس منطقة السعر للموجة الأولى.

هناك نوعان من النماذج الدافعة في إليوت التي تتحرك مع اتجاه الترند الأكبر وهي:

- الموجات القطرية.

- القطرية النهائية.

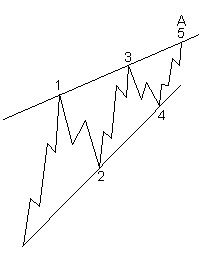

يختلف هيكل الموجة القطرية عن هيكل الموجة الدافعة، في حين تتحرك الموجات الدافعة بقوة في اتجاه الترند الموجات القطرية تتحرك بشكل أكثر ضعفاً في اتجاه الترند وأيضًا، تتحرك الموجات القطرية داخل خطوط الاتجاه وقنوات السعر.

أحد القواعد في هيكل الموجة الدافعة، لا تتحرك الموجة الرابعة داخل منطقة سعر الموجة الأولى، بينما الموجات القطرية في المقابل، هي هيكل من خمس موجات حيث تتحرك الموجة الرابعة دائماً إلى منطقة سعر الموجة الأولى.

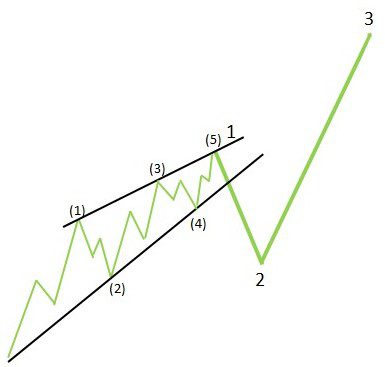

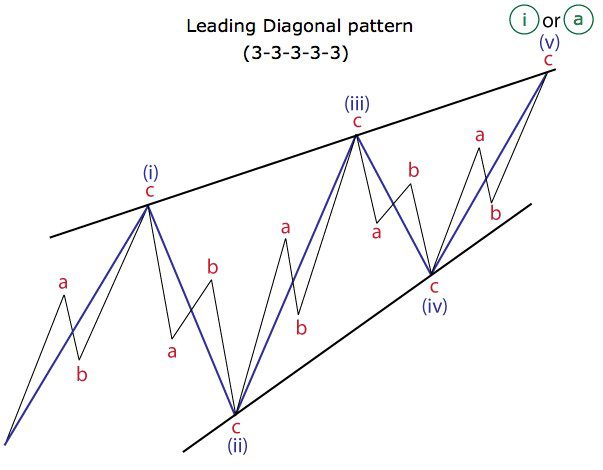

الدافعة القطرية الرائدة

هي الأكثر شيوعاً في النماذج الدافعة في إليوت وفي الأسواق ذات السيولة مثل الفوركس والسلع، وتسمى هياكل الموجات القطرية أيضاً بالمثلثات القطرية.

الموجات القطرية والموجات القطرية النهائية لها خصائص وهياكل داخلية مختلفة. يتكون الهيكل الداخلي من الموجة القطرية من خمسة موجات فرعية 5-3-5-3 الخمس موجات الفرعية التي تشكل الموجة القطرية هي مزيج من الموجات الدافعة والتصحيحية تحدث الموجات القطرية في الموجة الأولى أو في ABC في تصحيح A .

في الموجات القطرية تتداخل الموجة الرابعة في الموجة الأولى والموجة القطرية عادة ما تسبق تصحيح عميق.

أحياناً، المثلث القطري يبرز على شكل ممتد بدلاً من شكل وتد حيث تتباعد خطوط الحدود في شكل وتد وخطوط الحدود تقترب.

ومن أهم القواعد للموجة القطرية الرائدة:

- ينقسم هذا النمط إلى 5 موجات.

- لا تنتهي الموجة 2 بعد نقطة بداية الموجة 1 حتماً.

- تكسر الموجة 3 نقطة نهاية الموجة 1 دائماً.

- عادة ما تنكسر الموجة 4 إلى ما بعد نقطة نهاية الموجة 1.

- تكسر الموجة 5 في الغالبية المطلقة من الحالات نقطة نهاية الموجة 3.

- لا يمكن أن تكون الموجة 3 هي الأقصر.

- لا يمكن أن تكون الموجة 2 مثلثة أو ثلاثية.

بالإضافة إلى الموجة الخامسة القطرية الموجة الخامسة قد تنتهي بما يسمى اقتطاع الموجة الخامسة هذا يعرف أيضاً بفشل الموجة الخامسة وهذا يعني أن الموجة الخامسة فشلت في تجاوز الموجة الثالثة.

الموجة الخامسة لاتزال لديها أهمية ب 1،2،3،4،5 الموجات الفرعية بوجود 3-5-3-5 بالهيكل الداخلي والقواعد لاتزال سارية ومع ذلك فهي موجات قصيرة وغالباً تكون إشارات انعكاس أو تغيير في اتجاه.

في التحليل الفني الكلاسيكي اقتطاع الموجة الخامسة هو تشكيل القمة المزدوجة.

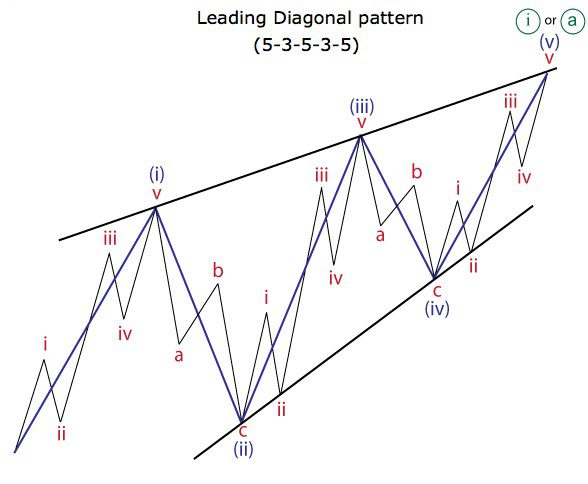

الموجات القطرية النهائية

أشهر النماذج الدافعة وأكثر شيوعاً من موجات القطرية، ففي النماذج الدافعة في إليوت. يتكون الهيكل الداخلي للموجات القطرية النهائية من الثلاث موجات التصحيحية.

هذا يعني أن كل الموجات أو الخمس موجات تنقسم إلى ثلاثة موجات (3، 3، 3، 3، 3) تحدث الموجات القطرية النهائية في الموجة الخامسة أو في ABC في تصحيح (C) نقطة.

وفي الموجات النهائية القطرية تتداخل الموجة الرابعة في الموجة الأولى تحدث الموجات القطرية النهائية عادة عندما يكون السوق على وشكك تغيير الاتجاه عندما تحدث في الموجة الخامسة، من نقاط HIGH يبدأ السوق في تغير الاتجاه هذا يبطئ الاستعداد لتغيير في الاتجاه.

وفقاً لإليوت، يحدث هذا في كثير من الأحيان عندما تحدث الخطوة السابقة بعيداً بسرعة كبيرة. في التحليل الفني الكلاسيكي تعرف الموجة القطرية النهائية باسم الوتد الصاعد في حالة الاتجاه هابط يكون الوتد الهابط.

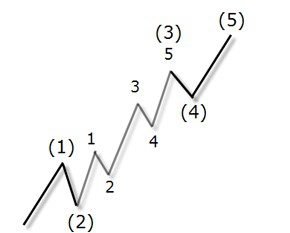

الإمتدادات

عندما يبدو أن الموجة الدافعة مستمرة في التحرك تسمى بالامتداد. التمديدات هي الدوافع بتقسيمات مبالغ فيها، يمكن للامتدادات أن تظهر في أي من موجات الاندفاع الثلاث 5-3-1 ومع ذلك امتداد الموجة الثالثة هو الأكثر شيوعًا، نظراً لأنه عادة ما تكون أقوى وأطول موجة في الثلاث.

نجد هنا أن الموجة الثالثة هي تسلسل من تسع موجات، وتمتد الموجة الثالثة إلى تسلسل خمس موجات أخرى.ليكون عدد الموجات على الشكل:

(1)، (2)، (4)، (5)=4 موجات

1، 2، 3، 4، 5=5 موجات

عدد الموجات الكلي =9 موجات.

وقد يكون للموجة الثالثة امتدادين ويعرف ذلك بالامتداد الثالث لامتداد الموجة الثالثة.

وهنا يكون لدينا:

(1)، (2)، (4)، (5)=4 موجات.

1، 2، 4، 5=4 موجات.

I, II, III, IV, V = خمس موجات.

عدد الموجات الكلي =13 موجة.

بعبارة أخرى يحدث التمديد في تمديد هذا التمديد، هو تسلسل من ثلاثة عشر موجة ضمن الخمس موجات الأولية، تمتد الموجة الثالثة مرتين.

لاحظ عدم كسر أياً من قواعد موجات إليوت الثلاث. والسؤال التالي هو: إذا امتدت الموجة الثالثة ماذا يخبرك هذا عن الموجة الخامسة؟

أستطيع ان أسمعك، تقول لن يتم تمديدها وهذا هو الجواب الصحيح.

الآن دعونا ننظر لامتداد الموجة الأولى والخامسة:

امتداد الموجة الأولى والخامسة يحدث في شكل تسلسل 9 إلى 13 موجة أيضاً.

يوضح هذا المثال تسلسل تسع موجات امتدادية للموجة الأولى والموجة الخامسة، إذا امتدت الموجة الأولى فمن المرجح أن الموجة الثالثة أو الخامسة لن يتم تمديدها وإذا تم تمديد الموجة الخامسة، فمن المرجح أن الموجة الأولى والثالثة لم يتم تمديدها في هذا المثال، امتداد الموجة الأولى والخامسة يحدث في تسلسل 13موجة.

في الختام، يمكن القول أن النماذج الدافعة في إليوت وامتداداتها تعتبر أداة قوية لتحليل الأسواق المالية وتوقعات الأسعار. ومن خلال فهم هذه الأمتدادات وتطبيقها بشكل صحيح، يمكن للمستثمرين تحسين قراراتهم التجارية وزيادة فرص النجاح في السوق. ومع ذلك، يجب أن نضع في اعتبارنا أن الأسواق المالية متقلبة وقد تحدث تغيرات غير متوقعة، لذا يجب أن نكون حذرين ونستخدم أدوات أخرى لتأكيد توقعاتنا. في النهاية، يجب على المستثمرين أن يكونوا على استعداد للتكيف مع التغيرات واتخاذ القرارات الصائبة وفقاً للظروف السائدة في السوق.