تتغير الظروف الاقتصادية باستمرار وتنعكس على المستثمرين إما بنتائج ممتازة، أو بخسائر ناتجة عن سوء الإدارة. وأحد هذه الظروف هو التضخم. حيث يعتبر من الظواهر الاقتصادية المعقدة التي تواجه المستثمرين، بما يحمله من تأثيرات مختلفة على الأفراد وأوضاعهم المالية.

لذلك، تشكل إدارة رأس المال في فترات التضخم ضرورة أساسية لحماية ما اكتسبته من ثروات. لهذا السبب، يوضح مقالنا أهم استراتيجيات إدارة رأس المال عند التضخم. سيما وأن وسائل التحوط التقليدية لا تنجح دومًا في ذلك. ومن ناحية أخرى، فإن التغيير المفاجئ للاستراتيجيات وإعادة التخصيص خلال أوقات التضخم المرتفع، يمكن أن يتسبب في خسائر أكبر مما لو اختار المستثمر مواجهة عاصفة التضخم.

كيفية قياس التضخم

يعرف التضخم بأنه قياس التغير في أسعار السلع والخدمات. ويتم التعبير عنه بمعدل على شكل نسبة مئوية تشير إلى مدى تغير الأسعار منذ آخر مرة تم قياسها. قد يبدو تعزيز التضخم أمرًا غير بديهي، حيث يعتبر معدل التضخم المعتدل مفيد للاقتصاد لأنه يعزز النمو والإقراض والاقتراض.

أي بمعنى آخر، فإنه مع اشتداد التضخم، تتضاءل القوة الشرائية للعملة، مما يستلزم كميات نقدية أكبر لشراء نفس السلع أو الخدمات. ويتطلب هذا التآكل في القوة الشرائية إدارة حذرة للتخفيف من العواقب على الموارد المالية الشخصية.

من الممكن أن يجعل التضخم الاستثمار صعبًا في حال لم تكن مستعدًا له. علمًا أن العديد من الاستثمارات تميل إلى تحقيق أداء جيد خلال فترات ارتفاع التضخم. وتحافظ كل من السلع والسندات المرتبطة بالتضخم وأوراق الخزانة المحمية من التضخم (TIPS) والسلع الاستهلاكية على القيمة، وتولد عوائد خلال التقلبات الاقتصادية.

أما بالنسبة للاستثمار في العقارات والأوراق المالية المدعومة بالرهن العقاري، والتزامات الديون المضمونة من خلال الصناديق المتداولة في البورصة، فهي من ضمن الاستثمارات المحفوفة بالمخاطر.

العلاقة بين التضخم والاستثمارات

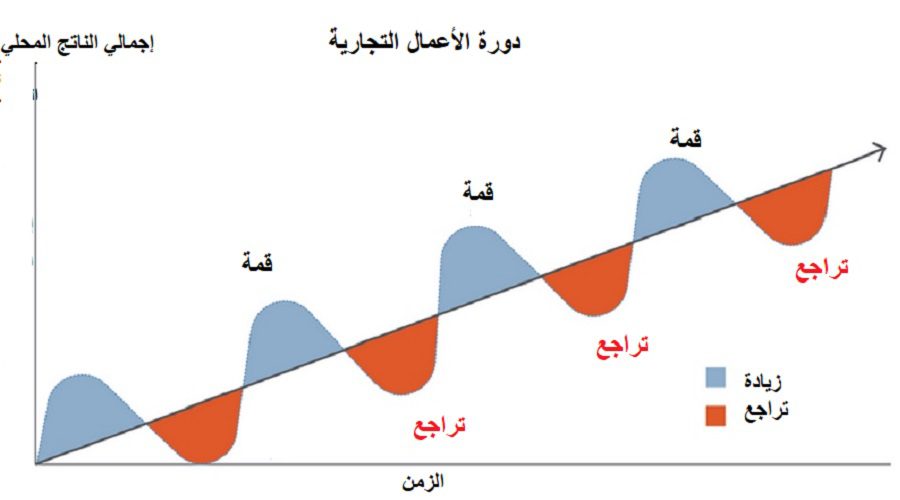

يعتبر كل من التضخم وقيمة الاستثمار مصدر مشترك بالنشاط التجاري. حيث من الممكن أن تؤثر دورة الأعمال على التضخم، وبدوره يؤثر التضخم على الأسهم بشكل مؤقت فيما يكون تأثيره أكثر ديمومة على السندات.

تأثير دورة الأعمال على التضخم

بشكل عام يؤدي المزيد من الإنفاق إلى زيادة الإنتاج، الأمر الذي يحسن إيرادات الأعمال ويؤدي إلى توظيف المزيد من العمال. لكن في بعض الأحيان يمكن أن يكون التضخم نتيجة ثانوية. مثلًا، عندما يكون الطلب أعلى من العرض، ترتفع الأسعار عادةً. وهذا ينطبق على السلع والخدمات والوظائف.

يعد التضخم المعتدل أيضًا علامة على وجود اقتصاد سليم. أما انخفاض الأسعار فهو علامة على ضعف الاقتصاد، أو الركود. وتجدر الإشارة إلى أن جميع الأنشطة الاقتصادية مثل التوسعات والانكماشات والتعافي والركود، هي من تحدد دورة الأعمال.

يمكنك الاطلاع أيضًا على: كيف ضرب عام 2022 الاقتصاد العالمي.

استراتيجيات إدارة رأس المال في فترات التضخم

يمكنك أن تكون بمأمن عند مواجهة التضخم أثناء استثمارك. وذلك من خلال تحصين أموالك عبر استراتيجيات تتسم بالمرونة في مواجهة هذه الظاهرة الاقتصادية. لذلك نذكر لك فيما يلي عدد من هذه الاستراتيجيات:

تبني استثمارات متعددة

يمكنك ضمان ثروتك والحفاظ على مرونتها من خلال نسج عدة استثمارات متنوعة بحيث تغطي نطاق واسع من فئات الأصول، مثل صناديق الاستثمار المشتركة، والأسهم، والسندات، والعقارات، والسلع مثل المعادن الثمينة أو المنتجات الزراعية، فهي تساعد أيضًا في الحماية من التضخم.

حيث تميل أسعارها إلى الارتفاع خلال فترات الضغوط التضخمية. بمعنى آخر، تتناسب كل فئة من فئات الأصول بشكل مميز مع التضخم. تعتبر هذه الطريقة لإدارة رأس المال في فترات التضخم فعالة في تقليل مخاطر الخسارة في فئة أصول واحدة، عن طريق توزيع استثماراتك على فئات أخرى أقل ارتباطًا. يمكن أن يساعد ذلك في حماية استثماراتك ضد التضخم ومخاطر السوق الأخرى.

الكشف عن استراتيجية الادخار وإعادة تشكيلها

لا تعول كثيرًا على المسار التقليدي المتمثل في تخزين الأموال داخل حساب التوفير، لأنه قد لا يكون السلاح الأقوى ضد هجمة التضخم. لذا عليك اكتشاف البدائل ذات العائدات الأعلى مثل SIP، أو ELSS، أو الودائع الثابتة ذات الفائدة العالية، أو صناديق أسواق المال التي تقدم عوائد كبيرة.

الانخراط في التقييم والتكيف المستمر

عليك أن تكون يقظًا لحماية ثروتك من سلبيات التضخم وأن تتمتع بقدرة كبيرة على التكيف. قم بتقييم استراتيجية الاستثمار الخاصة بك وتكييفها بانتظام لتكون مرنة استجابةً للظروف الاقتصادية المتطورة. كما عليك أن تبقى على اطلاع على تقلبات السوق والاتجاهات التضخمية، بالإضافة لإجراء التعديلات اللازمة على مخصصات واستراتيجيات الاستثمار الخاصة بك.

تسخير قوة المعرفة والتعليم

إحدى طرق إدارة رأس المال في فترات التضخم هي البقاء على اطلاع على الاتجاهات الاقتصادية والاستراتيجيات المالية، وفرص الاستثمار. لذا، حاول اكتساب المعرفة لفهم تعقيدات التضخم وآثاره المحتملة على الشؤون المالية الشخصية. خاصةً وأن البحث المستمر عن المعرفة يمكّنك من اتخاذ قرارات مستنيرة لحماية الثروة وتنميتها.

تنمية عقلية المرونة المالية

تتطلب عقلية المرونة المالية تنمية عادة الادخار والاستثمار باستمرار، خاصةً مع استمرار هجمات التضخم، وذلك حتى خلال فترات التضخم المنخفض. لذا من أجل إدارة رأس المال في فترات التضخم، قم ببناء صندوق طوارئ لمواجهة العواصف المالية غير المتوقعة، واعتمد على المنظور طويل المدى لأنه يساعدك في الحفاظ على القوة الشرائية، وبناء الثروة بشكل مطرد مع مرور الوقت.

طلب التوجيه المهني

استشر المستشارين الماليين أو الخبراء المتخصصين في إدارة الثروات والتحوط من التضخم. وذلك لقدرتهم على تقديم رؤى واستراتيجيات مخصصة وتحليل شامل لوضعك المالي، مما يساعدك في تطوير خطة قوية لحماية الثروة .

مراقبة المؤشرات الاقتصادية الهامة بانتظام

تمكّنك عملية مراقبة المؤشرات الاقتصادية المحددة مثل أسعار الفائدة والناتج المحلي الإجمالي ومعدلات البطالة، من إدارة رأس المال في فترات التضخم وتقديم رؤى قيمة حول صحة الاقتصاد، والمخاطر المحتملة لاستثماراتك. ومن أهم طرق مراقبة المؤشرات الاقتصادية نذكر:

- مراقبة مؤشر أسعار المستهلك : من المؤشرات التي يجب مراقبتها عن كثب هو تضخم أسعار المستهلك أو مؤشر أسعار المستهلك (Consumer Price Index). يتتبع مقياس التضخم هذا أسعار السلع والخدمات. من خلال مراقبة مؤشر أسعار المستهلك، يمكنك فهم كيفية تغير الأسعار في الاقتصاد، واتخاذ قرارات جيدة بشأن محفظتك الاستثمارية.

- قراءة الأخبار والتحليلات المالية من مصادر موثوقة: تقدم هذه الطريقة تغطية متعمقة للاتجاهات الاقتصادية، وتحليلًا لكيفية تأثير هذه الاتجاهات على الاستثمارات. بالإضافة لذلك، من الممكن أن يوفر الاشتراك في النشرات الإخبارية أو البث الصوتي من خبراء الاستثمار رؤى وتحليلات قيمة، حول اتجاهات السوق وفرص الاستثمار.

التحوط Hedging

يعرف التحوط بأنه استراتيجية لإدارة المخاطر، يستخدمها المستثمر الناجح لتقليل أو تعويض مخاطر الخسارة الناجمة عن تحركات الأسعار السلبية في استثماراته. أي أنه بمعنى آخر، من ضمن استراتيجيات إدارة رأس المال في فترات التضخم. حيث يتضمن اتخاذ مركز في أصل يرتبط سلبًا بأصل آخر داخل المحفظة. ومن خلال القيام بذلك، فإنك تقلل بشكل أساسي من تعرضك لمخاطر معينة، مثل التضخم.

أي بمعنى آخر، إذا كنت تمتلك محفظة من الأسهم تخشى أن يؤدي التضخم إلى تآكل قيمتها، فمن الممكن أن تختار إحدى استراتيجيات التحوط مثل:

- الاستثمار في السندات المحمية من التضخم: وعادةً ما يكون أداؤها جيدًا خلال فترات التضخم، مما يساعد في تعويض أي خسائر قد تتعرض لها من الأسهم الموجودة في محفظتك.

- التحوط عبر الاستثمار في الأصول البديلة: يعد من استراتيجيات التحوط الأخرى المفيدة في إدارة رأس المال في فترات التضخم. حيث لا تتأثر الأصول البديلة بشكل مباشر بالتضخم مثل العقارات والمعادن الثمينة، والشركات الناشئة.

إيجابيات وسلبيات الاستثمار أثناء التضخم

تمتلك عملية الاستثمار وإدارة رأس المال في فترات التضخم إيجابيات وسلبيات لكل نوع. وتكمن الفائدة الأساسية من الاستثمار أثناء التضخم في الحفاظ على قيمة محفظتك.

قبول التضخم كشرط ضروري للاقتصاد المتنامي يمكن أن يؤدي إلى تنويع ممتلكاتك لحساب الأوقات التي يفقد فيها أحد أنواع الأصول قيمته، ويكتسبها نوع آخر. وفيما يلي نبين لك أهم إيجابيات وسلبيات الاستثمار في فترات التضخم:

الإيجابيات

- يمكنك الحفاظ على قيمة محفظتك.

- تفرض عليك استراتيجيات إدارة رأس المال في فترات التضخم تنويع المقتنيات من أجل الحفاظ عليها.

- تحافظ على القوة الشرائية لدخلك.

السلبيات

- يزيد الاستثمار من تعرضك للمخاطر.

- يمكن أن يبعدك عن أهدافك طويلة المدى.

- قد تحمل محفظتك بعض الفئات أكثر من غيرها عند التنويع.

ما هي أسوأ الاستثمارات أثناء فترات التضخم؟

تعتبر تجارة التجزئة والتكنولوجيا والسلع المعمرة من بين أسوأ الاستثمارات خلال ارتفاع التضخم. ويعود ذلك لكون الإنفاق في هذه المجالات يميل إلى الانخفاض.

أين يجب أن تضع أموالك عندما يكون التضخم مرتفعًا؟

التحوطات التقليدية ضد التضخم مثل السلع الأساسية، والأوراق المالية المحمية من التضخم، والأموال المستمدة منها هي الخيار الأمثل لك في مثل هذه الحالات.

كيف يمكنك حماية أموالك من التضخم المرتفع؟

لعل الحصول على محفظة متنوعة على نطاق واسع، هو أحد أكثر الطرق المقبولة بشكل كبير للحفاظ على القيمة. حيث تعمل السلع والسندات والاستثمارات المحمية من التضخم على موازنة الخسائر من الأسهم أو الأصول الأخرى التي تفقد قيمتها أثناء ارتفاع التضخم.

تأثير التضخم على المدخرات والاستثمارات

يؤثر التضخم في مجالات المدخرات والاستثمارات، مما يترك أثراً دائماً. وفيما يلي نستعرض هذه الآثار ضمن هذين المجالين:

- الادخار: خلال فترات التضخم الكبير، قد تكافح أسعار الفائدة على حسابات الادخار التقليدية لمواكبة الأسعار المتصاعدة. أي أن القيمة الحقيقية للمدخرات ستنخفض بمرور الوقت. وبالنسبة للمستثمرين الذين يعتمدون فقط على مثل هذه الحسابات، فقد يجدون أموالهم تتآكل، مما يشكل تحديات في تلبية التطلعات المالية المستقبلية.

- الاستثمارات: لا يمكن إنكار أثر التضخم على الاستثمارات. حيث أن القيمة المتناقصة لعوائد الاستثمار، وخاصةً المرتبطة بأسعار الفائدة الثابتة، تستلزم الاهتمام المتزايد. وقد تجد الأوراق المالية ذات الدخل الثابت، مثل السندات، صعوبة في الحفاظ على وتيرة التضخم. الأمر الذي يؤدي إلى تناقص العوائد الفعلية.

في ختام مقالنا نستخلص:

يعد التضخم بمثابة قوة هائلة في عالم الشؤون المالية الشخصية. وإن طرق واستراتيجيات إدارة رأس المال في فترات التضخم تحتاج دراسة ذكية واتخاذ تدابير استباقية، لأنه وبتنفيذ استراتيجيات فعالة، يصبح بوسع الأفراد تحصين ثرواتهم والصمود في مواجهة القوى التآكلية الناجمة عن ارتفاع الأسعار. مع التأكيد على أن النهج المرن، بما يتضمن من تقييم وتكيف مستمر، سيبحر في المشهد الديناميكي للتضخم ويمكنك من حماية ثروتك.