الأنماط هي التشكيلات المميزة التي تم إنشاؤها بواسطة تحركات أسعار الأوراق المالية على الرسم البياني. يتم تحديد النمط بواسطة خط يربط نقاط السعر الشائعة، مثل أسعار الإغلاق أو المستويات المرتفعة أو الأدنى، خلال فترة زمنية محددة. وغالبا ما يسعى خبراء الرسوم إلى تحديد الأنماط كوسيلة لتوقع الاتجاه المستقبلي لسعر الورقة المالية.

هناك نوعان أساسيان لهذه النماذج : النماذج السعرية الإستمرارية والنماذج السعرية الانعكاسية.

يشير نمط الاستمرارية إلى استمرار الاتجاه في مخطط سلسلة أسعار الصنف وحيث أنها تعتبر أن أي حركة بعكس الاتجاه هي مجرد تصحيح لاستئناف الاتجاه الرئيسي وتظهر الأنماط السعرية الإستمرارية في عدة تجليات أهمها هذه الأشكال الأربعة التالية:

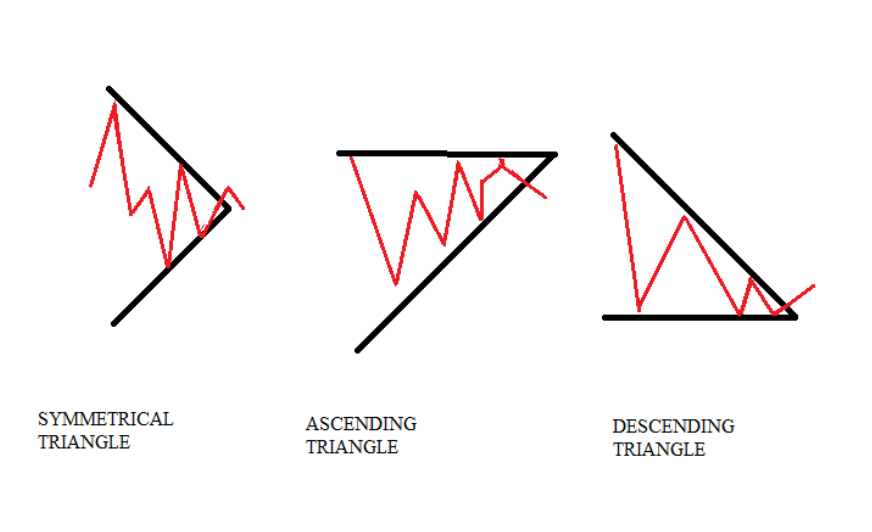

- المثلثات.

- المستطيلات.

- القنوات.

- الرايات.

سنتعرف في هذا المقال على النماذج السعرية الاستمرارية Continuation patterns وبالتحديدنموذج المثلث Triangle pattern.

نموذج المثلثTriangle pattern

نمط المثلث يمكن أن يكون استمراري أو نمط انعكاسي على الرغم من أنه في كثير من الأحيان هو نمط استمراري. سنطرح مبدئياً لمحة عن أنماط المثلث.

متى يتشكل نمط المثلث؟

يتشكل نمط المثلث عندما تضيق حركة السعر فإذا تم رسم خطوط الاتجاه على أعلى المستويات والقيعان في حركة السعر، فإن خطوط الاتجاه تتقارب باتجاه بعضها البعض. هذا يسبب ظهور المثلث.

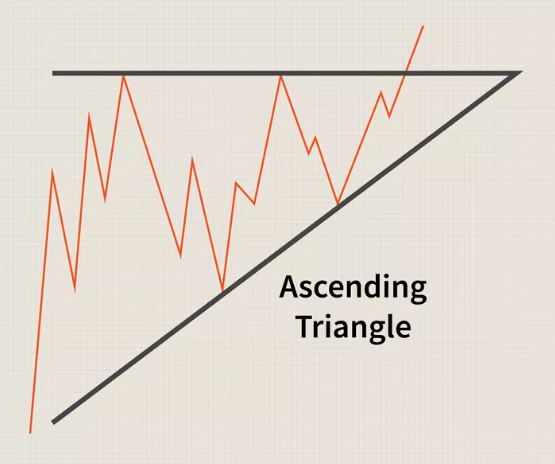

المثلثات الصاعدة Ascending Triangle

نموذج المثلث الصاعد هو تصاعدي، يتوقع اختراقاً صعوديًا وهذا يعني أنها تشير إلى ومن المرجح أن يرتفع سعره مع اكتمال النموذج نفسه.

ويتم إنشاء هذا النمط مع اثنين من خطوط الاتجاه وبعد كسر السعر بنجاح فوقه – تشير إلى استئناف أو بداية اتجاه صعودي.

يكون خط الاتجاه الأول مستويًا على طول الجزء العلوي من المثلث ويعمل كنقطة مقاومة والتي -بعد كسر السعر بنجاح فوقه- تشير إلى استئناف أو بداية اتجاه صعودي بينما يكون خط الاتجاه الثاني – الخط السفلي للمثلث الذي يظهر دعم السعر – هو خط صعود يتكون من سلسلة من المستويات المنخفضة للأعلى.

هذا التكوين يتكون من قيعان أعلى فأعلى تشكل المثلث مما يمنحه توصيفا صعوديًا والتفسير الأساسي هو أن النموذج يكشف أن كل مرة يحاول فيها البائعون دفع السعر إلى الأسفل، يصبحون أقل نجاحا بشكل متزايد.

تشكل نموذج المثلث الصاعد مع ارتفاع سعر الورقة المالية بين الخطين. تنتقل الأسعار إلى أعلى مستوى ثم يصطدم بالمقاومة التي تؤدي إلى انخفاض السعر عند بيع الأوراق المالية.

على الرغم من أن السعر قد يفشل في التغلب على المقاومة عدة مرات، فإن هذا لا يؤدي إلى زيادة القوة للبائعين، كما يتضح من حقيقة أن كل عمليات بيع بعد مواجهة المقاومة تتوقف عند مستوى أعلى من محاولة البيع السابقة.

في النهاية، يكسر السعر المقاومة الصعودية ويستمر في الاتجاه الصعودي في كثير من الحالات، يكون السعر بالفعل في اتجاه صعودي إجمالي ونمط المثلث الصعودي يُنظر إليه كنمط تأكيد واستمرار.

في حالة تشكيل نموذج مثلث تصاعدي خلال اتجاه هبوطي عام في السوق، يُنظر إليه عادة على أنه مؤشر محتمل على انعكاس السوق الوشيك في الاتجاه الصعودي

الارتفاع مطلوب ما لا يقل عن نقطتين اثنين من أعلى مستويات التأرجح ونقطتين اثنين من أدنى مستويات التأرجح لتشكيل خطوط اتجاه المثلث الصاعد. ولكن عدد أكبر من النقاط تلمس خط الاتجاه تميل إلى إعطاء نتائج تداول أكثر موثوقية. وبما أن خطوط الاتجاه تتقارب مع بعضها البعض عند استمرار السعر في التحرك داخل مثلث لتقلبات متعددة، فإن حركة السعر تصبح أكثر التفافا، مما يؤدي على الأرجح إلى اختراق أقوى في نهاية المطاف.

كيفية التداول باستخدام نمط المثلث الصاعد

تعتبر المثلثات الصاعدة في أغلب الأحيان نموذجًا استمراريًا، حيث أن السعر عادةً ما يخترق المثلث في اتجاه السعر السائد قبل المثلث، على الرغم من أن هذا لن يحدث دائمًا ومن الجدير بالملاحظة حدوث اختراق في أي اتجاه.

- يتم تنفيذ صفقة شراء إذا اخترق السعر قمة النموذج.

- يتم تنفيذ صفقة بيع إذا انخفض السعر إلى ما دون خط الاتجاه السفلي.

- عادة ما يتم وضع وقف الخسارة خارج النموذج مباشرة على الجانب الآخر من الاختراق.

- يتم حساب هدف الربح عن طريق أخذ ارتفاع المثلث، عند النقطة الأكثر سمكًا، وإضافة أو طرح ذلك إلى/من نقطة الاختراق.

تعرف على نموذج المثلث الصاعد على الشارت:

قيود تداول المثلث الصاعد

المشكلة الرئيسية مع المثلثات، وأنماط الرسوم البيانية بشكل عام، هي الاحتمالية الكبيرة لحدوث انهيارات كاذبة. قد تتحرك الأسعار خارج النمط فقط لتعود إليه، أو قد تتجه الأسعار حتى لتخرج من الجانب الآخر. قد يحتاج النمط إلى إعادة رسم عدة مرات حيث تتجاوز الأسعار الخطوط الاتجاهية ولكنها تفشل في توليد أي زخم في اتجاه الانهيار.

بينما توفر المثلثات الصاعدة هدفاً ربحيًا، إلا أن هذا الهدف هو مجرد تقدير. قد تتجاوز الأسعار هذا الهدف بكثير، أو قد تفشل في الوصول إليه.

مؤشرات واستخدام نمط المثلث التصاعدي

نظرا لأن المثلث الصعودي هو نموذج صعودي، فمن المهم أن نولي اهتمامًا وثيقاً لخط الصعود الداعم لأنه يشير إلى أن المضاربين على البيع يخرجون من السوق تدريجيًا.

يمكن للثيران (المشترين) دفع أسعار الصنف إلى ما بعد مستوى المقاومة المشار إليه بواسطة الخط العلوي الثابت للمثلث. بصفتك متداولاً من الحكمة توخي الحذر عند القيام بعمليات تجارية قبل كسر الأسعار فوق خط المقاومة لأن النموذج قد يفشل في التكون تمامًا أو ينتهك من خلال الانتقال إلى الجانب السلبي. هناك خطر أقل ينطوي عليه انتظار الاختراق المؤكد. يمكن للمشترين بعد ذلك وضع أوامر وقف الخسارة بشكل معقول أدنى مستوى نموذج المثلث.

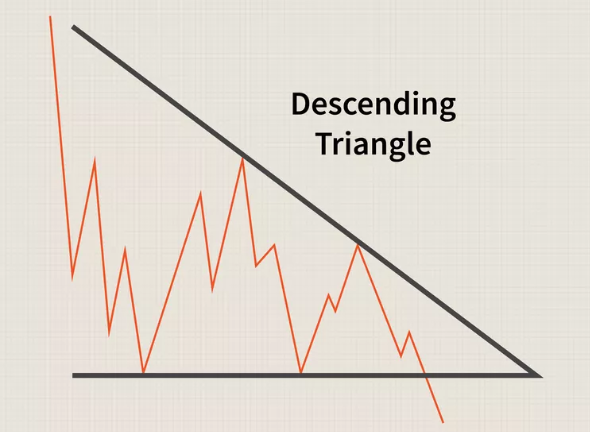

المثلثات الهابطة Descending triangles

يقدم نموذج المثلث هذا للمتداولين إشارة هبوطيه، مما يدل على أن السعر سوف يستمر في الانخفاض مع اكتمال النموذج ذاته.

مرة أخرى، يشكل خطان للاتجاه النموذج، لكن في هذه الحالة يكون خط القاع الداعم مسطحًا، بينما ينحدر خط المقاومة العلوي نحو الأسفل. مثلما يكون المثلث التصاعدي غالبا نمط استمراري يتشكل في اتجاه صعودي إجمالي، وبالمثل، فإن المثلث الهابط هو نمط استمراري يتكون في اتجاه هبوطي.

إذا ظهر خلال اتجاه صعودي طويل الأجل، فسيتم اعتباره عادة إشارة إلى انعكاس السوق وتغييرالاتجاه.

يتطور هذا النمط عندما ينخفض سعر الورقة المالية ولكن يرتد عن خط الدعم ويزيد. ومع ذلك، فإن كل محاولة لرفع الأسعار تكون أقل نجاحًا من المحاولة السابقة، وفي النهاية يتحكم البائعون في السوق ويدفعون الأسعار إلى ما دون الحد الأدنى الداعم للمثلث.

يؤكد هذا الإجراء إشارة نمط المثلث الهابط إلى أن الأسعار تتجه نحو الانخفاض. يمكن للتجار البيع على المكشوف في وقت الاختراق الهبوطي، مع وضع أمر وقف الخسارة أعلى قليلاً من أعلى سعر تم الوصول إليه خلال تشكيل المثلث.

قيود تداول المثلث الهابط

نظرًا لعدم وجود نمط مخطط مثالي والتحليل غالبًا ما يكون ذاتيًا، فإن استخدام المثلثات الهابطة له قيود. قد يحدث انهيار كاذب، أو قد يلزم إعادة رسم خطوط الاتجاه إذا اندلعت حركة السعر في الاتجاه المعاكس. إذا لم يحدث انهيار، يمكن للسهم أن ينتعش لإعادة اختبار مقاومة خط الاتجاه العلوي قبل القيام بحركة أخرى للأسفل لإعادة اختبار مستويات دعم خط الاتجاه الأدنى. كلما لمس السعر مستويات الدعم والمقاومة عددا أكبر من المرات كلما كان نمط المثلث الهابط أكثر موثوقية.

كيفية التداول باستخدام نمط المثلث الهابط

غالبًا ما يقوم المتداولون بفتح صفقة قصيرة الأجل بعد انهيار كبير من الدعم الخط السفلي في نمط المثلث الهابط على الرسم البياني.

بشكل عام، يكون الهدف السعري لنمط الرسم البياني هو يساوي سعر الدخول ناقص الارتفاع العمودي بين الخطين المرسومين على الاتجاهيين في وقت الانهيار. تقاوم الخط العلوي للاتجاه أيضًا كمستوى وقف الخسارة للمتداولين لتقييد خسائرهم المحتملة.

هناك خياران:

الأول: يقوم المتداول بالبيع عندما ينخفض السعر أسفل الخط الاتجاهي السفلي ويُغلق شمعة الانفراج أسفله.

الثاني: يقوم المتداول بالبيع بعد تشكل عدة شموع على الأقل في اتجاه الانفراج وعلى الرغم من أن المثلثات تعتبر موثوقة، إلا أنها قد تفشل. لذلك، يستخدم المتداولون طرقًا مختلفة لتأكيد إشاراتهم.

وغالبًا ما يختار المتداولون أبسط طريقة لاستخدام نمط المثلث الهابط وشراء انهيار المثلث، وهو أحد الاستراتيجيات الشائعة لتحقيق الأرباح باستخدام هذا النمط.

تعرف على نموذج المثلث الهابط على الشارت:

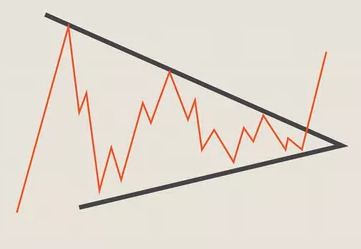

المثلثات المتماثلة Symmetrical triangles

ينظر التجار ومحللو السوق عادة إلى المثلثات المتماثلة على أنها أنماط توحيد قد تتنبأ إما باستمرار الاتجاه الحالي أو انعكاس الاتجاه ويتشكل نموذج المثلث هذا كخطوط دعم تصاعدية تدريجية وتجتمع خطوط المقاومة الهابطة حيث يصبح نطاق تداول الأوراق المالية أصغر بشكل متزايد.

عادة، سيرتد سعر الورقة المالية مرارا وتكرارًا بين خطي الاتجاه، متجها نحو قمة المثلث، في نهاية المطاف في اتجاه واحد أو أخر، ويشكل اتجاهاً مستداماً.

إذا اتبع المثلث المتماثل اتجاها صعوديًا، راقب عن كتب الاختراق أدنى خط الدعم الصعودي، مما يدل على انعكاس السوق في اتجاه هبوطي.

على العكس من ذلك، يجب مراقبة مثلث متماثل يتبع اتجاه هبوطي مستمر لبيان الاختراق الصعودي لانعكاس السوق الصعودي بغض النظر عما إذا كان اختراق المثلث المتماثل يسير في اتجاه استمرار الاتجاه الحالي أو في اتجاه العكاس الاتجاه، فإن الزخم الذي يتم توليده عندما بكسر السعر من المثلث عادة ما يكون كافياً لدفع سعر السوق لمسافة كبيرة. وبالتالي، فإن الاختراق من مثلث متماثل يعتبر عادة إشارة قوية لتوقع الاتجاه المستقبلي والذي يمكن للتجار اتباعه ببعض الثقة. مرة أخرى يوفر تشكيل المثلث تحديدا سهلاً لمستويات أوامر وقف الخسارة المعقولة: أدنى من المثلث عند الشراء أو أعلى المثلث عند البيع على المكشوف.

هذا هو السبب في أن التجار الحكيمين الذين يتطلعون إلى ما يشبه تشكيل مثلث للأعلى سينتظرون تأكيد الاختراق من خلال حركة السعر قبل تبني مركز جديد في السوق.

تحديد سعر الاختراق

سعر الاختراق الدقيق هو أمر شخصي، حيث أن التعديلات البسيطة في كيفية رسم خط الاتجاه سوف تغير مستوى سعر الاختراق.

ضع وقف الخسارة خارج النموذج مباشرة على الجانب الآخر من الاختراق. على سبيل المثال، إذا قمت بالشراء على الاختراق الصعودي، فضع وقف الخسارة أسفل خط الاتجاه السفلي مباشرة إذا قمت بالبيع عند الاختراق الهبوطي، ضع وقف الخسارة أعلى خط المثلث العلوي مباشرة.

دلالة المثلث المتماثل

يظهر نموذج المثلث المتماثل لنا أن السوق في حالة توازن، حيث لا يمارس كل من المشترين والبائعين سيطرة. يمثل توازنًا مؤقتًا بين العرض والطلب. مع تجمع السعر داخل المثلث، يضيق النطاق بين أعلى الارتفاعات وأدنى الانخفاضات، مما يخلق تأثيرًا لفافيًا.

من الناحية البصرية، يشبه نمط المثلث المتماثل مثلثًا ذا قمة مسطحة وقاع مسطح. يربط الخط الاتجاهي العلوي بين أعلى الارتفاعات الهابطة، بينما يربط الخط الاتجاهي السفلي بين أدنى الانخفاضات الصاعدة. تتلاقى هذه الخطوط الاتجاهية لتشكل الشكل المثلثي.

تحديد نمط المثلث المتماثل

تحديد نمط المثلث المتماثل نسبياً سهل. يبحث المتداولون عن عنصرين أساسيين: خطوط اتجاه متقاربة وانخفاض الاستقرار. لرسم النمط، قم بربط نقطتين على القمة مع خط اتجاه علوي ونقطتين على القاع مع خط اتجاه سفلي على الأقل. يجب أن تلتقي الخطوط الاتجاهية في نقطة تسمى القمة.

بالإضافة إلى ذلك، يتم ملاحظة انخفاض الاستقرار داخل المثلث أثناء تقلب السعر في نطاق أضيق. يشير هذا الانخفاض في تقلب الأسعار إلى احتمالية حدوث اندفاع أو انهيار في المستقبل القريب.

التداول بواسطة نمط المثلث المتماثل

غالبًا ما يستخدم التجار نموذج المثلث المتماثل لتوقع الاندفاعات المحتملة أو الانهيارات. فيما يلي بعض النقاط الرئيسية التي يجب مراعاتها عند تداول هذا النمط:

- التأكيد: انتظر الاندفاع أو الانهيار المؤكد قبل دخول التداول. يحدث الاندفاع عندما يكسر السعر فوق الخط الاتجاهي العلوي، بينما يحدث الانهيار عندما ينخفض السعر أدنى الخط الاتجاهي السفلي.

- الحجم: يجب أن يترافق الاندفاع أو الانهيار مع زيادة حجم التداول، مما يشير إلى مشاركة السوق القوية.

- الهدف السعري: قم بقياس ارتفاع نمط المثلث من نقطة الاندفاع وتوجيهه لأعلى لاندفاع صاعد أو لأسفل لاندفاع هابط. يوفر هذا الهدف السعري الأولي للصفقة.

- وقف الخسارة: لتقليل الخسائر المحتملة، ضع أمر وقف الخسارة أدناه نقطة الاندفاع لاندفاع صاعد أو فوق نقطة الانهيار لانهيار هابط.

نظرا لأنها قد تكون أنماط استمرارية أو انعكاسية، ينتظر المتداولون كسر السعر من النموذج للإشارة إلى الاتجاه الذي يسير فيه ولأن المثلثات الاستمرارية تحدث في كثير من الأحيان أكثر من مثلثات الانعكاس، ركز أكثر على الاختراقات في الاتجاه الصعودي خلال الاتجاهات الصعودية والكسر في الاتجاه الهبوطي خلال الاتجاهات الهبوطية.

في النهاية، كما هو الحال مع أي مؤشر فني، فإن استخدام نمط المثلث بنجاح يعود إلى الصبر والعناية الواجبة، بينما تميل أنماط المثلث الثلاثة هذه إلى إشارات ومؤشرات معينة، من المهم أن تظل متيقظا وتذكر أن السوق التنبؤ به ويمكنه تغيير الاتجاهات بسرعة.