النماذج الانعكاسية للشموع في التداول هي عبارة عن أنماط تشكلها الشموع على الرسم البياني وتشير إلى احتمالية تغيير في اتجاه التريند الحالي. هذه النماذج تعطي إشارات حول توقعات السوق وتنبؤات حول حركة الأسعار المحتملة وتعتبر الشموع الإبتلاعية من اهم هذه النماذج والتي سنستفيض في شرحها في هذا المقال .

الشموع الإبتلاعية

يعتبر نمط الشموع الإبتلاعية من أشهر نماذج الشموع اليابانية في التداول في سوق الفوركس وهو نمط شمعة يشير إلى تغيير في اتجاه التريند الحالي. يحدث هذا النمط عندما تكون هناك شمعة كبيرة تمتلك جسمًا يغطي تمامًا جسم الشمعة السابقة، سواء كانت الشمعة السابقة صاعدة أو هابطة وإليك أنواع الشموع الإبتلاعية:

الشموع الإبتلاعية الصاعدة

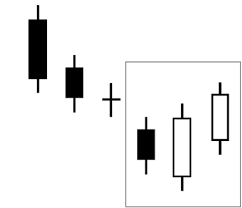

يحدث نمط الشموع الابتلاعية الصاعدة بعد حركة سعر هابطة ويشير إلى ارتفاع الأسعار القادمة وهو عبارة عن شمعتين الاولى شمعة سوداء صغيرة تظهر اتجاهًا هابطًا، ويتبعها في اليوم التالي شمعة بيضاء كبيرة تظهر اتجاهًا صاعدًا، وجسمها يغطي تمامًا جسم الشمعة السابقة السوداء ويشير هذا النمط إلى أن المشترين قد استولوا على السوق وأن السعر قد يتجه نحو الارتفاع. يتم التعرف على هذا النمط من خلال افتتاح الشمعة البيضاء بمستوى أقل من إغلاق اليوم السابق وإغلاقها بمستوى أعلى من فتح اليوم السابق.

نظرًا لأن السهم يفتح بسعر أقل مما أغلق عليه في اليوم الأول ويغلق بسعر أعلى مما افتتح عليه في اليوم الأول، فإن الشمعة البيضاء في نمط الشمعة الانعكاسية الصاعدة تمثل يومًا تسيطر فيه الدببة على سعر السهم في الصباح فقط لتتولى الثيران السيطرة بشكل قاطع بحلول نهاية اليوم.

عادةً ما تحتوي الشمعة البيضاء في نمط الشموع الإبتلاعية الصاعدة على ظل علوي صغير، إن وجد. وهذا يعني أن السهم اغلق عند أعلى سعر له أو قربه، مما يشير إلى أن اليوم انتهى والسعر لا يزال في صعود قوي وهذا النقص في الظل العلوي يجعل من المرجح أن ينتج اليوم التالي شمعة بيضاء أخرى ستغلق بسعر أعلى من سعر إغلاق نمط الشمعة الانعكاسية الصاعدة، على الرغم من أنه من الممكن أيضًا أن ينتج اليوم التالي شمعة سوداء بعد الفجوة في الافتتاح. نظرًا لأن نمط الشموع الإبتلاعية الصاعدة يميل إلى الدلالة على عكس الاتجاه، يولي المحللون اهتمامًا خاصًا لهذه النماذج.

قيود لدى استخدام الشموع الإبتلاعية الصاعدة في التداول

- قد تكون الأنماط الانعكاسية للشموع الإبتلاعية الصاعدة أكثر فعالية بعد حركة سعر هابطة واضحة حيث يظهر النمط تحول الزخم إلى الاتجاه الصاعد بوضوح. إذا كانت حركة السعر غير مستقرة، حتى إذا كان السعر يرتفع بشكل عام، فإن أهمية النمط الانعكاسي الصاعدة تقل بسبب كونه إشارة شائعة نسبياً.

- قد يكون حجم الشمعة الانعكاسية أو الشمعة الثانية كبيرًا جدًا. وهذا يمكن أن يترك المتداول مع مستوى وقف خسارة كبير جدًا إذا اختار التداول بناءً على النمط. قد لا يكون المكافأة المحتملة من الصفقة تبرر المخاطرة.

- قد يكون من الصعب تحديد الأرباح المحتملة باستخدام أنماط الشموع الإبتلاعية، حيث لا توفر الشموع أهدافًا سعرية محددة. بدلاً من ذلك، سيحتاج المتداولون إلى استخدام طرق أخرى، مثل المؤشرات أو تحليل الاتجاه، لتحديد هدف سعري أو تحديد متى يجب الخروج من صفقة مربحة.

فوائد الاعتماد على الشمعة الابتلاعية الصاعدة كإشارة تداول

- إشارة قوية للانعكاس: الشمعة الابتلاعية الصاعدة تشير إلى تحول الزخم من الاتجاه الهابط إلى الاتجاه الصاعد. هذا يعني أنها توفر إشارة قوية للمتداولين بأن الأسعار قد تتجه للارتفاع.

- تأكيد للدعم: عندما تحدث الشمعة الابتلاعية الصاعدة عند مستوى دعم مهم، فإنها تعزز قوة هذا المستوى وتعزز احتمالية ارتفاع الأسعار من هذا المستوى.

- سهولة التعرف: يمكن للمتداولين بسهولة تحديد الشموع الابتلاعية الصاعدة على الرسم البياني، حيث تتميز بشمعة كبيرة تغطي تمامًا الشمعة السابقة.

- توفير نقاط دخول وخروج محددة: يمكن استخدام الشموع الابتلاعية الصاعدة لتحديد نقاط دخول وخروج محددة في التداول. يمكن للمتداولين الدخول في السوق عندما تظهر الشمعة الابتلاعية الصاعدة والسعر يتجاوز أعلى مستوى الشمعة السابقة، ويمكنهم الخروج عندما يتغير الاتجاه أو يصل السعر إلى هدف سعري محدد.

- سهولة التطبيق: يمكن للمتداولين من جميع المستويات الاستفادة من استخدام الشمعة الابتلاعية الصاعدة، حيث لا يتطلب التداول بها مؤشرات معقدة أو أدوات تحليلية متقدمة.

ومع ذلك، يجب مراعاة أن الشموع الابتلاعية الصاعدة ليست مضمونة بنسبة 100% وقد تواجه بعض الإشارات الكاذبة. لذا، يجب استخدامها بالاعتماد على تحليل شامل للسوق وتأكيدات إضافية لزيادة دقة الإشارة.

الشموع الإبتلاعية الهابطة

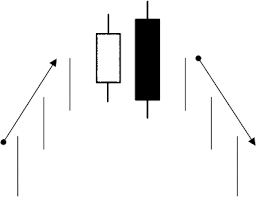

تلاحظ نمط الشمعة الابتلاعية الهابطة بعد حركة سعر صاعدة ويشير إلى انخفاض الأسعار القادمة. يتكون النمط من شمعتين الأولى شمعة صاعدة بيضاء تليها شمعة هابطة كبيرة سوداء تغطي أو “تبتلع” الشمعة الصاعدة الأصغر. يمكن أن يكون النمط مهمًا لأنه يظهر أن البائعين قد تجاوزوا المشترين ويقومون بدفع السعر بشكل أكثر عدوانية نحو الهبوط (شمعة هابطة) مما كانت الشمعة الصاعدة قادرة على دفعه للأعلى (شمعة صاعدة).

يُشاهد نمط الشمعة الابتلاعية الهابطة في نهاية حركات الأسعار الصاعدة. يتميز بتجاوز الشمعة الأولى للزخم الصاعد، أو “ابتلاعها”، من قِبَل شمعة ثانية أكبر تشير إلى تحول نحو أسعار أدنى. يكون النمط أكثر موثوقية عندما يكون سعر افتتاح الشمعة الابتلاعية بعيدًا عن إغلاق الشمعة الأولى، وعندما يكون إغلاق الشمعة الابتلاعية بعيدًا عن افتتاح الشمعة الأولى. تظهر قوة أكبر عندما تكون الشمعة الهابطة أكبر بكثير من الشمعة الصاعدة.

النمط أكثر موثوقية أيضًا عندما يتبع حركة صعودية واضحة. إذا كانت حركة الأسعار غير ثابتة أو تتراوح، فإن العديد من أنماط الابتلاع ستحدث ولكن ليس من الضرورة أن تؤدي إلى تحركات سعرية رئيسية نظرًا لأن اتجاه السعر العام غير ثابت أو يتراوح.

قبل اتخاذ قرار بناءً على النمط، ينتظر المتداولون عادة إغلاق الشمعة الثانية، ثم يتخذون إجراءً في الشمعة التالية. تتضمن الإجراءات صفقة بيع طويلة الأجل بمجرد حدوث نمط الشمعة الابتلاعية الهابطة، أو إمكانية دخول صفقة قصيرة الأجل.

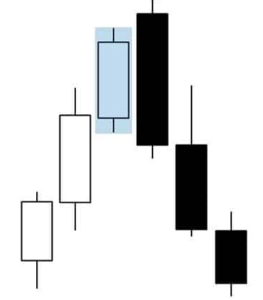

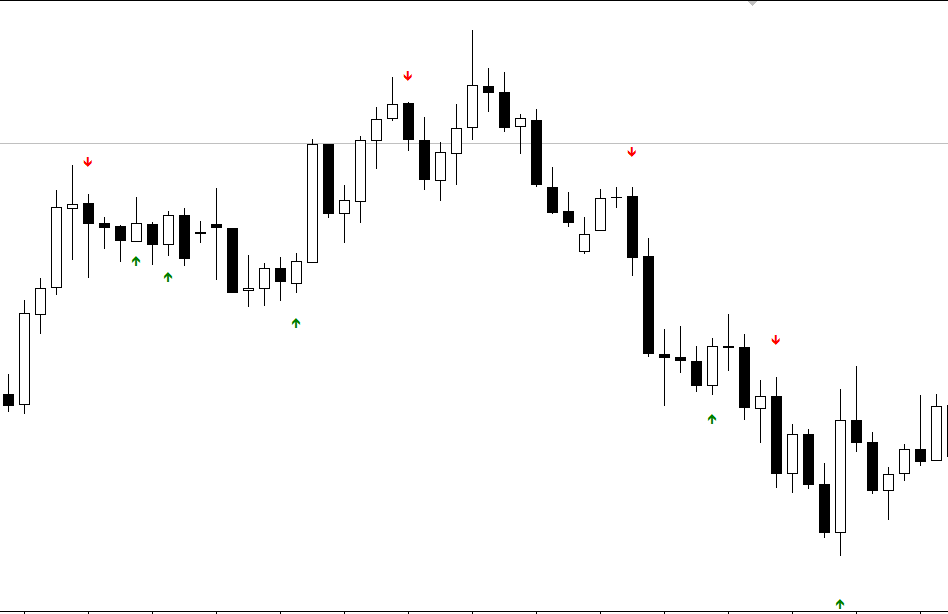

انظر كيف تبدو الشموع الإبتلاعية الهابطة على شارت التداول ولاحظ كيف أن الشمعة الثانية أكبر حجما من الشمعة الأولى.وأن تكون الشمعة الثانية هابطة، مع استمرار انخفاض الأسعار. وانه يجب أن تتجاوز الشمعة الثانية جسم الشمعة الأولى بشكل كامل، بمعنى أنها تغلق أسفل أدنى سعر للشمعة الأولى وتفتح أسفل أدنى سعر للشمعة الأولى.

بعض القيود عند استخدام الشموع الابتلاعية الهابطة

- تكون أنماط الشموع الابتلاعية الأكثر دقة بعد حركة سعر صاعدة واضحة حيث يظهر النمط بوضوح التحول في الزخم نحو الاتجاه المعاكس. إذا كانت حركة الأسعار غير ثابتة، وحتى إذا كانت الأسعار ترتفع بشكل عام، فإن أهمية نمط الابتلاع تتضاءل نظرًا لأنه إشارة شائعة إلى حد ما.

- قد تكون الشمعة الابتلاعية أو الشمعة الثانية ضخمة أيضًا. يمكن أن يترك ذلك المتداول مع خسارة توقف كبيرة جدًا إذا اختار التداول بناءً على النمط فقط وقد لا يعرف نفسه أكان في صفقة ربح محتمل أو صفقة تداول خطرة.

- الصفقة الرابحة يمكن أن تكون أمرًا صعبًا أيضًا مع أنماط الابتلاع، حيث لا توفر الشموع السعر المستهدف. بدلاً من ذلك، سيحتاج المتداولون إلى استخدام طرق أخرى مثل المؤشرات أو تحليل الاتجاه لتحديد السعر المستهدف أو تحديد زمن الخروج من الصفقة.

فوائد الاعتماد على الشموع الابتلاعية الهابطة كإشارة للتداول

- إشارة عكس الاتجاه: تشير الشموع الابتلاعية الهابطة إلى احتمالية عكس اتجاه صعودي سابق. يمكن أن تكون إشارة لنهاية الاتجاه الصعودي وبداية اتجاه هابط.

- تأكيد التوقعات: إذا كان لديك توقعات بانخفاض السعر، فإن الشموع الابتلاعية الهابطة يمكن أن تكون إشارة تأكيد لهذه التوقعات. عندما يتم تشكيل الشمعة الهابطة التي تبتلع الشمعة السابقة، يتم تأكيد احتمالية انخفاض السعر.

- إشارة للدخول في الصفقات القصيرة: يمكن استخدام الشموع الابتلاعية الهابطة كإشارة للدخول في صفقات قصيرة، حيث يتم توقع اتجاه هابط في السعر. يمكن استخدامها في استراتيجيات التداول القصيرة الأجل.

- تحديد نقاط الدخول والخروج: يمكن استخدام الشموع الابتلاعية الهابطة لتحديد نقاط الدخول والخروج في الصفقات. عندما يتم تشكيل الشمعة الابتلاعية الهابطة، يمكن أن تكون نقطة دخول جيدة للدخول في صفقة بيع، ويمكن استخدام الشمعة السابقة كنقطة خروج.

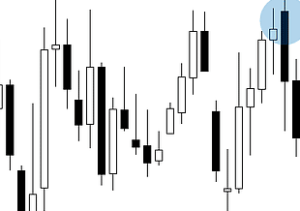

يمكنك الأن قراءة نماذج الشموع الإبتلاعية الهابطة والصاعدة وملاحظة تغيير اتجاه السوق بعدها:

نصائح عند ستخدام نماذج الشموع الإبتلاعية

- فهم النمط: قم بتعلم وفهم نماذج الشموع الإبتلاعية.

- التأكد من الإشارة: تأكد من أن النمط الإنعكاسي للشموع الإبتلاعية يأتي بعد اتجاه هابط أو صاعد قوي. هذا يعزز احتمالية حدوث تغيير في الاتجاه.

- تأكيد الإشارة: استخدم مؤشرات فنية أخرى لتأكيد الإشارة الناتجة عن النمط الإنعكاسي للشموع الإبتلاعية. على سبيل المثال، يمكنك استخدام مؤشر القوة النسبية (RSI) أو المتوسط المتحرك البسيط (SMA).

- إدارة المخاطر: قبل دخول أي صفقة، تأكد من وضع استراتيجية إدارة المخاطر الجيدة. حدد مستوى الوقف الخسارة والهدف الربحي بناءً على تحليل السعر والمستويات الفنية الأخرى.

- التجارة في الاتجاه العام: يفضل تداول النماذج الإنعكاسية للشموع الإبتلاعية في اتجاه الاتجاه العام للسوق. هذا يزيد من احتمالية حدوث تغيير في الاتجاه.

- الاستمرارية: يمكن استخدام النماذج الإنعكاسية للشموع الإبتلاعية للتداول القصير الأجل والطويل الأجل. اعتمادًا على إطار الزمن الذي تستخدمه في التداول، قد تحتاج إلى تأكيد إشارات النمط الإنعكاسي بمؤشرات أخرى.

- التدريب والتجربة: قبل البدء في استخدام النماذج الإنعكاسية للشموع الإبتلاعية في التداول الحقيقي، قم بالتدريب والتجربة على حساب تجريبي. هذا يساعدك على تطوير مهاراتك وزيادة فهمك للنمط

وفي الختام، يمكن القول أن الشموع الابتلاعية الصاعدة والهابطة هي أدوات فنية قوية يستخدمها المتداولون في سوق الفوركس لتحليل الأنماط واتخاذ قرارات التداول.وكما ذكرنا تشير الشموع الصاعدة إلى احتمالية ارتفاع السعر في المستقبل، بينما تشير الشموع الهابطة إلى احتمالية انخفاض السعر. تتميز الشموع الابتلاعية بأنها تعطي إشارة قوية لتغيير اتجاه السوق، حيث يتم ابتلاع الشمعة السابقة بواسطة الشمعة الحالية.

ومع ذلك، يجب أن يتم استخدام الشموع الابتلاعية بحذر وباستخدام مؤشرات أخرى وتحليلات فنية إضافية لتأكيد إشاراتها. لا ينبغي الاعتماد فقط على هذه الشموع لاتخاذ قرارات التداول.