يعتبر التحليل الفني (أو التقني) أحد أهم الأدوات أو الطرق التي يستخدمها المتداولون للتنبؤ بالحركة السعرية المستقبلية المحتملة لأحد الأصول أو الأوراق المالية، مثل: الأسهم أو أزواج العملات وذلك بناءً على بيانات السوق.

بالطبع التحليل الفني لم يأتٍ عن عبث، فهناك نظرية وراء صحته تقول أن أن الإجراءات الجماعية التي يقوم بها المشاركون في السوق (البيع / الشراء) تعكس بشكل دقيق كافة المعلومات المتعلقة بالأوراق المالية التي يتم تداولها.

وبناء على هذا التحليل يتم باستمرار تعيين قيمة سوقية عادلة للأوراق المالية. اليوم سنتعرف بشكلٍ مفصّل على التحليل الفني وأهم المؤشرات الفنية في التداول والتي تعد عاملًا حاسمًا أثناء التداول في سوق الفوركس.

ماهو التحليل الفني

التحليل الفني هو نظام تداول يستخدمه متداولو الفوركس لتقييم فرص الاستثمار والتداول اعتمادًا على تحليل التاريخ الإحصائي لاتجاهات الأصل التي تم جمعها من نشاطات التداول بفترات زمنية مختلفة، بطبيعة الحال يتم جمع نوعين من البيانات أثناء استخدام المؤشرات الفنية وهما: حركة السعر وحجم التداول.

في حين يستخدم المحللون الفنيون هذه البيانات، في الطرف المقابل يستخدم المحللون الأساسيون البيانات المالية أو الاقتصادية لتقييم القيمة الجوهرية للأصل.

بالعودة للتحليل الفني، يركز المحللون الفنيون على الأنماط السعرية لحركة سعر الأصل بالإضافة لإشارات التداول والعديد من أدوات الرسوم البيانية التحليلية الأخرى وكل ذلك بهدف تقييم قوة / ضعف الأصل في السوق.

اقرأ أيضًا: النماذج السعرية في التداول

استخدام التحليل الفني في التداول

لا ينحصر استخدام التحليل الفني بأداة مالية معينة دون غيرها، حيث يمكن تطبيق التحليل الفني على أيّة أصل مالي بالاعتماد على بيانات التداول التاريخية لهذا الأصل.

بالمجمل يمكن استخدام المؤشرات الفنية في تداول: الأسهم والعقود الآجلة futures والسلع commoditions والعملات والكثير من الأوراق المالية الأخرى.

في مقال اليوم سنستخدم أمثلة على أدوات مالية متنوعة منها الأسهم، لكن يجب الأخذ بعين الاعتبار أن المبدأ نفسه ينطبق على أي نوع من أنواع الأصول.

من جهةٍ ثانية، يستخدم التحليل الفني بكثرة في أسواق السلع وسوق العملات الأجنبية الفوركس FOREX، حيث يركز المتداولون على حركة أسعار الأصول على المدى القصير أو مايسمى التداول على المدى القصير.

في نفس السياق، تركز المؤشرات الفنية على بيانات تداول الأصل التاريخية كالسعر وحجم التداول والفائدة المفتوحة open interest، بدلاً من التركيز على أشياء أخرى مثل: الأرباح أو الإيرادات أو هوامش الربح.

كما ذكرنا سابقًا، ينتشر استخدام المؤشرات الفنية على المدى القصير وبالتالي فإن المتداولين النشطين هم أكثر من يستخدمها. لكن بالمقابل قد يستخدم المستثمرون هذه المؤشرات على المدى الطويل أيضًا لتحديد نقاط الدخول والخروج، إلا أن ذلك قليل الانتشار.

ما هي المؤشرات الفنية في تداول الفوركس

المؤشرات الفنية هي إشارات إرشادية أو قائمة على النمط ينتجها السعر و / أو الحجم و / أو الفائدة المفتوحة للأوراق المالية أو العقود المستخدمة من قبل المتداولين الذين يتابعون التحليل الفني.

من خلال تحليل البيانات التاريخية ، يستخدم المحللون الفنيون المؤشرات للتنبؤ بحركات الأسعار المستقبلية. تتضمن أمثلة المؤشرات الفنية الشائعة مؤشر القوة النسبية (RSI) ، ومؤشر تدفق الأموال (MFI) ، ومؤشر ستوكاستيك ، وتباعد تقارب المتوسط المتحرك (MACD) ، ونطاقات بولينجر.

أنواع المؤشرات الفنية

هناك نوعان أساسيان من المؤشرات الفنية التي يستخدمها المتداولون في سوق الفوركس:

- التراكباتoverlayes: وهي المؤشرات الفنية التي تستخدم ذات المقياس، كالأسعار. يتم رسم هذا النوع من المؤشرات أعلى السعر على مخطط السهم. وتشمل الأمثلة على هذه المؤشرات: المتوسطات المتحركة و نطاقات بولينجر Bollinger Bands.

- المذبذبات: وهي تلك المؤشرات الفنية التي تتذبذب أو تتأرجح بين مستويين: مستوى الحد الأدنى المحلي ومستوى الحد الأقصى، كما يتم رسمها إما أعلى أو أسفل المخطط السعري للأصل. تتضمن الأمثلة لهذا النوع من المؤشرات الفنية: مذبذب الاستوكاستيك الشهير أو MACD و مؤشر القوة النسبية RSI.

لايوجد هناك مؤشرات فنية محددة يتم استخداماه مع أداة مالية محددة وإنما غالبًا ما يستخدم المتداولون العديد من المؤشرات الفنية المختلفة عند تحليل ورقة مالية.

هنا الأمر يعود لكل متداول في اختيار الأنسب مع وجود الكثير من الخيارات المختلفة. يجدر الانتباه إلى أنه قد يقوم المتداولون أيضًا بدمج عدة مؤشرات فنية مع أشكال أخرى للتحليل الفني.

أنماط الشمعدان – Dojis

تعد أنماط الشمعدان من أكثر المؤشرات الفنية استخداما من قبل المتداولين لتحديد انعكاسات السوق المحتملة وتغيرات الاتجاهات. فيما يتعلق بطريقة تشكيل هذه الشمعدانات فهي مكونة إما من شمعدان واحد أو سلسلة متوالية من شمعتين أو ثلاثة.

قد يسأل متداول: إلى ماذا تشير شموع دوجي؟

على سبيل المثال وليس الحصر، تشير إلى التردد في السوق الذي قد يشير لحدوث تغير قريب في اتجاه السوق أو ربما انعكاس في الاتجاه. تتمثل السمة الرئيسية لشمعدان دوجي بأن سعر الفتح والإغلاق هو نفسه، بمعنى يكون جسم الشمعة خط مسطّح.

من خلال قراءة مخطط الشمعدان نلاحظ: كلما طالت “الظلال” العلوية و / أو السفلية ، أو “الذيول” ، على شمعدان دوجي (الذيل: هو الجزء من الشمعة الذي يشير إلى النطاق المتحول من المستوى المنخفض إلى العالي للفترة الزمنية المحددة)، كلما كان هناك قدرة أقوى على تحديد تذبذب السوق السوق وإمكانياته انعكاس الاتجاه.

أشكال شموع دوجي

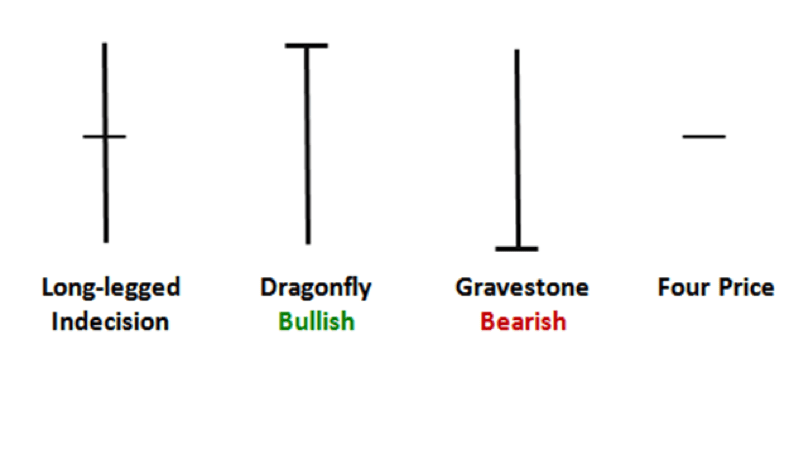

هناك أشكال مختلفة لشمعدانات الدوجي، ويتميز كل منها باسم خاص، انظر الشكل التوضيحي أدناه:

- شمعة دوجي الطويلة الأرجل:

شمعة دوجي النموذجية هي الشمعة الطويلة الأرجلLong-legged indecision . في هذا النمط يمتد السعر بشكل متساوي في كل اتجاه، كما يفتح السعر ويغلق في منتصف النطاق السعري للإطار الزمني. يقدم مظهر الشمعدان هنا إشارة واضحة لحدوث التردد في السوق. وبالنسبة لقراءة هذه الأنماط، فهي كالتالي:

عند ظهور شمعدان دوجي ذو الأرجل الطويلة بعد اتجاه صعودي ممتد أو اتجاه هابط للسوق، فعادة يتم تفسير هذه الحركة بأنها إشارة لانعكاس متوقع للسوق، بمعنى سيحدث انقلاب في اتجاه السوق(انعكاس).

- شمعدان دوجي اليعسوب:

بالنسبة للنمط الثاني، يشير شمعدان دوجي اليعسوب Dragonfly (لدى ظهوره بعد اتجاه هابط طويل) إلى احتمالية انعكاس في الاتجاه الصعودي. كما يُظهر هذا النمط إلى دفع البائعين السعر بشكل كبير للأسفل. لكن في نهاية الفترة الزمنية، يستقر السعر ليغلق عند أعلى نقطة له. بكلمت أخرى، يمكن القول أن شمعة اليعسوب تشير بشكل أساسي لرفض الدفع إلى الأسفل.

- نمط “القبر”:

وهو عكس النمط السابق(اليعسوب)، حيث يمثل هذا النمط أخبارًا سيئة للمشترين. فعلى عكس شكل اليعسوب، يشير قبر دوجي Gravestone إلى رفض قوي لمحاولات دفع المشترين لأسعار السوق للأعلى. بناء على ذلك، يشير النمط لاحتمال حدوث انعكاس هابط محتمل.

تجدر الإشارة إلى أنه هناك عشرات تشكيلات الشموع المختلفة التي تحمل العديد من الاختلافات في الأنماط والمعنى.

المتوسطات المتحركة Moving everages

تمثل تقاطعات المتوسطات المتحركة Moving everages مؤشر فني آخر يستخدمه المتداولون بشكل متكرر أثناء التداول في سوق الفوركس. ومن ضمن الاستراتيجيات الأكثر انتشارًا هنا قد تكون استراتيجية التداول المتقاطع.

حيث يشير التداول المتقاطع إلى الشراء عندما تخطي المتوسط المتحرك-بفترة-10 فوق المتوسط المتحرك-بفترة-50.

تأتي المتوسطات المتحركة كخيار إضافي يُضاف إلى دراسة تشكيلات الشموع كخيار من المؤشرات الفنية التي يمكن للمتداولين الفنيين الاستفادة منه لمساعدتهم في اتخاذ قرارات التداول.

يذهب البعض للجزم بأنّ المتوسطات المتحركة moving everages هي المؤشر الفني الأكثر استخدامًا على نطاق واسع في سوق الفوركس. حيث يستخدم المستثمرون العديد في استراتيجياتهم واحدًا أو أكثر من المتوسطات المتحركة. وفي بعض الأحيان تسمى الاستراتيجية باسم المتوسط المتحرك المستخدم، ومنها “استراتيجية تداول المتوسط المتحرك البسيط”، وتشير هذه الاستراتيجية إلى الشراء طالما يبقى السعر أعلى من المتوسط المتحرك الأسي-50 (EMA)، بالمقابل القيام بالبيع طالما يستمر السعر أقل من 50 EMA.

قد يتساءل البعض عن دلالة الرقم بجانب اسم المتوسط:

يرتبط رقم المدة للمتوسط المتحرك بحركة السعر، فكلما ارتفع رقم المتوسط المتحرك زادت أهمية حركة السعر. فعلى سبيل المثال: عادةً مايعتبر تجاوز مستوى السعر للأعلى أو للأدنى من المتوسط المتحرك- 100 (أو 200) أكثر أهمية من تحرك السعر للأعلى أو للأدنى من المتوسط المتحرك-5.

مستويات فيبوناتشي

مستويات فيبوناتشي هي أداة هامّة شائعة بقوة في التحليل الفني. سميّت هذه المستويات بهذا الاسم نسبة لعالم الرياضيات “فيبوناتشي” الذي عاش في القرن الثاني عشر. تُستخدم نسب أو مستويات فيبوناتشي بشكل كبير في تحديد فرص التداول والدخول في السوق خلال تنوع الاتجاهات.

هناك مايسمى نسب فيبوناتشي الأولية وهي 0.24 و 0.38 و 0.62 و 0.76. غالبًا ما يتم التعبير عن هذه النسب بشكلٍ مئوي: 23٪ ، 38٪ ، إلخ. لاحظ أن نسب فيبوناتشي تكمل نسب فيبوناتشي الأخرى: 24٪ هي عكس ، أو الباقي ، 76٪ ، و 38٪ عكس ، أو الباقي ، 62٪ .

حسب فيبوناتشي: بعد كل اتجاه صعودي أو هبوطي مستمر لفترة مؤقتة، غالبًا ما يكون هناك اتجاه تصحيحي في الاتجاه المعاكس، وذلك قبل أن يستأنف السعر الاتجاه العام المتبع في التداول طويل الأجل.

بناء على ذلك يستخدم المتداولون مستويات فيبوناتشي لتحديد نقاط دخول السوق الجيّدة ذات المخاطر المنخفضة المخاطر أثناء حدوث مثل هكذا ارتداد.

مثال:

لنفترض أن سعر سهم “A” قد ارتفع بشكل ثابت من 10 دولارات ليصل إلى 40 دولارًا. بعد ذلك لنفترض أن السعر يبدأ بالتراجع قليلاً. في هذه الحالة، سيبحث العديد من المستثمرين عن مستويات دخول جيدة للشراء أثناء ارتداد السعر هذا.

بالعودة إلى نسب فيبوناتشي السابقة، فهي تشير إلى أن ارتدادات الأسعار المحتملة ستمتد مسافات تساوي 24٪ أو 38٪ أو 62٪ أو 76٪ من حركة الاتجاه الصعودي بين القيمتين 10 دولارات إلى 40 دولارًا. هنا سيراقب المستثمرون هذه المستويات بحثًا عن مؤشرات على أن السوق سيجد الدعم من حيث سيبدأ السعر في الارتفاع مرة أخرى.

للتوضيح أكثر لنفرض أنك كنت تأمل في الحصول على فرصة لشراء سهم الشركة بعد ارتداد 38٪ تقريبًا في السعر، عندها يمكنك إدخال أمر شراء حول مستوى السعر 31 دولارًا. (الانتقال من 10 دولارات إلى 40 دولارًا = 30 دولارًا، بالنسبة ل 38٪ سيكون الانتقال من 30 دولارًا هو 9 دولارات، وبالتالي: 40 دولارًا – 9 دولارات = 31 دولارًا).

مؤشر القوة النسبية (RSI)

يُصنّف مؤشر القوة النسبية (RSI) كأحد مؤشرات الزخم التي يستخدمها المتداولون في التحليل الفني. يقيس مؤشر القوة النسبية (RSI) حجم وسرعة التغيرات الأخيرة التي طرأت على سعر الورقة المالية وذلك بهدف تقييم الظروف المبالغ / الغير مبالغ بها في تقييم في سعر تلك الورقة المالية.

في الرسم البياني، يتم عرض مؤشر القوة النسبية RSI كمذبذب بمقياس يتراوح من صفر حتى 100.

يتيح مؤشر RSI للمتداولي إمكانيات أكثر من مجرد الإشارة إلى المبالغة في شراء وبيع الأوراق المالية. حيث يمكن له الإشارة أيضًا للأدوات المالية التي يمكن أن تكون معرضة لانعكاس الاتجاه أو ربما تراجع تصحيحي في السعر.

كما يمكن أن يشير مؤشر RSI لوقت الشراء والبيع: تشير قراءة RSI 70 (أو أعلى) إلى حالة ذروة الشراء. بينما تشير قراءة 30 (أو أقل) إلى حالة ذروة البيع.

كيف يعمل مؤشر القوة النسبية؟

كما ذكرنا فإن مؤشرRSI هو مؤشر للزخم، وبالتالي فهو يقارن قوة الأصل في الأيام التي ترتفع فيها الأسعار نسبةً إلى ذروتها في الأيام التي تنخفض فيها الأسعار.

وبالتالي، فإن ربط نتيجة المقارنة السابقة بين الذروتين بحركة السعر يمكن أن يعطي متداولي السوق فكرة عن ماهية أداء الورقة المالية. كما يمكن أن يساعد مؤشر القوة النسبية بالتوازي مع مؤشرات فنية أخرى المتداولين على اتخاذ قرارات تداول أكثر وضوحًا.

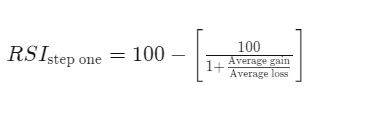

بالانتقال للحساب العملي لمؤشر القوة النسبية فهو يتمثل بعملية حسابية مكونة من جزأين تبدأ بالصيغة التالية:

average gain وهو متوسط الربح، أما average loss فهو الخسارة وكلاهما مأخوذان خلال فترة مراجعة الورقة المالية. تجدر الإشارة إلى أن الصيغة السابقة تستخدم قيمة موجبة لمتوسط الخسارة. وهنا جيب الانتباه إلى حالتين: في الأولى، يتم احتساب الفترات ذات الخسائر السعرية على أنها صفر في حسابات متوسط الربح. وفي الثانية، يتم احتساب الفترات التي ترتفع فيها الأسعار على أنها صفر في حسابات متوسط الخسارة.

نطاقات بولينجر

Bollinger Bands هي أداة أخرى شائعة من أدوات التحليل الفني التي يتم تحديدها بواسطة مجموعة من خطوط الاتجاه. حيث يتم رسم نطاقات بولينجر بشكل انحرافين معياريين إيجابًا وسلبًا بعيدًا عن المتوسط المتحرك البسيط (SMA) لسعر الأداة المالية، كما يمكن تعديلهما وفقًا لرغبة المتداول.

كيف تعمل نطاقات بولينجر؟

“الضغط” أو بالانجليزية squeeze هو المفهوم المركزي لنطاقات بولينجر. ويشير الضغط إلى فترة انخفاض في معدلات التذبذب في السعر ويعتبره المتداولون علامة محتملة على ازدياد التقلبات السعرية المستقبلية في الأداة المالية وعليه ستكون هناك فرص تداول محتملة.

باعتبار أن نطاقات بولينجر تضم في طياتها أجزاء من مساحة التداول فمن المنطقي الفول أنه يحدث ما يقرب من 90٪ من حركة السعر بين النطاقين. وبالتالي، أي اختراق قد يحدث فوق أو أسفل هذه النطاقات سيعد أمرًا مهمًا.

لكن للأسف يقع العديد من المتداولين في خطأ شائع وهو القراءة المتسرعة لأي مستوى يصل له السعر بالقرب من أحد النطاقات أو يتجاوزها، بمعنى آخر اختراق النطاق. حيث يخطئ المتداول هنا في تقرير بأن يكون ذلك بمثابة إشارة للشراء أو البيع. بالمختصر، لا تقدم هكذا اختراقات أي دليل واضح على اتجاه أو مدى حركة السعار المستقبلية للأداة المالية.

في الرسم البياني أدناه، يعمل مؤشر نطاقات بولنجر على وضع قوسي المتوسط المتحرك البسيط لـ 20 يومًا للسهم مع نطاق علوي وسفلي جنبًا إلى جنب مع الحركات اليومية لسعر السهم.

لماذا توضع هذه الأقواس بالقرب من بعضها؟

الانحراف المعياري هو مقياس لتقلب السوق، وبالتالي عندما يصبح السواق أكثر تقلبًا، تتسع النطاقات، أما خلال الفترات الأقل تقلبًا في السوق، تتقلص هذه النطاقات.

خلاصة

مهما كانت الحقائق والتجارب تدعم استخدام هذا المؤشر الفني أو ذلك فيجب أن تضع في اعتبارك حقيقة أنه لا يوجد مؤشر تقني مثالي. حيث لم يتم إثبات أن أحد المؤشرات الفنية في التداول يعطي إشارات دقيقة بنسبة 100٪ طوال الوقت.

لذلك يراقب المتداولون الخبراء دومًا إشارات تحذيرية من عدة جوانب بأن ماتقدمه المؤشرات المختارة قد يكون مضللًا. فمن جهة يمكن أن يؤدي التحليل الفني الذي طبقته بشكلٍ محكم إلى تحسين ربحك كمتداول. ولكن مع ذلك، بالجهة المقابلة فإن الوقت الأطول الذي قد تمضيه في التفكير بطريقة محكمة للتعامل مع حالة انقلاب السوق ضدك قد تكون أفضل لنتيجة أكثر أمانًا مقارنة بالتفكير فقط بربح الملايين!

لاتنسى نصيحتنا الدائمة وهي استخدام استراتيجية إدارة مخاطر مدروسة تقلل من حجم خسائرك وتضعك في بر الأمان في أسوأ الأحوال.